L’analyse comportementale, ou l’étude de la psychologie des Traders

Discipline encore jeune, l’analyse comportementale décrit l’impact bien réel des facteurs psychologiques sur la prise de décision des investisseurs.

Excès de confiance, aversion à la perte, comportement mimétique… sur les marchés financiers, les Traders sont soumis à toutes sortes de biais psychologiques qui brouillent leurs analyses et entraînent des prises de décisions parfois pour le moins surprenantes. Et pour cause : contrairement à une idée défendue autrefois par de nombreux économistes, les marchés financiers sont loin d’être dirigés par la seule raison des acteurs économiques…

Envie de renforcer votre mental afin d’optimiser votre pratique du Trading ? Découvrez toutes les informations à connaître sur l’analyse comportementale, afin de reconnaître et d’éviter au maximum les biais psychologiques les plus courants.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que l’analyse comportementale ?

Définition de l’analyse comportementale

Par définition, l’analyse comportementale est une sous-branche des sciences économiques qui étudie comment la psychologie des investisseurs influence leurs prises de décisions sur les marchés financiers.

Aussi appelée « finance comportementale », « psychologie financière » ou encore « neuro-finance », cette discipline s’est développée suite au constat selon lequel les Traders (et les acteurs de la bourse en général) ne sont pas guidés par leur seule rationalité lorsqu’ils prennent position sur les marchés.

Que ce soit à l’échelle de l’individu ou du marché tout entier, l’analyse comportementale décrit différents mécanismes irrationnels (biais cognitifs, comportements mimétiques…) liés à la psychologie sociale afin d’expliquer l’évolution parfois étonnante des prix ou des rendements sur les marchés financiers.

En effet, bien que de nombreuses prises de positions sur les marchés soient désormais effectuées par des robots de Trading aux capacités surpuissantes et dépourvus de toute émotion, la majorité des décisions d’investissement repose sur des épaules bien humaines, avec tous les biais que cela implique…

la psychologie financière est un champ disciplinaire assez récent. Bien que des études portant sur la psychologie des investisseurs soient menées dans les universités depuis les années 1980-1990, l’analyse comportementale n’est clairement reconnue que depuis 2017 ; année de la remise du prix Nobel d’économie à l’américain Richard Thaler pour ses travaux sur les caractéristiques humaines « affectant les décisions individuelles et les orientations du marché ».

Les origines de l’analyse comportementale

L’analyse comportementale s’oppose aux théories classiques concernant l’évolution des marchés financiers, en particulier à la célèbre théorie d’efficience des marchés.

Décrite par l’économiste américain Eugene Fama en 1970 (bien qu’il fasse remonter cette théorie au mathématicien français Louis Bachelier, au début du XXème siècle), cette théorie suppose que, sur un marché, les cours reflètent pleinement et en permanence l’information disponible.

Cette théorie classique implique donc que, sur un marché efficient, le prix des titres financiers corresponde constamment à leur valeur intrinsèque. Toutes les informations disponibles étant ainsi contenues dans les cours, les investisseurs sont toujours en mesure de prendre des décisions purement rationnelles.

Selon la théorie d’Eugene Fama, la rationalité des agents économiques serait donc parfaite. Longtemps admise, cette théorie échoue cependant à expliquer de nombreuses anomalies constatées régulièrement en bourse.

Qu’il s’agisse d’irrégularités étonnantes mais bien réelles (le rendement des actions est inférieur à la moyenne le lundi, tandis qu’il est supérieur à la moyenne en début et en fin de mois), ou de crises plus systémiques (bulles spéculatives notamment formées suite à ce qui semble être des comportements « moutonniers »), la soi-disant pure rationalité des investisseurs ne peut avoir déclenché ces anomalies.

C’est la raison pour laquelle, au fil des années, des financiers et des universitaires ont étudié de plus près ces irrégularités, aboutissant à une discipline étudiant la psychologie des investisseurs.

Exemples d’anomalies de marché expliquées par la finance comportementale

Aujourd’hui, de nombreuses crises financières de grande ampleur sont expliquées, en partie, par la psychologie des agents économiques.

Parmi ces crises historiques, nous pouvons notamment citer :

- la « crise de la tulipe », ou « tulipomanie » (l’engouement démesuré et soudain pour les tulipes aux Pays-Bas dans la première moitié du XVIIème siècle provoqua une augmentation phénoménale puis une chute vertigineuse des cours du bulbe de tulipe) ;

- le krach boursier de 1929 à Wall Street (déclenché par l’éclatement d’une bulle spéculative formée suite à l’engouement des investisseurs pour des achats d’actions à crédit avec une très faible couverture) ;

- la bulle Internet de la fin des années 1990 (formée par l’euphorie excessive des investisseurs concernant l’arrivée sur le marché des jeunes sociétés spécialisées dans l’informatique et les télécommunications, telles qu’Amazon ou eBay).

Quel est le but de l’analyse comportementale ?

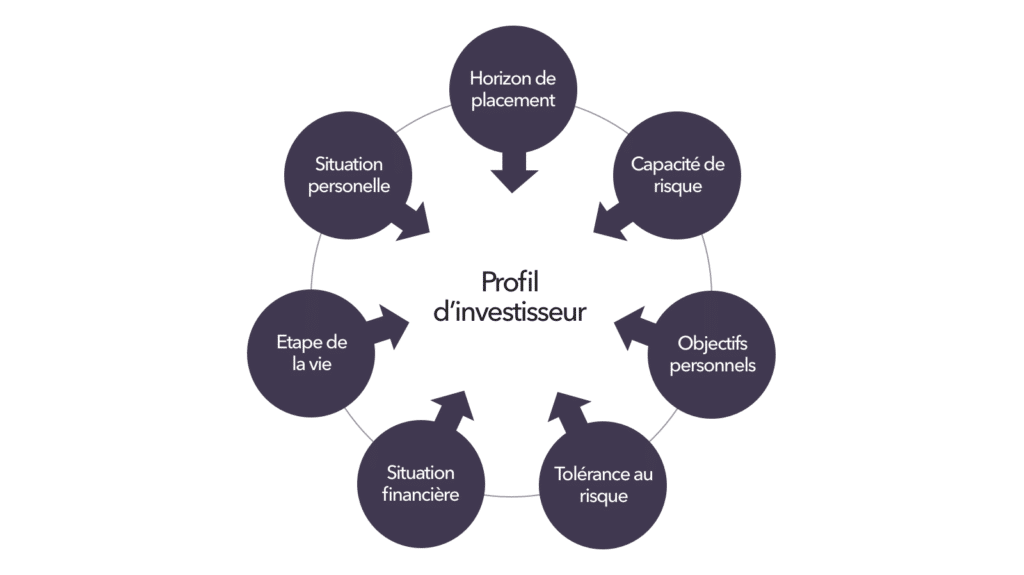

Le principal objectif de la psychologie financière est d’analyser et de comprendre les mécanismes qui sous-tendent les prises de décision les moins rationnelles des investisseurs sur les marchés financiers.

Ce faisant, le but de cette discipline est également de fournir des clés et des outils permettant aux Traders d’anticiper ces comportements irrationnels, pour mieux comprendre l’évolution des cours et optimiser leur pratique du Trading.

C’est ainsi que de nombreuses études se sont penchées sur l’impact des biais cognitifs et des émotions sur l’évolution des cours, les pionnières étant :

- L’étude de Kahneman et Tversky (1979). Les deux psychologues et économistes israélo-américains y développent la fameuse théorie des perspectives, selon laquelle les investisseurs ont une plus grande aversion aux pertes qu’ils n’ont un attrait pour le gain.

- L’étude de Thaler et Bondt (1958). Les deux chercheurs en psychologie financière y réfutent clairement la théorie d’efficience des marchés, en démontrant l’irrationalité du comportement des investisseurs due à une analyse défaillante des informations disponibles (voire à un manque d’informations disponibles) et à l’impact des émotions. Ils concluent notamment que le cours d’un titre sur les marchés ne reflète que rarement sa valeur intrinsèque.

Psychologie sociale : les biais les plus répandus en Trading

À la lumière des différents travaux menés dans le cadre de l’analyse comportementale, un certain nombre de biais cognitifs ressortent. Ces comportements, généralement inconscients, trouvent leur source dans une déviation de la pensée rationnelle vis-à-vis de la réalité factuelle.

Loin d’être guidé par sa seule rationalité, l’investisseur est influencé par de nombreux facteurs psychologiques

Le biais d’excès de confiance

Biais cognitif bien établi par la psychologie sociale, l’effet d’excès de confiance est à l’œuvre lorsque la confiance subjective d’un investisseur est bien supérieure à l’étendue objective de ses capacités individuelles (jugements, analyses du marché, estimations…). Il s’agit d’un biais particulièrement exacerbé en cas de plus-value récente.

Le biais de représentativité

Aussi appelé « erreur de conjonction », ce biais consiste, pour un investisseur, à attribuer une probabilité plus importante de se produire à un événement déjà survenu auparavant. De fait, le Trader se fonde sur des informations biaisées, étant donné qu’il considère comme des généralités des évènements particuliers.

Le biais d’ancrage

L’ancrage est un biais de jugement qui pousse un investisseur à se focaliser sur une donnée particulière (l’ancre) afin de prendre une décision, sans prendre en compte l’ensemble des données disponibles. Un Trader victime de ce biais se focalisera uniquement, par exemple, sur un certain niveau de prix (le prix d’entrée, le prix cible…) pour prendre position.

Le biais de comptabilité mentale

La comptabilité mentale est un biais particulièrement présent en Trading. Il consiste, pour l’investisseur, à accorder une valeur toute personnelle aux différents produits financiers qui garnissent son portefeuille d’investissement, ou même aux différents comptes de Trading qu’il utilise, et ce, en fonction de critères purement subjectifs (résultats passés, sources de financement…).

Irrationalité de l’investisseur : approche micro

L’approche microscopique de l’analyse comportementale étudie l’impact de la psychologie à l’échelle de l’individu lui-même.

Loin d’être un agent économique purement rationnel ne se fondant que sur des informations exhaustives et objectives pour prendre ses décisions d’investissement, le Trader est en effet mû par différents biais comportementaux qui l’amènent à s’écarter de la pure logique.

La théorie des perspectives, et en particulier l’aversion à la perte, est l’un des biais les plus puissants à l’échelle individuelle. En effet, il est inconsciemment ancré chez la majorité des investisseurs que les pertes sont bien plus négatives que les gains ne sont positifs. Ce présupposé implique des comportements irrationnels bien connus.

Par exemple, beaucoup de Traders sont enclins à laisser courir des positions pourtant perdantes trop longtemps (partant du principe que le marché se retournera forcément, leur donnant ainsi raison) et à couper des positions pourtant gagnantes trop rapidement.

Cet effet de disposition masque le comportement qui serait le plus logique, étant donné que le marché évolue en tendance : couper les positions perdantes afin de minimiser les pertes et laisser courir les positions gagnantes afin de maximiser les gains.

D’autres facteurs, extérieurs aux marchés financiers, sont susceptibles d’influencer les investisseurs de manière tout à fait irrationnelle, notamment :

- le weekend, il a été prouvé que les investisseurs achètent davantage à l’approche de la fin de semaine, la bonne humeur associée influençant leurs décisions (tandis qu’à l’inverse, la journée du lundi implique des séances boursières généralement baissières) ;

- la météo, il a également été démontré que les situations climatiques extrêmes (journées très ensoleillées ou très orageuses) influencent directement l’état des marchés financiers (les premières déclenchant l’optimisme des Traders et donc une hausse des achats, les secondes générant leur pessimisme et donc une diminution des achats) ;

- la vie sociale, les investisseurs ayant des vies sociales riches sont généralement bien plus optimistes dans leurs décisions d’investissement (aversion au risque faible) que ceux ayant des contacts sociaux restreints (bien souvent plus anxieux).

Irrationalité du marché : approche macro

L’approche macroscopique de l’analyse comportementale étudie l’impact de la psychologie à l’échelle du marché entier.

Étant composé d’une multitude d’investisseurs eux-mêmes soumis, à l’échelle individuelle, à des facteurs psychologiques, il est cohérent de constater que certains mouvements de cours d’envergure défient totalement la logique.

Le comportement psychosocial de masse le plus souvent observé en bourse est celui du mimétisme. En effet, il est aisé de constater un certain instinct grégaire chez les investisseurs (parfois qualifié péjorativement de « comportement moutonnier« ) : une tendance à suivre ou même à imiter les actions effectuées par un grand groupe de Traders, qu’elles soient rationnelles ou non.

Ce comportement trouve son origine dans un biais bien connu qui ne concerne pas que le monde de la finance : si un grand nombre de personnes effectue une action donnée, alors cette action doit forcément être bonne ; la masse doit avoir raison sur l’individu !

Ceci explique bien les véritables mouvements de foule que connaissent les marchés financiers à la suite d’annonces économiques d’ampleur. La surréaction d’un groupe de Traders entraîne tous les autres dans la même direction, et ce contre toute analyse logique.

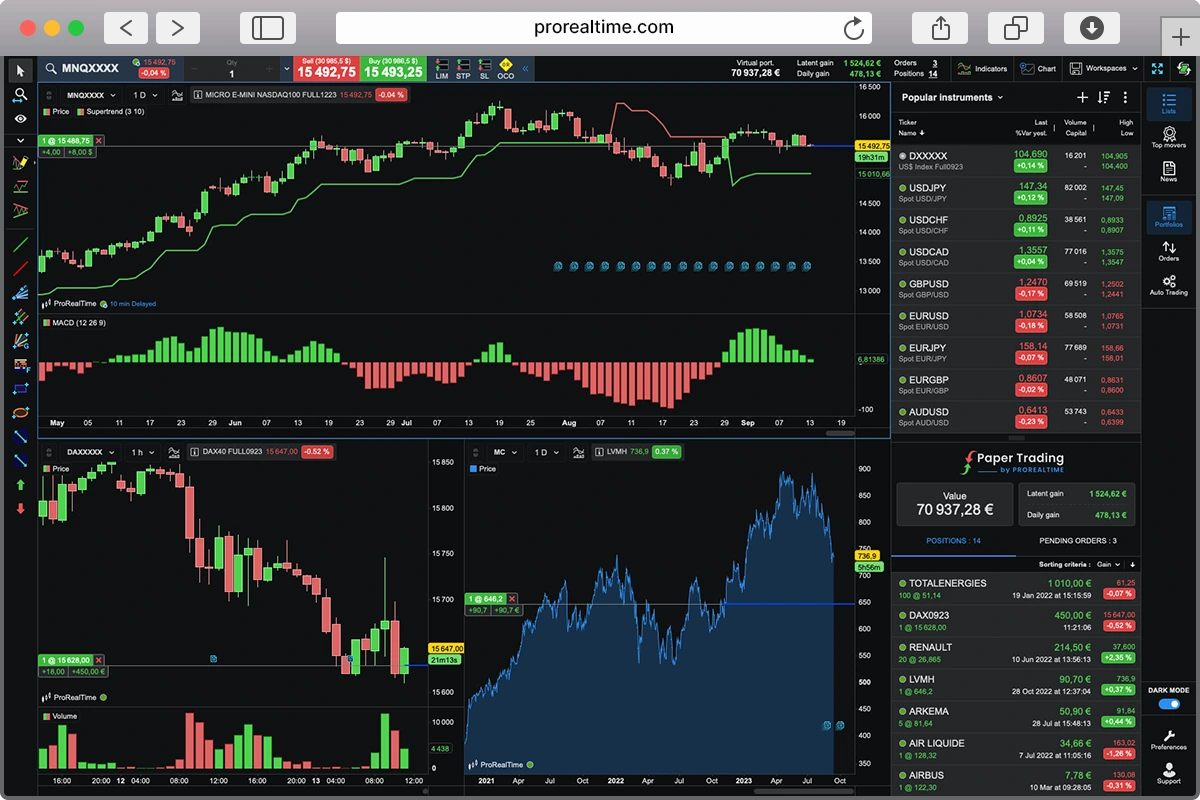

Profitez du compte de démonstration ProRealTime pour tester gratuitement et en temps réel un logiciel de Trading de qualité professionnelle.

Sponsorisé

Comment utiliser l’analyse comportementale en Trading ?

Vous l’aurez compris : nul n’est à l’abri des biais psychologiques et nul ne peut se couper totalement de ses émotions afin de devenir une pure machine rationnelle. Que faire alors ?

Les données factuelles en points de repère

Le fait d’avoir conscience de l’influence de la psychologie et des émotions sur votre pratique du Trading est déjà un premier pas hors de la matrice.

Avoir une bonne connaissance des facteurs émotionnels les plus impactant et des biais les plus répandus sur le marché vous permet de les reconnaître et de prendre du recul lorsque vous en êtes vous-même victime.

Si vous pensez agir sous le coup de l’émotion, revenez toujours aux données factuelles, à l’analyse technique et fondamentale, et concentrez-vous sur les informations objectives dont vous disposez. N’agissez jamais dans la précipitation.

Bien entendu, si vous constatez un mouvement de groupe sur les marchés, traitez-le comme n’importe quelle autre information : ne le suivez pas par principe, mais ne vous positionnez pas nécessairement en opposition non plus.

L’importance de la formation

Afin de limiter au maximum l’influence des émotions sur votre pratique de l’investissement boursier, la formation est incontestablement votre meilleur atout.

Si vous disposez de connaissances de base solides et d’une stratégie de Trading et de gestion du risque (Money management) personnalisée et efficiente, vous serez en mesure de trader sereinement en vous en tenant systématiquement à votre plan.

Dans cette optique, NewTrading vous propose une initiation au Trading complète pour découvrir le Trading sérieusement, éviter les erreurs les plus courantes et développer votre propre stratégie.

Étude de l’influence des facteurs psychologiques sur les décisions les moins rationnelles des Traders, l’analyse comportementale a permis de réfuter en grande partie la théorie d’efficience des marchés. Ses apports offrent aux investisseurs des clés de compréhension salvatrices afin de repérer et d’éviter au maximum l’influence des biais cognitifs.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.