3 minutes pour comprendre l’inversion de la courbe des taux

La courbe des taux obligataires américains s’est inversée pour la première fois depuis la crise économique de 2007. Faisons toute la lumière sur ce phénomène insolite.

1981, 1991, 2001, 2008… Les quatre dernières inversions de la courbe des rendements obligataires américains se sont sans exception soldées par l’éclatement d’une crise économique et financière. Faut-il pour autant en conclure que l’inversion récente de la courbe des taux aux Etats-Unis annonce une crise prochaine ? Alors que les débats d’experts se multiplient, tentons d’y voir plus clair sur la nature de ce phénomène et sur ses implications financières et économiques.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que l’inversion de la courbe des taux ?

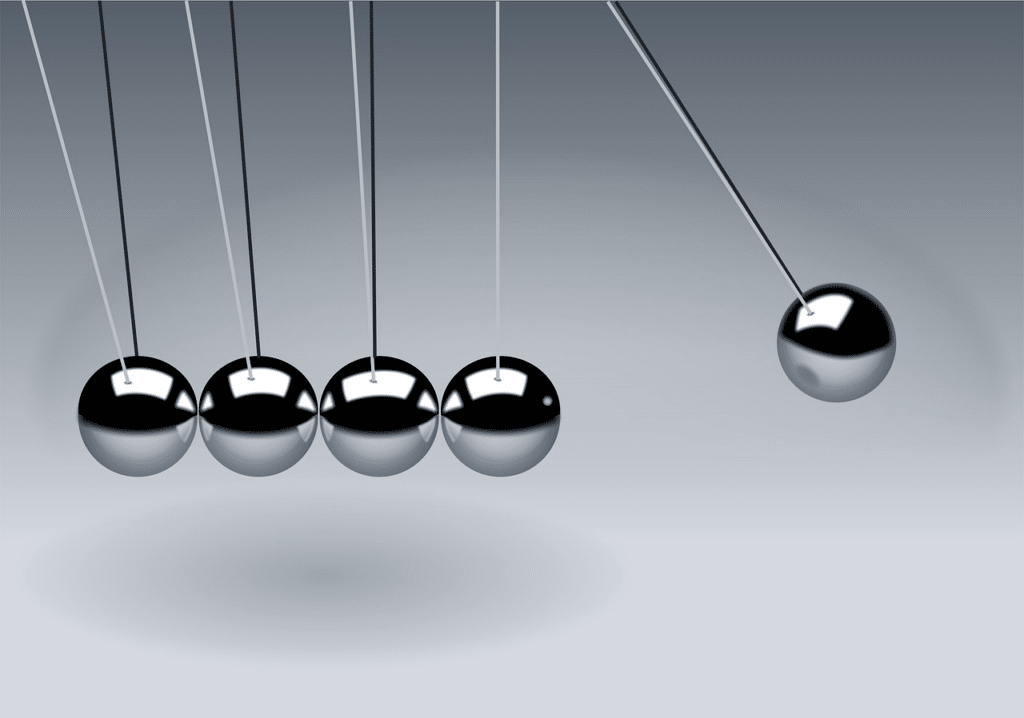

Une courbe des taux inversée signifie qu’il coûte moins cher d’emprunter à long terme que d’emprunter à court terme.

Seulement voilà, ce phénomène défie la rationalité économique ! L’argent prêté sur de longues années expose en effet l’investisseur à davantage de risques, son rendement devrait donc dépasser celui de l’argent prêté sur de courtes périodes.

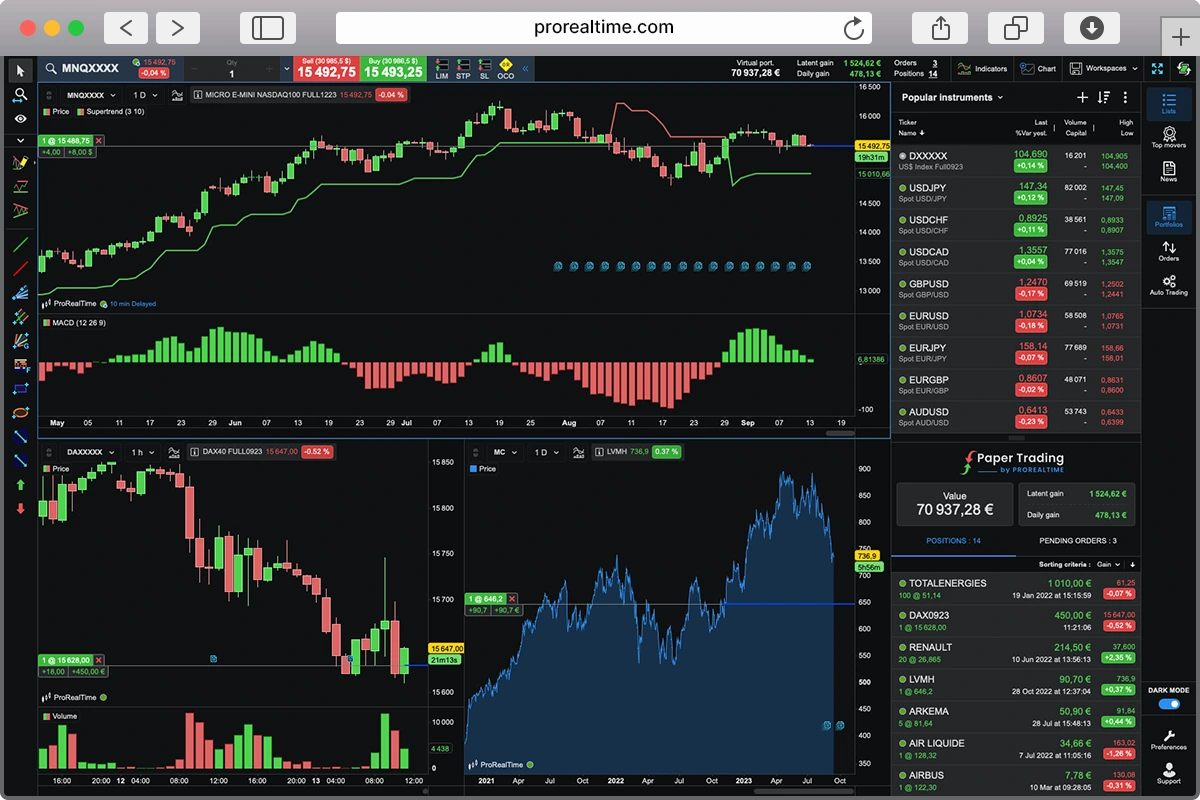

Profitez du compte de démonstration ProRealTime pour tester gratuitement et en temps réel un logiciel de Trading de qualité professionnelle.

Sponsorisé

Comment expliquer ce phénomène ?

La première explication tient compte des anticipations des investisseurs. Lorsque l’horizon économique s’obscurcit, les investisseurs se tournent en effet vers des valeurs sûres dites “valeurs refuges” tels que les obligations d’Etat de long terme. Le marché obligataire étant régi par la loi de l’offre et de la demande, si la demande d’obligations à long terme augmente, leur prix augmente, et les rendements de long terme diminuent donc jusqu’à devenir inférieurs aux taux de court terme (la courbe s’inverse).

La deuxième explication s’intéresse quant à elle à la politique monétaire. Lorsqu’une banque centrale relève ses taux directeurs, certains produits financiers plus risqués redeviennent attractifs, certains investisseurs préfèrent alors retirer leur argent du marché obligataire de court terme pour rediriger leurs capitaux vers de nouveaux placements plus rentables. Cette baisse de la demande pour les obligations de court terme entraîne alors une baisse de leur prix, et donc une augmentation mécanique des taux obligataires de court terme jusqu’à ce qu’ils deviennent supérieurs au taux de long terme (la courbe s’inverse ici aussi).

L’inversion de la courbe des taux obligataires est une situation insolite mais dont les causes sont tout à fait rationnelles. Ce signal ne doit toutefois pas être pris à la légère, car faut-il le rappeler, après chaque inversion de la courbe des taux américains, une récession survient en moyenne dans les 15 mois suivants…

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.