Mesurer le risque systématique grâce au Bêta

Le risque systématique, aussi appelé risque de marché, représente la sensibilité d’une action aux mouvements du marché dans son ensemble.

En effet, chaque action est impactée de façon spécifique par la tendance générale du marché boursier. Partant de ce constat, il est tout à fait pertinent pour un investisseur de s’intéresser à la corrélation existant entre son action et le marché afin d’anticiper le comportement de son investissement lors d’une phase de marché donnée (une crise par exemple).

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que le Bêta ?

Le Bêta est une mesure standardisée du risque systématique, c’est-à-dire du risque de marché ne pouvant pas être réduit par la diversification. Il permet de comparer les variations d’une action (ou d’un portefeuille) à un indice de marché plus large ; par exemple les variations de l’action Société Générale par rapport à l’indice CAC40. Plus le Bêta calculé est élevé, plus la volatilité relative de l’action par rapport à son indice de référence est élevée, et inversement.

Comment calculer le Bêta ?

D’un point de vue mathématique, le Bêta (ß) correspond à la Covariance de l’action et du marché cov (A,M), divisé par la variance du marché V(M).

ß = cov (A,M) / V(M)

Attention, le calcul du Bêta s’appuie sur des données historiques qui ne permettent que d’estimer le comportement futur de l’action.

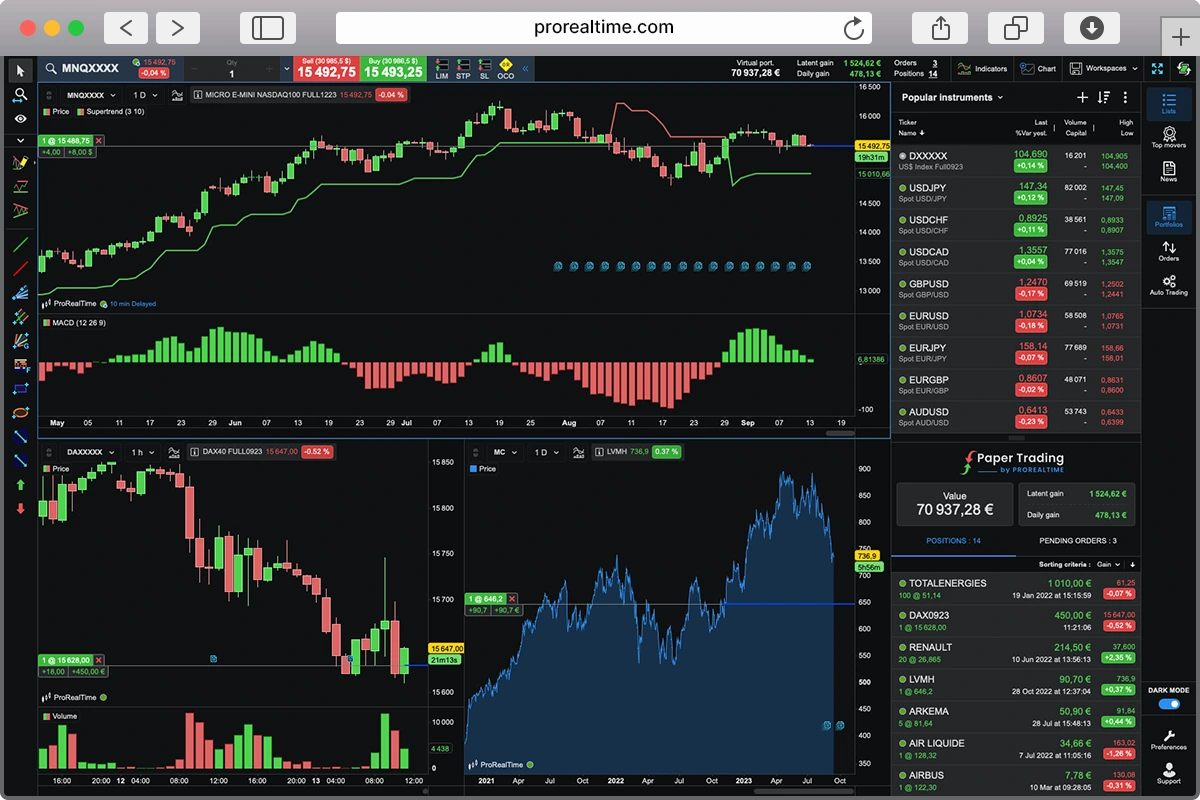

Profitez du compte de démonstration ProRealTime pour tester gratuitement et en temps réel un logiciel de Trading de qualité professionnelle.

Sponsorisé

Comment interpréter le Bêta ?

La valeur du Bêta correspond à la variation observée sur l’action pour une variation de 1% de l’indice de référence. Ainsi, si une action a un Bêta égal à 2, alors celle-ci progressera de 2% lorsque le marché progressera de 1%. A l’inverse, une action dont le Bêta serait de 0,5% ne progresserait que de 0,5% dans les mêmes conditions de marché.

Les investissements à fort Bêta sont qualifiés d’investissements agressifs. Les investissements à faible Bêta sont quant à eux qualifiés d’investissements défensifs. Par définition, le Bêta de l’indice de référence sera quant à lui toujours égal à 1.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.