Pourquoi les consensus boursiers sont-ils voués à l’échec ?

Chaque jour, les experts se succèdent sur les chaînes financières afin d’exposer leurs anticipations et leur vision, et pourtant force est de constater que l’évolution des marchés financiers leur donne le plus souvent tort…

Mais vous êtes-vous déjà interrogé sur les causes de ces échecs ?

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Un environnement économique (trop) complexe

La réalité du monde économique contemporain est bien éloignée d’une expérience de laboratoire où tous les paramètres seraient sous contrôle. Si la science économique progresse, les modèles de prévision actuels restent très incertains en raison de la multitude des facteurs à prendre en compte et de leur grande diversité de natures.

Comment prendre en compte l’impact économique de certaines décisions géopolitiques ? Ou pire encore, comment intégrer le rôle très important joué par la psychologie des acteurs ?

Dans un tel contexte, le recours aux probabilités est donc bien davantage un leure qu’un atout pour l’analyste. Il suffit pour s’en convaincre de s’intéresser à des ouvrages tels que Le Cygne noir : La puissance de l’imprévisible.

Des marchés déconnectés de la réalité économique

L’erreur la plus communément répandue parmi les investisseurs consiste à penser que les marchés financiers reflètent l’état de l’économie. Or, les marchés ne représentent absolument pas l’état de l’économie mais la psychologie des investisseurs et leurs anticipations sur l’avenir de l’économie.

L’exercice de prévision ne consiste pas à prédire l’avenir de l’économie mais à faire des anticipations sur des anticipations… On comprend dès lors l’intérêt de l’analyse comportementale et par la même occasion la cause pour laquelle les consensus manquent le plus souvent leur cible.

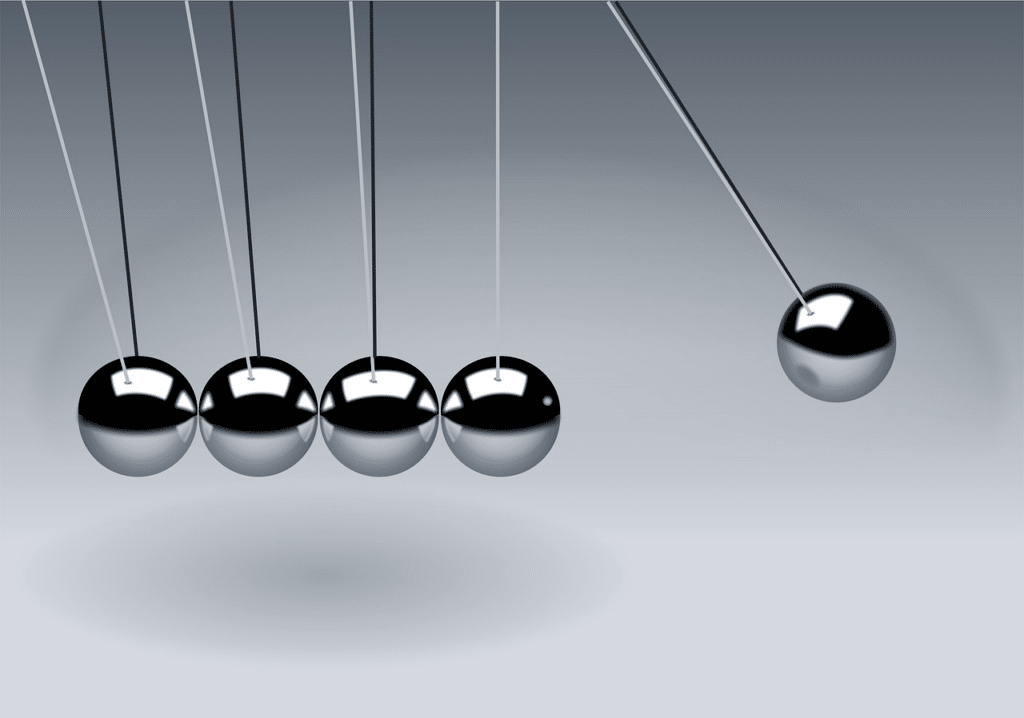

En effet, si le consensus anticipe une amélioration de l’économie, alors le marché (qui reflète les anticipations des investisseurs) intègre d’ores et déjà l’amélioration de l’économie dans sa valorisation. Si cette dernière a bien lieu alors la valorisation du marché restera inchangée. En revanche, si l’amélioration économique n’intervient pas, la majorité consensuelle sera déçue et reverra à la baisse la valorisation du marché.

Pour résumer, les mouvements de marché sont causés par une modification du consensus. Si le consensus est fortement haussier, alors il sera bien plus probable de le décevoir que de le surprendre positivement. A l’inverse, un consensus fortement baissier aura bien plus de chances d’être surpris positivement.

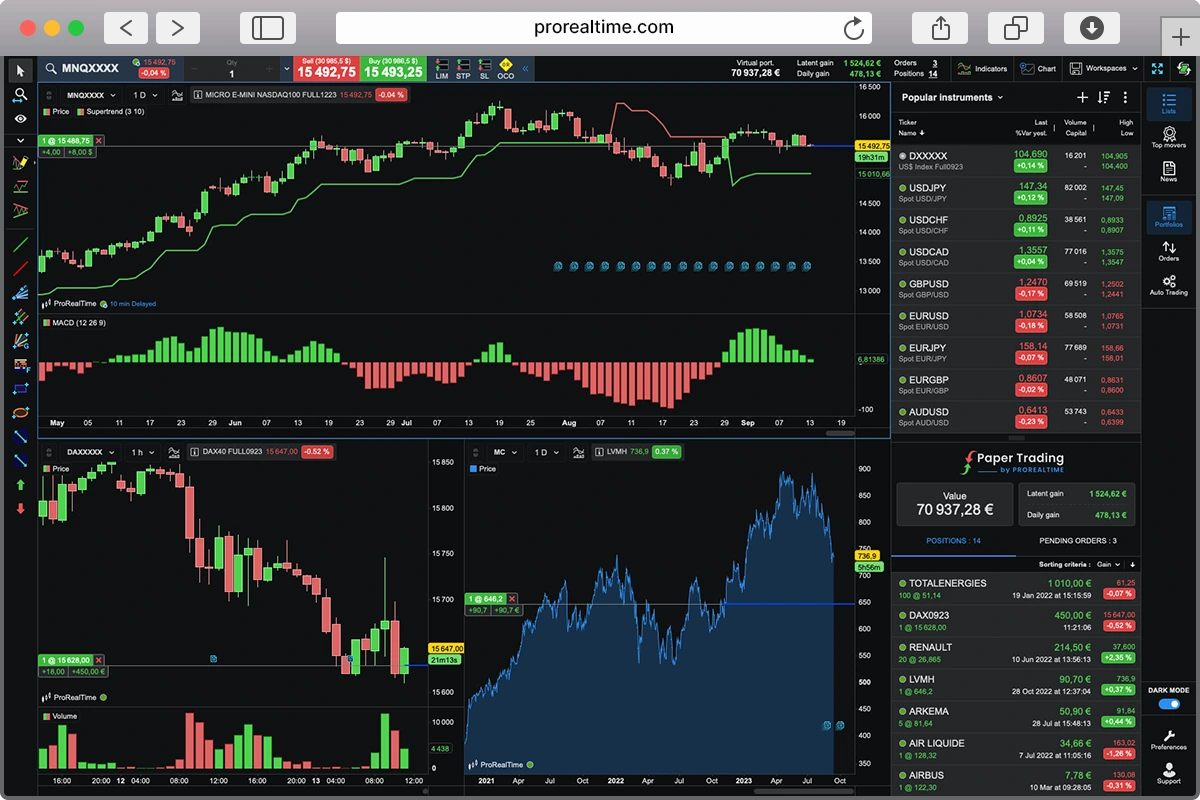

Profitez du compte de démonstration ProRealTime pour tester gratuitement et en temps réel un logiciel de Trading de qualité professionnelle.

Sponsorisé

Pourquoi maintenir cet exercice médiatique ?

Tout simplement parce que l’investisseur a besoin de rationaliser ses prises de décisions. Entre alors en scène le Marketing Financier, dont le seul objectif est de raconter une belle histoire à laquelle les investisseurs auront envie d’adhérer. Les investisseurs séduits seront alors autant de clients potentiels. La rémunération de ces « experts » est ainsi bien plus souvent liée aux ventes générées qu’à la précision des prévisions proposées…

Quelle leçon tirer de ces constats ?

Tout d’abord que l’exercice de la prévision financière est extrêmement complexe. Il suffit pour s’en convaincre de comparer la performance moyenne des gérants pour se rendre compte qu’elle ne parvient pas à battre le marché. Ou de repenser à cette expérience du singe de Wall Street, qui en lançant quelques fléchettes sur une cible avait constitué un portefeuille d’actions plus performant que les meilleurs analystes de la place financière…

Attention, la gestion professionnelle n’est pas inutile, bien au contraire ! Dans le cadre d’un investissement en actions, la Théorie moderne du portefeuille démontre l’intérêt de diversifier son exposition au risque afin de profiter de la tendance haussière de long terme du marché tout en supprimant le risque spécifique.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.