Trading ETF : l’essentiel pour investir

Les ETF sont de plus en plus populaires et de nombreux Traders et investisseurs se penchent sur ce produit financier pour l’ajouter à leur stratégie de Trading. Vous souhaitez vous lancer, mais ne savez pas par où commencer pour trader les ETF ?

Qu’est-ce qu’un ETF en Trading ? Pourquoi trader les ETF ? Comment gagner de l’argent avec les ETF ? Comment trouver le bon ETF ?

Voici nos réponses !

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que le Trading d’ETF ?

Les ETF, ou Exchange-Traded Funds en anglais, sont des fonds négociés en bourse proposés par des sociétés de gestion. Ils sont disponibles tout au long d’une journée de Trading et offrent aux investisseurs la possibilité d’investir dans plusieurs titres via une seule part d’ETF.

Ce placement se fait de manière similaire à l’investissement dans les actions.

Souvent qualifiés de trackers, les ETF répliquent la performance du sous-jacent sur lequel ils sont basés. Il peut s’agir d’indices boursiers, d’actions, de matières premières, d’obligations, de l’immobilier, de devises, du Bitcoin ou de secteurs d’activité.

D’autres types d’ETF existent aussi en fonction des stratégies d’investissement appliquées, des thèmes de placement choisis ou des produits financiers utilisés dans le fonds.

Les ETF sont généralement utilisés via une approche de gestion passive. Leur objectif est alors de suivre la performance du sous-jacent sans chercher à battre le marché.

Avantages de trader les ETF

- Facilité d’utilisation

- Simplicité de mettre en place des stratégies d’investissement via les ETF

- Accès rapide et simple aux ETF.

- Large gamme d’ETF disponible au Trading

- Diversification importante apportée par ces produits financiers

- Grande exposition aux divers marchés financiers

- Possibilité de se couvrir contre certains risques

- Flexibilité d’utilisation grâce à une utilisation via plusieurs styles de Trading

- Liquidité importante

- Transparence

- Coûts réduits

- Avantages fiscaux possibles, notamment grâce à la détention d’ETF via PEA ou assurance-vie

Risques de trader les ETF

- Risque de perte en capital

- Manque de liquidité et manque de transparence en raison de la faible popularité d’un ETF ou de son sous-jacent

- Risque de change

- Risque d’écart de performance entre l’ETF et son indice sur une période donnée (tracking error).

- Risques spécifiques aux sous-jacents des ETF (volatilité, réaction au risque de taux…).

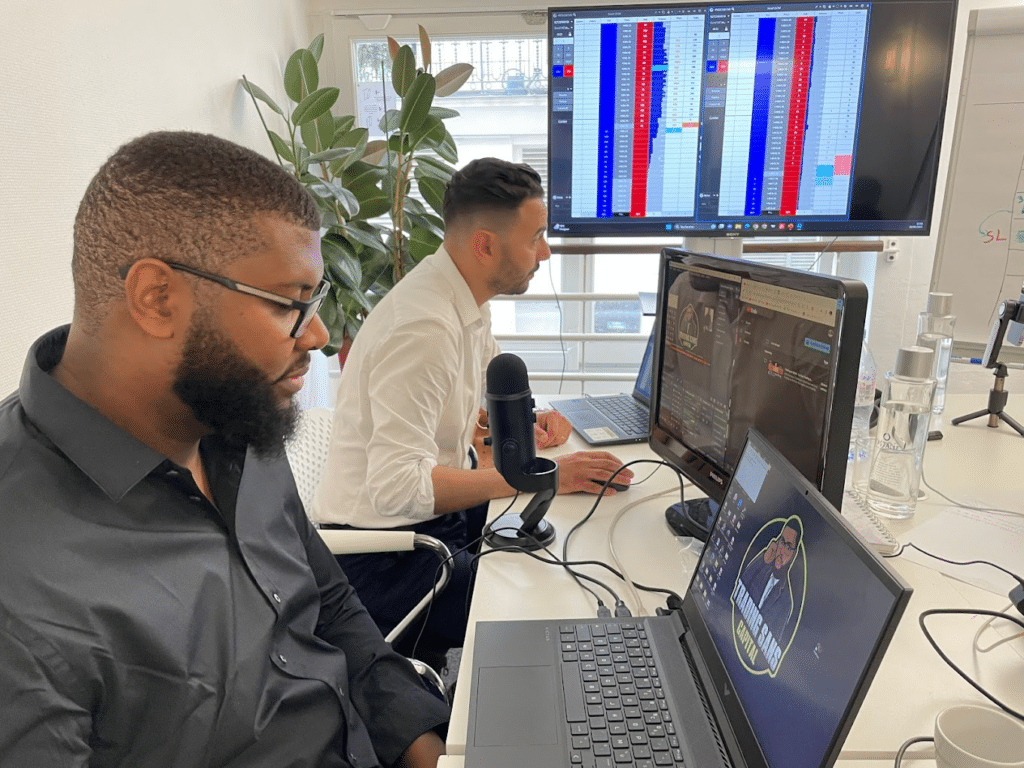

Trader les ETF : comment ça marche ?

Pour faire du Trading d’ETF dans les meilleures conditions, il est important de commencer par bien comprendre comment les ETF fonctionnent.

Connaître les risques associés à ces produits financiers est aussi essentiel, tout comme la connaissance de ce qui influence le prix d’un ETF particulier.

Il convient également de déterminer quelle stratégie utiliser pour trader les ETF en fonction de son profil de trader, de sa tolérance au risque, de son horizon de placement et de ses objectifs financiers. Il sera alors plus simple de connaître ses besoins de Trading pour choisir le meilleur broker ETF.

Enfin, il ne reste plus qu’à apprendre comment acheter et vendre des ETF sur la plateforme de Trading choisie.

#1 Comprendre ce qui fait bouger le prix des ETF

Comme tout actif négocié en bourse, le prix des ETF est principalement influencé par l’offre et la demande. Il faut donc considérer l’ensemble des facteurs qui peuvent influencer la relation entre l’offre et la demande d’un ETF pour comprendre ce qui fait bouger son prix d’un ETF

Dans ce cas, il est intéressant de prendre en compte le type d’ETF et de comprendre ce qui influence le plus les actifs sous-jacents qui le composent. Mais il faut aussi considérer des facteurs plus généraux susceptibles d’impacter les marchés financiers dans leur ensemble.

On pensera notamment au niveau de la croissance, du marché de l’emploi et de l’inflation dans les zones géographiques concernées, à la volatilité, aux tensions géopolitiques, aux catastrophes naturelles…

Imaginons qu’un Trader investit dans un ETF sur actions regroupant des titres du secteur du luxe. Il devra alors faire attention au niveau de la croissance mondiale, et de certains acteurs clés (tels que les États-Unis, l’Union européenne ou la Chine), à l’évolution du pouvoir d’achat de la population (inflation et taux de change) et au sentiment des consommateurs par exemple.

Si un Trader veut s’exposer au secteur des banques via un ETF, alors il tiendra compte de l’évolution des conditions de crédit, des taux d’intérêt, de la croissance globale et des marchés financiers. Tous ces facteurs peuvent impacter le niveau d’activité et la rentabilité des banques.

Lorsque l’on trade des ETF, il est aussi important de prendre en compte d’autres facteurs, comme les frais de gestion, la politique de distribution des dividendes ou encore la méthode de réplication de l’ETF. Ces derniers peuvent en effet entraîner des différences entre la performance réelle d’un ETF et celle de l’indice sous-jacent qu’il suit.

#2 Choisir une stratégie pour trader les ETF

Une fois qu’un Trader a compris pourquoi le prix d’un ETF bouge à la hausse ou à la baisse, alors il doit choisir une stratégie de Trading pour trader les ETF.

Le choix se fera principalement en fonction de son profil de Trader :

- Day Trading

Les ETF peuvent être utilisés dans le cadre du day Trading, qui consiste à acheter et à vendre des actifs financiers dans la même journée pour tirer profit des fluctuations des prix à très court terme. Dans ce cas, des ETF à effet de levier seront appréciés ou des produits dérivés portant sur des ETF comme les CFD (Contrats sur la Différence). - Swing Trading

Contrairement au day Trading, le swing Trading implique généralement des périodes de détention plus longues, allant de quelques jours à quelques semaines. Les Traders cherchent alors à capturer des mouvements de prix plus importants sur une période de temps plus étendue afin de profiter de tendances sur le court ou moyen terme. - Trading de position

Le Trading de position est proche d’une stratégie de type « buy-and-hold », car il repose sur l’identification de tendances à long terme sur les marchés. Cependant, il est possible de profiter d’une baisse des prix. Les Traders recherchent donc des ETF qui montrent des signes de tendance haussière (ou baissière) durable pour maintenir leurs positions ouvertes pendant des semaines, des mois, voire des années, en fonction de la durée de la tendance sous-jacente.

Il est aussi intéressant de savoir qu’il existe certains types d’ETF qui sont catégorisés en fonction de la stratégie de gestion utilisée ou de facteurs de performance spécifiques.

On parle alors souvent d’ETF Smart Beta. Ce type d’ETF cherche à combiner les avantages de l’investissement passif avec des stratégies d’investissement actif.

Voici quelques exemples :

- ETF croissance (growth)

Ils sont conçus pour offrir une exposition à des sociétés présentant un fort potentiel de croissance. Ils investissent donc généralement dans des actions de sociétés en phase de croissance rapide ou opérant dans des secteurs innovants et prometteurs (medtech, biotech, énergies renouvelables, IA…). - ETF valeur (value)

Ils ciblent les actions de sociétés sous-évaluées par rapport à leur valeur intrinsèque. Leur but est d’offrir une exposition à des actions de sociétés qui sont considérées comme ayant un potentiel de croissance et de performance supérieur à long terme. - ETF dividendes

Ils se concentrent sur les actions de sociétés qui versent des dividendes réguliers à leurs actionnaires, afin de proposer une exposition à des sociétés qui ont une politique de distribution de dividendes solide, constante et en augmentation. - ETF volatilité

Ils visent à offrir une exposition à la volatilité du marché. L’objectif de ces ETF peut varier en fonction de la stratégie adoptée. Certains cherchent à profiter de la volatilité en période de fortes turbulences sur les marchés, tandis que d’autres visent à tirer parti des périodes de faible volatilité en utilisant des stratégies de vente à découvert ou des stratégies de couverture (hedging). - ETF faible volatilité (low volatility)

Ils ont été développés pour offrir une exposition à des actions présentant une volatilité historiquement inférieure à la moyenne du marché. Cette approche, pondérée par le risque, cherche à minimiser les fluctuations de prix et à réduire le risque de baisse du portefeuille pendant les périodes de turbulences du marché. - ETF à pondération égale (equal weight)

Il s’agit d’ETF où chaque valeur de l’indice sous-jacent a le même poids. L’objectif principal est de fournir une exposition équilibrée à tous les composants de l’indice, offrant ainsi une approche plus équitable que les ETF traditionnels qui se basent généralement sur des indices calculés en fonction de la capitalisation boursière. - ETF gérés activement (actively managed)

Ces ETF adoptent des stratégies spécifiques pour proposer une gestion active afin d’offrir de meilleures performances qu’un ETF traditionnel suivant un indice de manière passive (recherche de l’alpha plutôt que du bêta).

Il faudra aussi réfléchir à la construction globale de son portefeuille boursier et de ses positions ETF. Faut-il mieux privilégier l’investissement dans un seul ETF, tel qu’un fonds offrant une exposition géographiquement diversifiée, ou est-il préférable de constituer un portefeuille composé de plusieurs ETF afin de diversifier ses placements et réduire davantage les risques ?

#3 Ouvrir un compte chez un courtier ETF régulé

Il est possible de trader les ETF via différents intermédiaires financiers comme des banques en ligne, des banques directes, des courtiers en bourse ou des gestionnaires de fortune.

En prenant en compte ses besoins de Trading, ses objectifs et les marchés sous-jacents ciblés, il sera plus simple de savoir quel type de courtier ETF utiliser.

Que faut-il prendre pour bien choisir son courtier pour trader les ETF ?

- Type de courtier

ECN, STP, Market Maker. - Popularité et fiabilité du courtier

Avis des utilisateurs, intervention de l’équipe du courtier dans des médias spécialisés, etc.. - Régulation et protection des fonds offertes par le courtier

Autorisation en France par l’AMF disponible sur Regafi.

- Gamme d’ETF disponible

ETF sur indices, sur obligations, sectoriels…

- Liquidité de ces ETF

Popularité des émetteurs d’ETF, place financière sur laquelle ils sont tradés…

- Autres instruments et marchés financiers proposés

Forex, actions, matières premières, crypto-monnaies, obligations, taux, options, CFD, warrants, turbos…

- Différents ordres de bourse disponibles

Ordre au marché, limité, stop-limit, buy-limit, OCO…

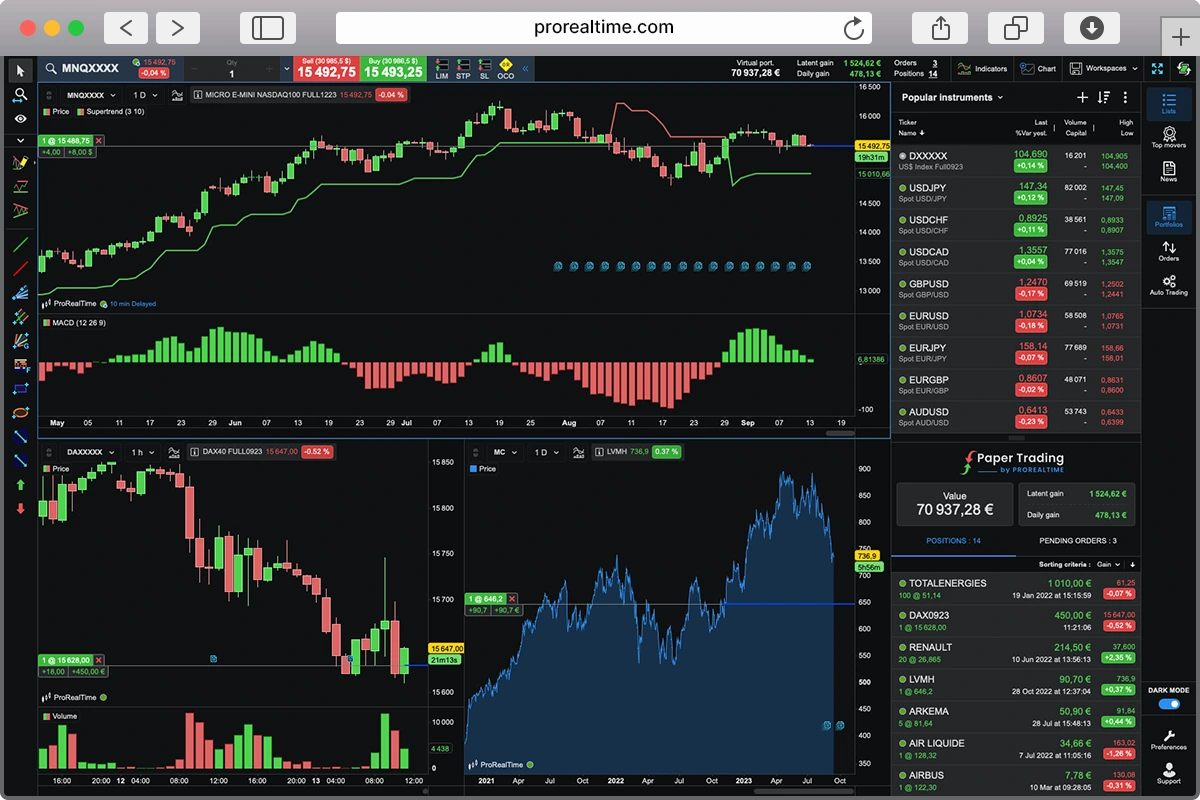

- Plateforme et outils de Trading

ProRealTime, MetaTrader, TradingView… - Coûts des transactions et frais divers

Commissions, frais de dépôt/retrait, frais de conversion, frais d’abonnement à des flux de marché…

- Devise de base du compte de Trading

- Qualité de l’équipe support et du service client en fonction de son profil de Trader.

- Ressources éducatives sur le Trading

#4 Acheter et vendre des parts d’ETF

Une fois qu’un Trader a décidé sur quel ETF investir et avec quelle stratégie, il est temps de passer un ordre d’achat.

Rien de plus simple.

Il suffit d’ouvrir un compte chez l’intermédiaire financier de votre choix, d’approvisionner votre compte, d’aller sur la plateforme de Trading du courtier, de trouver l’ETF en question et de passer un ordre d’achat comme pour investir dans une action.

En fonction des ordres de bourse proposés par l’intermédiaire financier, il est possible d’utiliser un ordre au marché pour une exécution immédiate au meilleur prix disponible. Il est aussi possible d’ouvrir un ordre à cours limité pour acheter un ETF uniquement s’il atteint un certain niveau de prix.

Vous devrez également indiquer le nombre de parts d’ETF à acheter.

Certaines plateformes perment aussi d’ajouter des ordres liés comme des ordres take-profit ou des ordres stop-loss pour une meilleure stratégie de gestion des risques et de l’argent (money management).

Il est également intéressant de prendre en compte sa situation personnelle, maritale et financière, ainsi que ses objectifs financiers et l’environnement actuel des marchés.

Un Trader pourra alors déterminer s’il est préférable d’effectuer un versement unique ou d’échelonner son paiement dans le temps.

Le versement unique consiste à investir une certaine somme en une seule fois dans un ETF. Cela peut être avantageux pour les investisseurs qui ont une somme d’argent disponible à investir immédiatement et un horizon de temps plus court.

Dans le cas d’un investissement programmé, on parle souvent de la technique de versements récurrents (méthode DCA ou Dollar Cost Averaging). Elle permet aux investisseurs de mettre en place des versements périodiques, généralement mensuels, pour acheter des parts d’un ETF de manière régulière et progressive.

Cette approche permet de lisser le coût d’achat des parts sur une période donnée. De plus, les Traders peuvent, potentiellement, bénéficier d’une répartition de leurs achats lors de différentes conditions de marché.

Comment choisir le bon ETF et le bon émetteur d’ETF ?

Pour choisir l’émetteur d’un ETF afin de trader les ETF dans les meilleures conditions, il est crucial de prendre le temps de sélectionner celui qui convient le mieux à ses besoins, à ses objectifs, à sa tolérance au risque et à son horizon de placement.

Tout d’abord, il est important d’évaluer son profil de risque pour s’assurer que l’émetteur de l’ETF propose une solution compatible avec sa stratégie et avec ses objectifs.

Ensuite, il faut examiner l’indice sous-jacent et la stratégie de l’ETF.

Il faut considérer des éléments comme les actifs financiers sous-jacents, la liquidité, le volume, la zone géographique, le traitement des dividendes, le type de réplication de l’indice, la devise de référence, la performance nette, la transparence des informations…

Enfin, il faut prendre en compte la structure des frais, l’expérience et la réputation mondiale du gestionnaire d’ETF, ainsi que la disponibilité de ses produits sur les marchés internationaux.

Il est aussi intéressant de savoir s’il propose une gamme de produits ETF variée.

Émetteurs d’ETF les plus populaires et les plus sérieux :

- BlackRock (iShares)

- Vanguard

- Lyxor (depuis le 1er juin 2022, Lyxor Asset Management et Lyxor International Asset Management ont fusionné au sein de l’entreprise Amundi Asset Management)

Le Trading d’ETF offre une solution idéale pour les investisseurs à la recherche d’un produit financier flexible, accessible et offrant une grande diversification.

Grâce à la variété des ETF disponibles sur le marché, chaque Trader peut trouver celui qui correspond le mieux à sa stratégie de Trading. De plus, les frais associés au Trading d’ETF sont généralement inférieurs à ceux des fonds plus traditionnels tels que les SICAV ou les FCP.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.