Mon avis sur le courtier Saxo Banque

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Présentation de Saxo Banque

Le courtier

Initialement fondée au Danemark en 1992, Saxo Bank est une banque d’investissement spécialisée dans le courtage en ligne dont la filiale française est née à Paris en 2008. La banque danoise œuvre au travers de ses 18 bureaux et propose ses services dans plus de 120 pays en Europe, Moyen-Orient et Asie.

Côté chiffres, Saxo Bank représente plus de 16 milliards de dollars d’actifs et gère plus de 180 000 transactions quotidiennes pour le compte de ses 660 000 clients à travers le monde.

Outre son ancienneté de 28 ans, la réputation du broker en ligne se fonde entre autres sur les agréments et réglementations que celui-ci respecte dans 17 juridictions, ainsi que sur plusieurs récompenses reconnaissant la valeur de ses plateformes, produits financiers et services.

Récompensé plus de 20 fois au cours des années 2014 à 2017, le courtier en ligne a notamment été reconnu comme :

- meilleure plateforme de vente au détail pour le Forex (e-FX awards) ;

- meilleure plateforme pour les Traders actifs (ADVFN International financial awards) ;

- meilleur broker Forex (Finance magnates awards) ;

- meilleur prestataire de services de courtage (même organisme).

Les avis clients

Avis Trustpilot récoltés chez 1 168 utilisateurs du courtier Saxo Bank :

Tester Saxo Banque avec un compte de démonstration

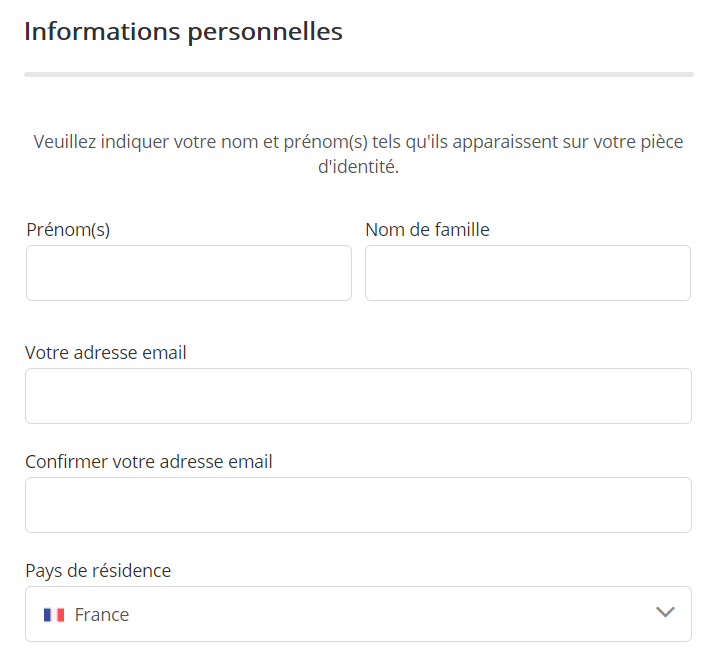

Les Traders débutants désireux de se familiariser avec les plateformes Saxo Banque,ainsi que les Traders expérimentés souhaitant tester de nouvelles stratégies se voient proposer un accès rapide et gratuit durant 20 jours à la version démo de la plateforme native du courtier en ligne.

Grâce à un capital virtuel de 100 000 euros, l’investisseur pourra avoir un aperçu des outils d’analyse technique, fonctionnalités de passage d’ordre et conditions de Trading propres à l’interface Saxo Bank.

Pour ce faire, il suffit d’ouvrir un compte gratuit en remplissant le formulaire en ligne à l’aide des informations basiques suivantes :

- nom et prénom du souscripteur ;

- adresse email ;

- pays de résidence ;

- numéro de portable ;

- mot de passe ;

- acceptation ou refus de réception des emailings marketing.

Ouvrir un compte de Trading chez Saxo Banque (investisseurs)

L’ouverture d’un compte chez Saxo Bank se fait en quatre étapes simples :

- remplir le formulaire de demande en ligne ;

- vérifier votre identité (situation familiale, professionnelle et revenus) ;

- envoyer les pièces justificatives demandées (preuve d’identité et de résidence) ;

- déposer vos fonds sur votre compte.

Parmi les trois niveaux de comptes disponibles, le compte classique offre des prix d’entrée sur les marchés attractifs, un service digital de pointe ainsi qu’un service client en continu durant la semaine pour une expérience de Trading plus fluide.

Le compte platine, quant à lui, propose deux avantages par rapport à son équivalent classique, à savoir des spreads et commissions jusqu’à 30% moins onéreux, ainsi qu’un service client parlant la langue de l’utilisateur.

Enfin, le compte VIP offre un service client encore plus professionnel puisqu’un manager personnel est attribué pour répondre aux besoins de chaque client, ainsi que des experts en Trading disponibles en continu toute la semaine.

En complément de ces fonctionnalités, le compte VIP donne accès aux actualités et analyses publiées par SaxoStrats et invite le client à tous les événements exclusifs organisés par le courtier en ligne.

Compte-titres

Le compte-titres proposé par Saxo banque donne accès à plus de 40 000 instruments financiers parmi lesquels on peut compter les actions (au comptant et au service de règlement différé – SRD), les obligations, les Exchange traded funds (ETF), les Organismes de placement collectif en valeurs mobilières (OPCVM), les turbos (effet de levier), les warrants ou les certificats.

Compte de dérivés

Le compte de dérivés est une offre de Saxo Banque qui se rapproche du compte-titres, à la différence que les mêmes produits financiers (actions, obligations, ETFs, turbos, warrants et certificats) sont accompagnés de produits dérivés comme les Futures, les options, les contrats à terme (Forward) ou encore les Contracts for difference (CFD).

PEA

Il est possible d’ouvrir un Plan d’épargne en actions (PEA) chez Saxo Bank. Ce compte-titres spécifique peut stocker jusqu’à 150 000 € dans sa partie « compte-espèces » et permet d’acheter et vendre des titres tels que les actions françaises et européennes, certains OPCVM ainsi que certains ETF.

Avant 5 années de détention du compte PEA, tout retrait (partiel ou total) entraîne la clôture immédiate du compte. La fiscalité qui s’applique est alors de 12,8% d’imposition, couplée aux 17,2% de prélèvements sociaux. Ces 30% au total représentent le Prélèvement forfaitaire unique (PFU).

Au-delà de 5 années de détention du compte PEA, sa fiscalité devient avantageuse puisque seuls les prélèvements sociaux (toujours à hauteur de 17,2%) sont prélevés sur le montant des retraits, et ce, sans imposition ni fermeture de compte.

Certaines exceptions telles que le décès du titulaire, la création ou le rachat d’entreprise et le rattachement du titulaire invalide à un autre foyer fiscal libèrent tout retrait avant 5 ans de son imposition de 12,8%.

PEA-PME

L’offre de Saxo Bank contient également le PEA-PME, forme dérivée du PEA classique visant à encourager le développement des Petites et moyennes entreprises (PME) ainsi que des Entreprises de taille intermédiaire (ETI).

Si la fiscalité du compte PEA-PME est en tout point similaire à celle du PEA, certains paramètres changent :

- le versement minimum est de 1€ ;

- le versement maximum oscille entre 75 000 et 225 000 € (selon le cumul des plafonds des comptes PEA et PEA-PME détenus par un seul individu).

Parce que le compte PEA-PME cible les entreprises en développement, les titres éligibles sur lesquels il est possible d’investir doivent être émis par des entreprises de moins de 5 000 salariés et dont le siège social se situe dans l’Union européenne (UE) ou dans l’Espace économique européen (EEE).

Ces entreprises européennes doivent présenter un chiffre d’affaires annuel inférieur à 1,5 milliards d’euros (ou un bilan total inférieur à 2 milliards d’euros) et doivent être assujetties à l’Impôt sur les sociétés (IS) ou équivalent.

Seul le virement d’espèces permet l’alimentation d’un compte PEA-PME, et seul un compte de ce type peut être détenu par individu (deux par couple).

Compte société

Les compte-titres et compte de dérivés sont également disponibles à l’usage des personnes morales sous la forme d’un compte société. L’ouverture de ce dernier nécessite un dépôt minimum de 100 000 € et donne accès au conseil d’équipes dédiées 24h/24, à un suivi spécifique aux clients professionnels ainsi qu’à plus de 40 000 instruments financiers disponibles via ordinateur, tablette ou application mobile.

Les professionnels désireux de disposer d’outils de pilotage complets tels que les reportings financiers ont donc tout intérêt à se tourner vers le compte société.

Trader avec Saxo Banque

Plateformes de Trading

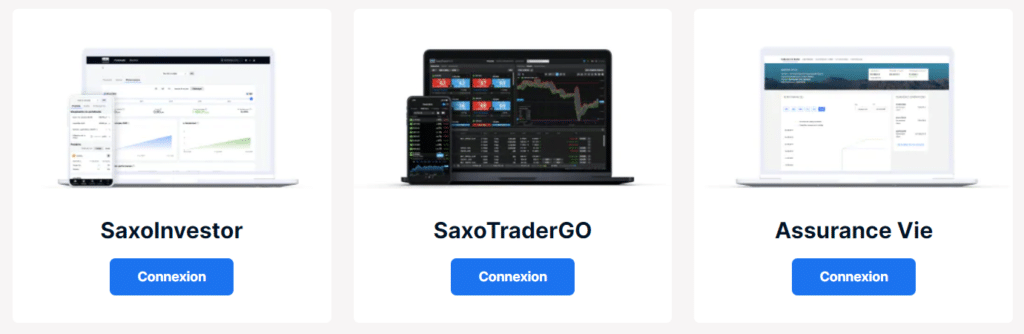

Les solutions de Trading offertes par le courtier Saxo Banque ne manquent pas ; aussi l’investisseur aura le choix entre diverses plateformes (natives ou tierces) et API.

SaxoInvestor

La plateforme en ligne SaxoInvestor affiche une sélection personnalisée de titres appartenant au type de produits financiers désignés par le Trader, et ce, répartis par marchés à travers le monde (Europe, Amérique du Nord, Asie et Pacifique) et classés selon leur performance.

Il est possible d’y trader aussi bien les actions (comptant et SRD) que les ETFs, obligations, turbos et autres produits à effet de levier.

Le courtier en ligne fait constamment évoluer les services de sa plateforme de Trading en tenant compte de l’avis de ses utilisateurs, afin d’offrir une interface simple et intuitive sur toutes sortes de supports.

SaxoTraderGO

L’interface de Trading SaxoTraderGO reprend les mêmes produits financiers que la plateforme SaxoInvestor, et y ajoute les Futures, Options, Forwards, Forex et les CFD.

Cette solution logicielle gagne également en profondeur d’analyse puisqu’elle fournit tous les outils de Trading nécessaires aussi bien à l’analyse technique qu’à l’analyse fondamentale, et ce, pour plusieurs graphiques en temps réel.

Il est parfaitement possible d’utiliser la plateforme SaxoTraderGO en divisant les fenêtres sur deux écrans distincts. Le Trader expérimenté gagnera ainsi en réactivité dans ses prises de position sur les marchés.

Plus de 50 indicateurs techniques et outils d’analyse graphique permettront au Trader d’optimiser ses plus-values. En outre et pour accompagner ses clients dans leur stratégie de Trading, l’interface propose un moteur de recherche avancé, un flux d’actualité, divers outils de gestion du risque ainsi qu’une analyse détaillée des performances obtenues.

SaxoTraderPRO

Les Traders les plus expérimentés souhaitant aller plus loin dans leur pratique de l’investissement se tourneront sans doute davantage vers la plateforme SaxoTraderPRO. En effet, celle-ci offre une plateforme configurable de façon 100% personnalisée.

Là encore, de nombreux produits à effet de levier sont disponibles pour le Trader professionnel et peuvent être tradés aussi bien via des ordres classiques que grâce à des ordres avancés ou au Trading algorithmique.

Disponible sur PC et MAC, l’interface de Trading SaxoTraderPRO est capable de gérer et de connecter plusieurs modules entre eux, tout en s’affichant sur au maximum six écrans différents ; de ce fait, la solution logicielle est plutôt recommandée pour les Traders actifs !

Pour vous décider plus facilement, Saxo Bank met à disposition des aperçus de la plateforme SaxoInvestor ainsi que de SaxoTraderGO. L’aperçu de l’interface SaxoTraderPRO demeure toutefois inaccessible.

APIs Saxo Bank

Saxo Bank propose également deux Application programming interfaces (API) destinées aux investisseurs désireux d’accéder à l’infrastructure logicielle du courtier.

La FIX API donne ainsi la possibilité de trader grâce à une infrastructure électronique dont la rapidité, la souplesse et la stabilité sont les principaux arguments. De plus, ladite API est intégralement documentée à l’attention de ses utilisateurs.

L’OpenAPI donne quant à elle accès à l’ensemble des données sur les marchés de capitaux, pour les données aussi bien d’instruments financiers que de portefeuille client, de graphiques, de placements d’ordres et de devises ou de notification des événements.

Plateformes tierces

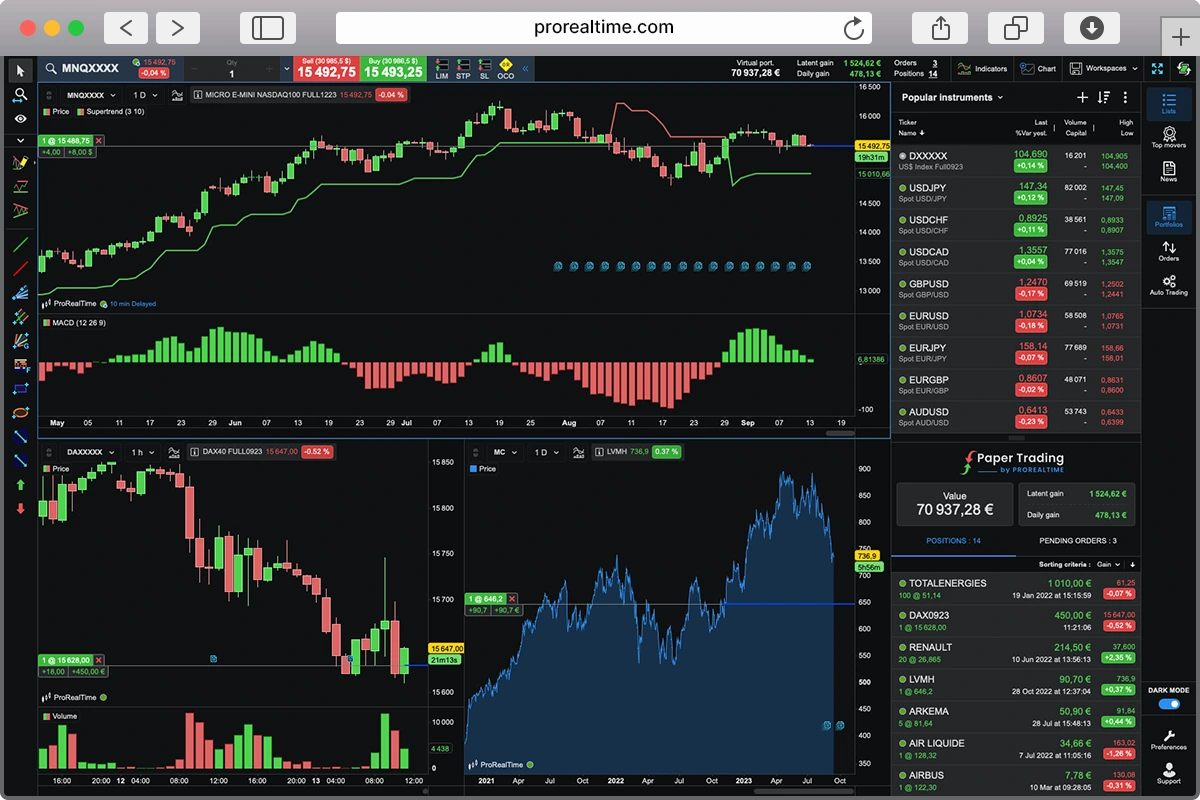

Saxo Bank propose à ses clients les plus exigeants d’augmenter le nombre d’opérations exécutées durant leurs sessions de Trading. Cette possibilité est notamment offerte par les deux plateformes tierces partenaires du broker en ligne : les logiciels TradingView et ProRealTime.

Si la plateforme TradingView met en avant une vision plus communautaire du Trading (notamment à travers le partage d’idées et de stratégies dans les forums et live streams), l’interface de Trading ProRealTime, quant à elle, met l’accent sur des fonctionnalités avancées d’investissement et d’analyse.

Profitez du compte de démonstration ProRealTime pour tester gratuitement et en temps réel un logiciel de Trading de qualité professionnelle.

Sponsorisé

Marchés et produits financiers

Une multitude de produits financiers sont disponibles sur Saxo Bank. Parmi les produits disponibles, on distingue :

- les actions (plus de 19 000, à travers 36 places boursières dans le monde) ;

- les ETFs (plus de 3 000, à travers 30 places boursières dans le monde) ;

- les obligations (meilleurs taux et prix d’exécution) ;

- les fonds OPCVM (plus de 250, sans frais de courtage ni frais de gestion, et aucun droit de garde) ;

Le courtier en ligne propose également des produits à effet de levier afin de maximiser votre potentiel de gains tout en minimisant le risque d’investissement. On pense notamment :

- au Forex (182 paires de devises dont majeures, mineures, exotiques et métaux au comptant) ;

- aux matières premières (sous forme de CFD, Forwards, Options, paires de devises ou fonds) ;

- aux CFD (plus de 9 000 instruments sur actions, indices, devises, matières premières et obligations) ;

- aux contrats à terme (plus de 200, à travers 23 places boursières dans le monde, concernant les indices boursiers, l’énergie, les métaux, taux, marchés des changes et agriculture) ;

- aux options sur devises (44 options vanille dont la maturité oscille entre 1 jour et 1 an) ;

- aux options listées (plus de 1 200 options, à travers 23 places boursières dans le monde) ;

- aux SRD (plus de 250 actions et 300 ETFs sur devises, secteurs et matières premières) ;

- aux warrants (grâce à des partenaires comme Citi, Société générale, Vontobel, Unicrédit ou encore BNP) ;

- aux turbos.

Dépôts et retraits

Selon le niveau du compte choisi, un montant de dépôt minimum vous sera demandé.

Ce dernier sera :

- de 10 000 dollars USD pour un compte Classique ;

- de 200 000 dollars USD pour un compte Platinum ;

- de 1 000 000 de dollars USD pour un compte VIP.

Le versement minimum requis pour l’ouverture d’un compte en ligne basique est de 300 €.

Bien que les deux principaux moyens de procéder à un dépôt soient le virement bancaire (sous 48 heures en jours ouvrés) et la carte de crédit (directement via votre plateforme de Trading dans l’onglet Compte > Dépôts et transferts), il est également possible d’effectuer un transfert de titres aussi bien sur SaxoInvestor que sur les plateformes de Trading SaxoTraderGO et SaxoTraderPRO.

Enfin, il est permis à l’investisseur d’effectuer un virement interne depuis un compte Saxo Bank vers un autre.

Dans tous les cas, Saxo Bank ne fait payer ni frais de retrait, ni frais de dépôt (aussi bien par virement bancaire que par carte de crédit, hors frais de l’opérateur).

Frais de courtage

Selon les produits financiers pour lesquels vous opterez, les commissions prélevées seront au minimum de :

- 2,5 € sur les actions françaises (6 $ pour les actions US) ;

- 2,5 € sur les SRD ;

- 2,5 € sur les warrants ;

- 2,5 € sur les turbos ;

- 0,4 pip de spread sur le Forex ;

- 3 pips de spread sur les options sur devises ;

- 1 pip sur les CFD (France 40) ;

- 1,25 $ par lot de matières premières ;

- 2,5 € sur les ETFs ;

- 1 € sur les contrats à terme ;

- 0,05% sur les obligations d’État ;

- 1,25 € sur les options listées ;

- 0 $ sur les fonds.

Bien que les commissions prélevées soient globalement assez faibles, il existe d’autres sources de frais de courtage, parmi lesquelles on trouvera :

- les intérêts sur les fonds déposés (selon le solde net disponible sur le compte principal ainsi que la valeur de compte des comptes secondaires) ;

- les intérêts sur compte débiteur ou frais de découvert (taux de marché + markup de 4% calculés sur le montant total des comptes particulier et société, prélevés en fin de mois en cas de solde négatif) ;

- les frais de conversion de devise (taux moyen plus ou moins 0,5% lors de la clôture de position) ;

- les frais administratifs (les demandes de rapports en ligne que le client souhaite recevoir par courrier ou mail sont facturées à hauteur de 50 $ ou équivalent dans la devise du compte) ;

- les frais de passage d’ordre (sauf exception, chaque ordre passé par téléphone, tchat ou email est facturé à hauteur de 50 € par ordre) ;

- les frais de vote en ligne (30 € HT seront facturés lors de l’abonnement au service d’assemblée générale, et chaque vote sera assujetti à une facturation de 5 € HT) ;

- les frais d’inactivité (outre les détenteurs de PEA, 100 € sont prélevés par trimestre d’inactivité – sans aucune transaction effectuée – sur les comptes Saxo Bank).

À des fins sécuritaires, deux types de marges sont imposés pour trader sur le Forex et options Forex, les CFD, les contrats à terme ainsi que les options listées ; il s’agit de la marge initiale et la marge de maintenance.

Types d’ordres

On retrouve sur l’interface logicielle de Saxo Bank un panel d’ordres classiques tels que les ordres au marché, ordres stop et limite, ordres de stop suiveur ou encore les ordres conditionnels comme le One cancels the other (OCO).

Ces types d’ordres proposés par le broker en ligne sont complétés par un large éventail d’ordres algorithmiques.

Trading automatique

Chaque algorithme disponible sur les interfaces SaxoTraderGO et SaxoTraderPRO se définit selon plusieurs critères à fixer par l’investisseur, à savoir :

- le prix limite ;

- le timing de début et de fin de position ;

- le taux maximal de participation ;

- la participation aux enchères ouvertes et fermées ;

- le prix proposé (seuil et plafond pour la prise de position) ;

- le niveau d’urgence.

Afin de faciliter la prise en main de ses solutions de Trading automatique, Saxo Bank met à disposition de ses utilisateurs un Guide de l’ordre algorithmique.

Les fonctionnalités de Trading algorithmique proposées par le courtier s’adaptent à diverses stratégies de Trading applicables sur les marchés mondiaux en Europe, Amérique du Nord, Asie et Pacifique.

Parmi elles :

- l’ordre de cours moyen pondéré du volume (Volume-weighted average price – VWAP) ;

- l’ordre de temps moyen pondéré du volume (Time-weighted average price – TWAP) ;

- l’ordre de volume inclus (With volume) ;

- l’ordre Implementation shortfall ;

- l’ordre de recherche de liquidité (Liquidity seeking) ;

- l’ordre limite pré-marché (Pre-market limit) ;

- l’ordre de ciblage de clôture (Target close) ;

- l’ordre de marché sur clôture (Market on close – MOC) ;

- l’ordre limite sur clôture (Limit on close – LOC) ;

- l’ordre de verrouillage (Peg) ;

- l’ordre Iceberg ;

- l’ordre de rechargement (Reload) ;

- l’ordre Dark.Support client

Du haut de ses 28 années d’expérience, le courtier Saxo Bank se targue d’offrir à sa clientèle un service client expert et disponible 24 heures sur 24, à la fois via un centre d’assistance en ligne et via leurs plateformes de Trading. Ainsi, les horaires d’ouverture des plus grandes places boursières mondiales sont couverts par le support client du broker en ligne.

Les interrogations peuvent aussi bien concerner la gestion des comptes que les stratégies avancées de Trading, et ce, que l’investisseur soit un Trader débutant, expérimenté ou professionnel (service VIP exclusif à prix réduit).

Sécurité

En termes de sécurité, il est important tout d’abord de mentionner que Saxo Banque est un établissement régulé par l’Autorité de contrôle prudentiel et de résolution (ACPR) ainsi que par l’Autorité des marchés financiers (AMF).

Sachez également qu’en cas de défaillance du courtier, 20 jours ouvrés suffiront à vous rembourser un capital garanti pour chacun de vos comptes, et ce, à hauteur de 100 000 €.

Saxo Bank respecte une politique de confidentialité des données applicable pour chaque compte utilisateur.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.