Tout savoir sur le calcul de l’effet de levier

Vous souhaitez vous lancer dans le monde du Trading avec un faible capital ? Pourquoi ne pas utiliser l’effet de levier en Bourse ?

Utiliser l’effet de levier revient à investir à crédit avec des fonds que votre courtier met à votre disposition en contrepartie de frais.

Que faut-il savoir sur le calcul de l’effet de levier ? Comment fonctionne l’effet de levier ? Quels sont les avantages et les limites de l’effet de levier ? On voit ça dans cet article.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que l’effet de levier ?

L’effet de levier en Bourse est similaire à l’effet de levier financier ou immobilier dans le sens où il permet d’utiliser de l’argent emprunté pour obtenir des résultats plus importants.

Le levier en Bourse est en effet une technique de Trading qui repose sur l’argent emprunté auprès d’un courtier ou broker en Trading pour investir davantage dans une position de Trading que ce que ne permettrait votre capital initial en immobilisant une partie seulement de votre capital. On appelle ce montant la marge. Cette somme agit un peu comme une garantie vous permettant d’utiliser des fonds supplémentaires pour ouvrir vos positions de Trading sur marge.

Le Trading sur marge permet aux investisseurs d’utiliser l’effet de levier. Par exemple, un Trader qui souhaite prendre une position de 10 000 euros sur un actif avec un effet de levier de 10:1 n’a besoin que de 1 000 euros de capital sur son compte de Trading (la marge), car le courtier fournit le reste sous forme de prêt.

À quoi sert l’effet de levier en Trading ?

Puisqu’il permet d’amplifier les mouvements de prix d’une position de Trading, l’effet de levier peut offrir la possibilité de réaliser des profits importants en un temps relativement court, mais il comporte également un risque important parce que les mouvements de prix défavorables sont également amplifiés. Cela signifie que le risque de perte est important.

L’effet de levier permet également aux Traders de prendre des positions de Trading plus importantes sur les marchés financiers, ce qui signifie qu’ils peuvent trader même avec un capital de Trading limité.

Puisque vous pouvez augmenter votre exposition aux marchés financiers grâce au levier en Bourse, cela signifie que vous pouvez trader plusieurs marchés financiers en même temps et mettre en place une meilleure diversification.

Enfin, le Trading à effet de levier est généralement associé à des produits financiers qui vous permettent de trader les mouvements de prix haussiers et les mouvements de prix baissiers, ce qui vous permet de profiter de toutes les conditions de marché. On pensera notamment aux produits dérivés comme les CFD ou Contrats Sur la Différence. De plus, certains courtiers CFD comme IG permettent à leurs Traders de profiter des marchés hors des heures de Bourse classiques.

Comment calculer l’effet de levier ?

Formule de calcul de l’effet de levier

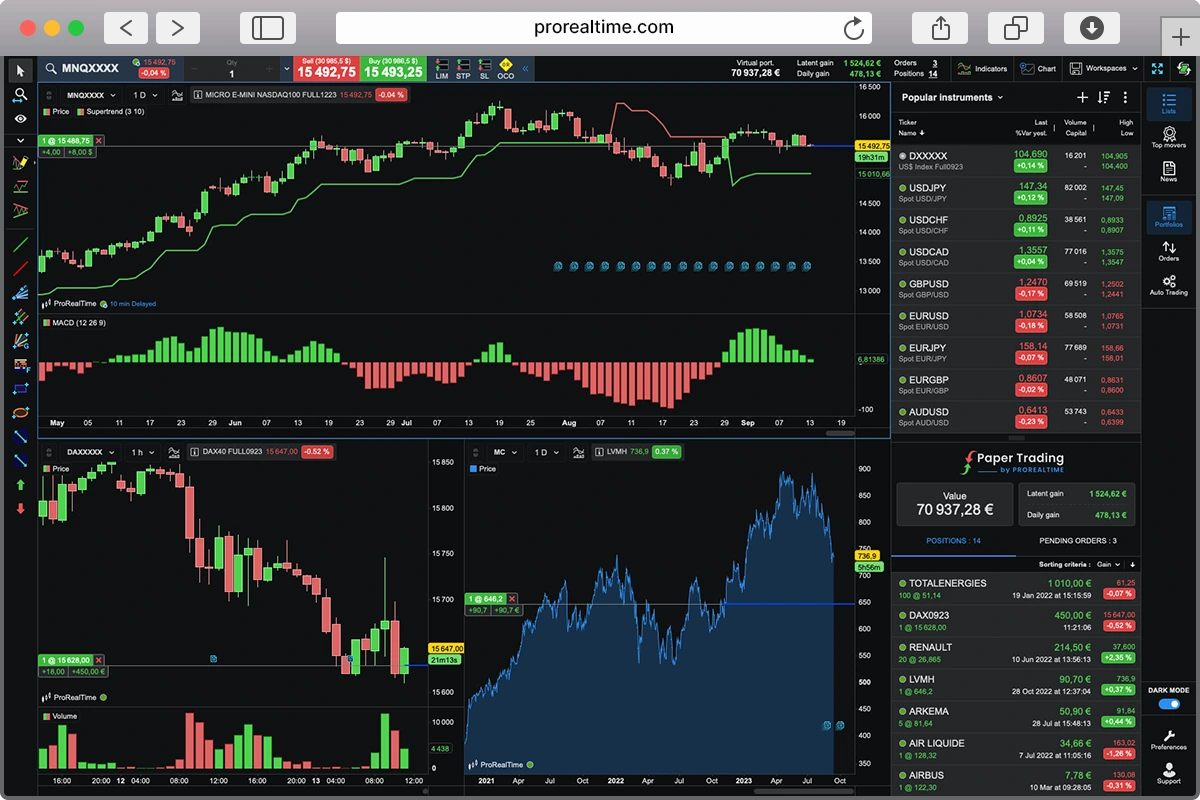

Le calcul de l’effet de levier en Trading peut être obtenu par le calcul suivant :

Effet de levier = Valeur totale de la position de Trading / Capital investi

Exemples et interprétations du calcul de l’effet de levier

Si un Trader souhaite acheter des actions pour une valeur totale de 10 000 euros et qu’il utilise 5 000 euros de son capital (la marge) pour ouvrir sa position d’achat , l’effet de levier de sa position sera de 2:1 (10 000 euros / 5 000 euros). Cela signifie que l’investisseur contrôle une position deux fois plus importante que son capital de Trading.

Supposons maintenant que ce Trader n’ait que 1 000 euros sur son compte de Trading et qu’il souhaite investir 5 000 euros. Il va donc profiter d’un effet de levier de 5:1. Il décide alors d’investir vos 5 000 euros sur une action ABC.

Le prix des actions ABC gagne 10 %, alors ses actions valent désormais 5 500 euros. Sans tenir compte des frais de courtage ou des impôts, sa plus-value est donc de 500 euros, soit 50 % de son investissement initial de 1 000 euros. Si le prix baisse de 10 %, il perdra en revanche 50 % de ses fonds et si le prix chute de 20 %, il aura perdu la totalité de son capital de Trading !

Les risques associés à l’effet de levier

Utiliser le levier en Bourse – Est-ce si risqué ? Oui, si vous ne maîtrisez pas le calcul de l’effet de levier, ni les conséquences de l’utilisation du levier dans votre Trading ! L’utilisation de l’effet de levier peut en effet amplifier les pertes potentielles, ce qui signifie que les investisseurs peuvent perdre plus que leur investissement initial !

Aujourd’hui, les courtiers CFD proposent des comptes de Trading à risque limité permettant de bénéficier d’une protection contre le solde négatif. Découvrez-en plus sur les meilleurs comptes de Trading à risque limité dans cet article dédié.

Il existe aussi un risque de liquidation forcée, nommé “appel de marge”.

Les courtiers imposent en effet des exigences de marge minimale pour le Trading sur marge, ce qui signifie que les investisseurs doivent maintenir un certain niveau de capital propre pour éviter une liquidation forcée de leurs positions. Si la valeur de la position tombe en dessous de la marge minimale, le courtier peut vendre les positions de l’investisseur pour rembourser le prêt accordé si vous n’ajoutez pas de fonds. C’est ce que l’on appelle l’appel de marge.

De plus, l’effet de levier augmente généralement la volatilité des investissements. Puisqu’avec l’effet de levier, un Trader peut investir un montant plus important que son capital propre, alors les variations de prix auront un impact proportionnellement plus important sur la valeur de ses positions.

Enfin, il existe un risque lié aux coûts de financement du levier. Les prêts utilisés pour financer les investissements sur marge peuvent entraîner des coûts de financement élevés qui peuvent peser sur votre capital.

👉 Découvrez les 3 règles de sécurité à respecter pour réussir en Trading.

Voici quelques conseils bien utiliser l’effet de levier dans son Trading :

- Savoir ce qu’est le levier en Bourse, comment faire le calcul de l’effet levier, ainsi que sa relation à la marge.

- Comprendre les risques associés à l’utilisation de l’effet de levier dans son Trading.

- Prendre en compte sa stratégie et son style de Trading, ainsi que son niveau de connaissance des marchés et son expérience en Trading, pour déterminer le meilleur niveau d’effet de levier à utiliser.

- Prendre aussi en compte son capital de Trading initial, la volatilité et la liquidité des marchés tradés, ainsi que les exigences de marge de votre courtier.

- Intégrer des règles de gestion des risques et de l’argent (money management) dans son plan de Trading.

- Investir uniquement l’argent que vous êtes prêt à perdre.

L’effet de levier en Trading vous permet d’augmenter vos capacités d’investissement, via un endettement financier de court terme proposé par votre courtier en Bourse, pour trader de nombreux produits financiers. Avec le levier en Bourse, vous pouvez maximiser votre capital pour augmenter vos investissements et tenter de gagner plus, avec un capital de Trading limité.

Encore faut-il savoir bien faire le calcul de l’effet de levier afin de bien maîtriser son risque ! Si vous avez besoin de plus d’informations pour bien maîtriser le sujet et évitez les erreurs coûteuses, nous vous recommandons de suivre une formation de Trading.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.