Ordres de Bourse, les comprendre pour mieux les utiliser

Influencés par des facteurs tels que la liquidité ou la volatilité des cours, les ordres de bourse facilitent la prise de position selon les objectifs de l’investisseur.

Il existe de nombreuses méthodes pour se positionner sur les cours boursiers. Pour autant, identifier la meilleure d’entre elles n’est pas toujours chose aisée. Parce que l’entrée sur le marché est une étape incontournable et décisive pour le Trader, voici un tour d’horizon des différents ordres de bourse qui s’offrent à vous afin d’investir au mieux selon votre stratégie et vos priorités.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Ordres simples

À partir des ordres simples mis à votre disposition sur la plupart des plateformes de Trading, de nombreuses opérations sont réalisables. Stratégie personnelle, état du carnet d’ordres, tendance actuelle des cours… le choix du bon ordre de bourse se heurte à de nombreux paramètres.

En premier lieu néanmoins, et pour optimiser ses prises de position, l’investisseur se doit de connaître l’intégralité des ordres simples sur le bout des doigts.

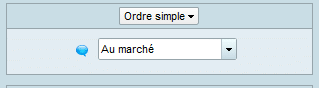

Ordre au Marché

L’ordre au marché (également appelé ordre à tout prix) est le plus basique des ordres que vous pourrez passer sur les marchés financiers (mais pas nécessairement le plus prisé par les investisseurs).

Cet outil est idéal si :

- le marché visé est extrêmement liquide ;

- le marché visé est peu volatil ;

- vous souhaitez voir votre ordre exécuté au plus vite ;

- vous souhaitez voir votre ordre exécuté en totalité.

En effet, l’ordre au marché est prioritaire sur tous les autres. Il garantit donc une réelle rapidité d’exécution et vous évite le fractionnement de l’ordre. Autrement dit, l’intégralité des titres passés à l’achat ou à la vente sera exécutée.

En contrepartie de ces avantages, vous n’aurez aucun contrôle sur les prix auxquels cet ordre vous fera entrer sur le marché. Cette incertitude explique pourquoi le produit financier négocié doit être relativement liquide et peu volatile.

Parce que ces conditions sont trop rarement réunies, les Traders lui préféreront généralement des ordres qui offrent davantage de contrôle.

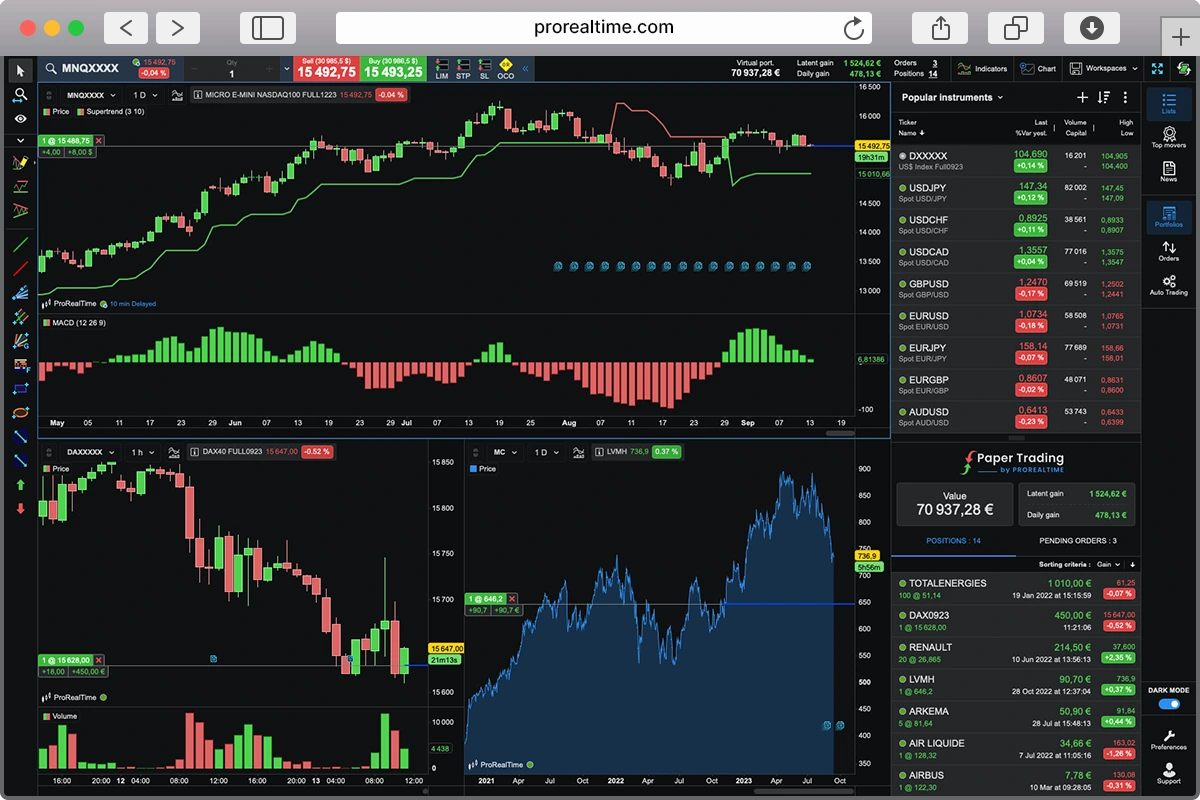

Source : plateforme ProRealTime

Exemple :

- Vous passez un ordre au marché pour l’achat de 10 titres.

- Sur le carnet d’ordres sont mis en vente :

- 4 titres à 12€ ;

- 4 titres à 10€ ;

- 4 titres à 9€.

- Vous voilà en possession de :

- 4 titres à 9€ ;

- 4 titres à 10€ ;

- 2 titres à 12€.

Explications :

Parce que vous êtes acheteur, l’ordre au marché a sélectionné en priorité les offres au prix le plus bas, jusqu’à ce que votre lot soit complet. À l’inverse, un ordre de vente aurait sélectionné en priorité les offres au prix le plus élevé.

Ordre à la meilleure limite

Une variante de l’ordre au marché s’opère lorsque l’acheteur décide de n’entrer en position que pour la meilleure offre de vente contenue dans le carnet d’ordres.

Dans ce contexte, on parle d’ordre à la meilleure limite. Là encore, l’investisseur n’aura aucune garantie sur le prix d’achat de ses titres ; si ce n’est qu’il bénéficiera exclusivement de la meilleure offre au moment de son passage d’ordre.

Exemple :

- Vous passez un ordre à la meilleure limite pour l’achat de 10 titres.

- Sur le carnet d’ordres sont mis en vente :

- 4 titres à 12€ ;

- 4 titres à 10€ ;

- 4 titres à 9€.

- Vous voilà en possession de :

- 4 titres à 9€.

Explications :

Ici, la meilleure offre de vente se chiffre à 9€. Votre ordre sera donc partiellement exécuté, et la demande des 6 titres restants sera placée sous la forme d’un ordre limite à 9€, dans l’attente de nouveaux vendeurs.

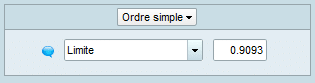

Ordre Limite

Aussi appelé ordre à cours limité, l’ordre limite est celui que vous croiserez le plus fréquemment puisqu’il est (comme l’ordre au marché) simple d’utilisation, à la différence près qu’il permet de déterminer un prix strict.

L’ordre limite est donc mis à contribution dans diverses stratégies :

- fixer un take profit pour optimiser sa plus-value ;

- fixer un montant maximal à l’achat pour miser sur le renforcement de tendance haussière ;

- fixer un montant minimal à la vente pour miser sur le renforcement de tendance baissière.

L’entrée en position se fera donc si et seulement si le seuil ainsi placé est atteint. Il peut être exécuté de manière totale ou partielle, selon la quantité de titres disponibles sur le carnet d’ordre répondant à l’ordre en question.

Dans le cas d’une exécution partielle, le reste des titres sera inscrit à la limite initiale. Il est donc important de s’assurer de la bonne liquidité du marché lorsque vous placez un ordre limite.

Pour pallier cette incertitude, vous avez la possibilité d’apposer une période de validité à votre ordre à cours limité :

- validité à la journée ;

- validité à la semaine ;

- validité au mois ;

- validité à l’année ;

- validité jusqu’à révocation.

S’il présente donc un risque de non-exécution tout relatif, l’ordre limite vous donne une meilleure maîtrise du prix d’entrée sur le marché, et ce, peu importe la volatilité des cours boursiers.

Exemple :

- Vous passez un ordre à cours limité pour l’achat de 10 titres à 10€ l’unité.

- Sur le carnet d’ordres sont mis en vente :

- 4 titres à 12€ ;

- 4 titres à 10€ ;

- 4 titres à 9€.

- Vous voilà en possession de :

- 4 titres à 9€ ;

- 4 titres à 10€.

Explications :

Comme pour l’ordre au marché, la meilleure offre sur le carnet d’ordres est privilégiée. Toutefois, toute offre dépassant le montant de la limite fixée se voit rejetée, quitte à ce que votre ordre ne soit que partiellement exécuté, voire pas exécuté du tout.

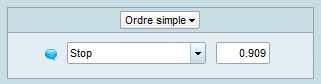

Ordre à Seuil de Déclenchement

Souvent mis à contribution sous la forme d’un ordre Stop loss permettant de couper ses pertes automatiques, l’ordre à seuil de déclenchement se déclenche à compter du dépassement d’un certain niveau de prix : le seuil.

Là où l’ordre limite ne permet l’entrée sur le marché que pour les offres au moins aussi avantageuses que le prix fixé, l’ordre Stop se transforme en ordre au marché dès que le seuil établi est atteint.

Autrement dit, il privilégie une rapidité et une exécution maximale de votre ordre au détriment de son prix d’exécution, et ce généralement afin de clôturer une position perdante au plus vite.

Il est toutefois possible de mettre à profit l’ordre à seuil de déclenchement pour entrer en position, si l’investisseur se soucie davantage d’exécuter l’intégralité de ses titres plutôt que de maîtriser leur prix d’exécution.

Dans ce cas-là, le seuil devra être défini au-dessus du cours actuel (à l’achat) ou au-dessous du cours actuel (à la vente). Celui-ci sera donc franchi réciproquement à la hausse ou à la baisse.

Exemple :

- Vous passez un ordre à seuil de déclenchement pour l’achat de 10 titres. Le cours est à 9€ et vous fixez le seuil à 10€.

- Sur le carnet d’ordres sont mis en vente :

- 4 titres à 12€ ;

- 4 titres à 10€ ;

- 4 titres à 9€.

- Dès que le seuil de 10€ est atteint, vous voilà en possession de :

- 4 titres à 9€ ;

- 4 titres à 10€ ;

- 2 titres 12€.

Explications :

Une fois le seuil atteint par le cours boursier, un ordre au marché est déclenché. Dès lors, toutes les offres sont acceptées en privilégiant les plus avantageuses pour vous, ici en tant qu’acheteur.

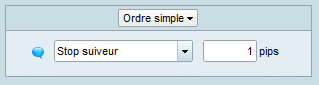

Ordre Stop Suiveur

Une variante de l’ordre Stop loss consiste à fixer le seuil selon une marge exprimée en pips ou en points par rapport au cours actuel. Celui-ci n’est donc plus fixe : il s’adapte à l’évolution du cours selon une fréquence déterminée (par exemple toutes les 30 secondes).

L’objectif du Stop suiveur est le même que pour l’ordre Stop loss, c’est-à-dire de prévenir les retournements de tendance afin de minimiser les pertes ou de conserver les gains.

Exemple :

- Vous avez pris position à la vente sur un cours d’une valeur actuelle de 5000 pips.

- Vous placez un Stop suiveur avec une marge de 50 pips, ajusté toutes les 30 secondes.

- Le cours subit une baisse de 40 pips et tombe à 4960 pips. Le Stop Suiveur n’est pas activé, mais il se replace à 4910 pips (4960 – 50) après 30 secondes.

- Le cours subit une seconde baisse et tombe à 4910 pips. Le Stop Suiveur est déclenché et se transforme en ordre au marché, clôturant ainsi votre position.

Cet exemple montre l’importance de décider judicieusement de la distance à laquelle placer votre Stop Suiveur, sans quoi il pourrait ne jamais être déclenché tout en laissant le cours boursier chuter fortement…

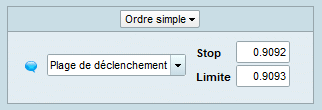

Ordre à Plage de Déclenchement

L’ordre à plage de déclenchement combine deux ordres vus précédemment :

- l’ordre à seuil de déclenchement ;

- l’ordre à cours limité.

Concrètement, une fois que le cours atteint le seuil déterminé par l’investisseur, ce n’est pas un ordre au marché qui se déclenche, mais un ordre limite. On fixe donc deux bornes afin de déclarer à quelles valeurs l’achat (ou la vente) est toléré.

Exemple :

- Le cours actuel a une valeur de 10€.

- Vous passez un ordre à plage de déclenchement pour l’achat de 10 titres :

- vous placez le seuil de déclenchement à 11€ ;

- vous placez la limite à 12€.

- Le cours atteint une valeur de 11€.

- Sur le carnet d’ordres sont mis en vente :

- 4 titres à 13€ ;

- 4 titres à 12€ ;

- 4 titres à 11€.

- Vous voilà en possession de :

- 4 titres à 11€ ;

- 4 titres à 12€.

Explications :

Votre ordre limite se déclenche lorsque le cours atteint 11€. Dès lors, toutes les offres jusqu’à 12€ maximum sont acceptées. Ici, les 4 titres à 13€ dépassent la limite fixée ; l’exécution de votre ordre sera donc partielle.

Profitez du compte de démonstration ProRealTime pour tester gratuitement et en temps réel un logiciel de Trading de qualité professionnelle.

Sponsorisé

Ordres tactiques

Maintenant que vous avez connaissance des ordres simples qu’il vous est possible de passer sur les marchés financiers, plusieurs possibilités s’offrent à vous. Celles-ci consistent à combiner vos ordres de manière conditionnelle.

Selon la stratégie de Trading pour laquelle vous avez opté, il sera plus pertinent d’utiliser certaines combinaisons d’ordres que d’autres.

Ordre Good For the Day (GFD)

Parce que l’évolution d’un cours boursier n’est jamais certaine, il est recommandé de stipuler une durée de validité par défaut pour vos ordres.

Bien qu’un ordre boursier puisse rester valable durant une année, un mois ou une semaine, il est plus commun de passer un ordre Good for the day. Ce type d’ordre s’annulera automatiquement au plus tard en fin de journée.

Selon la localité du marché financier dont il est question, l’heure de fermeture ne sera pas la même. L’idéal est donc de se renseigner auprès de votre courtier afin de prendre connaissance des horaires exacts d’ouverture et de fermeture.

Ordre Good Till Cancelled (GTC)

Certains ordres ne seront jamais déclenchés par le cours boursier, ou bien très tardivement. Dans ce genre de configuration, vous avez la possibilité de spécifier un ordre Good till cancelled.

Ce type d’ordre reste actif jusqu’à ce que vous décidiez d’y mettre un terme (ou jusqu’à ce qu’il soit automatiquement déclenché).

Bien que cette pratique vous permette de personnaliser et de mieux gérer vos prises de position, il est capital de vous souvenir de chacun des ordres ainsi programmés. L’ordre GTC implique donc une réelle prise de responsabilité de la part de l’investisseur.

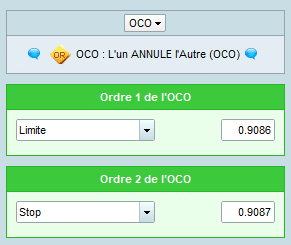

Ordre One Cancels the Other

L’incertitude est un paramètre important lorsque l’on investit sur les marchés financiers. Pour cette raison, il est parfois judicieux d’envisager plusieurs scénarios. L’ordre One cancels the other (OCO) permet ainsi de placer deux ordres s’excluant mutuellement.

On peut par exemple placer :

- deux ordres d’entrée ;

- deux ordres Stop Loss ;

- un ordre d’entrée et un Stop Loss.

Ainsi, l’ordre OCO (aussi appelé “ordre alternatif”) rend possible l’anticipation de deux scénarios contradictoires tels que celui d’un renforcement haussier (où vous pourriez placer un ordre limite ou take profit à l’achat) et celui d’un retournement baissier (où vous pourriez placer un ordre à seuil de déclenchement).

Ordre One Triggers the Other

L’inverse de l’ordre OCO est l’ordre One triggers the other (OTO), ou ordre séquence. Cette combinaison implique que la vérification d’un premier ordre sur le marché en déclenche un second.

Cette stratégie implique l’émission de deux ordres complémentaires nommés les “pattes” :

- la première patte désigne l’ordre initial ;

- la seconde patte désigne l’ordre sous-jacent.

En soit, l’ordre à plage de déclenchement est un bel exemple d’ordre OTO : l’investisseur stipule que si le cours atteint un certain palier (première patte validée via un ordre à seuil de déclenchement), alors un ordre à cours limité est émis (seconde patte déclenchée).

Concrètement, l’ordre alternatif permet par exemple de placer automatiquement un Take profit ou un Stop loss dès vérification de la première patte. Son paramétrage dépendra alors principalement de votre stratégie d’investissement.

Ordre Triple

Bien qu’opposés, les ordres OTO et OCO vus plus haut ne sont pas exclusifs. Il est possible de les combiner dans le cadre d’une stratégie d’ordre triple.

Comme son nom l’indique, l’ordre triple contient trois pattes et peut être initié :

- par un ordre alternatif suivi d’un ordre séquence (l’occurrence d’une patte supprime l’autre, et engendre l’émission de la troisième patte) ;

- par un ordre séquence suivi d’un ordre alternatif (l’occurrence de la première patte engendre l’émission des deuxième et troisième pattes, s’excluant réciproquement).

L’ordre triple trouve son utilité dans les contextes boursiers les plus incertains, vous offrant plusieurs alternatives selon votre postulat de départ. Il n’en est pas moins à manipuler avec précaution afin de garder le contrôle de vos prises de position les plus complexes.

Les possibilités offertes par les ordres de bourse sont infinies. Tout l’enjeu est alors de savoir adapter vos prises de position à votre profil. Dans cette optique, NewTrading vous propose une initiation complète au Trading qui vous donnera les clés pour mieux comprendre le marché et les stratégies de Trading.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.