Tout savoir sur le trading

Le trading fait couler beaucoup d’encre. Ou plutôt, LES activités de trading font couler beaucoup d’encre. Car derrière le terme générique de « trading » se cache en réalité toute une gamme d’activités distinctes et de nuances.

Vous souhaitez connaître la réalité du trading ? Bienvenue dans notre formation trading gratuite. Vous y trouverez toutes les informations utiles pour découvrir le trading à votre rythme et nos conseils pour commencer à trader sans vous faire plumer…

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que le Trading ?

Le trading consiste à acheter et vendre des produits financiers.

En anglais, le trading désigne le commerce de produits et de services au sens large, mais en français, ce terme désigne plus particulièrement le négoce de produits financiers. Faire du trading, c’est donc acheter et vendre des produits sur les marchés financiers.

Les opérations d’achat et de vente de produits financiers sont qualifiées de « trades » (transactions), et la personne qui réalise ces opérations est qualifiée de « trader » (opérateur de marché).

Dans l’imaginaire collectif, le trader professionnel est forcément un spéculateur, occupé à faire des paris sur l’évolution des prix dans le but de gagner de l’argent. Pourtant, tous les traders professionnels ne sont pas des spéculateurs.

Dans le monde du trading professionnel, il convient de distinguer :

- Le trading pour compte propre

Où le trader pour compte propre effectue des opérations spéculatives, c’est-à-dire des paris sur l’évolution des prix des marchés financiers dans l’espoir de parvenir à « battre le marché » pour réaliser des plus-values. - Le trading de flux

Où le Trader de flux agit comme simple intermédiaire entre le marché et ses clients afin de leur proposer le meilleur prix possible tout en prélevant une petite commission sur les opérations que lui confient ses clients.

Si le trading de flux est réservé aux professionnels, le trading pour compte propre gagne du terrain chez les particuliers.

En raison des rémunérations attractives des traders professionnels au sein des institutions pour lesquelles ils travaillent, les particuliers imaginent à tort qu’un trader indépendant gagne lui aussi beaucoup d’argent. Malheureusement, faire du trading n’est pas synonyme de richesse facile, bien au contraire…

D’après l’Autorité des marchés financiers, près de 9 traders indépendants sur 10 perdent de l’argent !

Les traders institutionnels sont bien payés parce qu’ils disposent de compétences techniques rares que leurs employeurs rentabilisent sur des flux financiers cumulés de plusieurs milliards. Or, un indépendant ne dispose pas des fonds suffisants pour traiter de tels volumes et rentabiliser ses compétences (aussi rares soient-elles)…

Cela ne veut pas forcément dire que vous ne gagnerez pas d’argent grâce au trading. Votre talent (ou votre chance) pourra effectivement vous faire entrer dans le cercle fermé des traders rentables, mais vous voilà prévenu : il vous faudra défier les probabilités !

Ne vous lancez pas à corps perdu dans le trading pour « devenir riche » ni même pour « compléter vos revenus », faites-le avant tout par plaisir. Et s’il s’avère que vous parvenez à gagner de l’argent grâce au trading, tant mieux.

L’argent n’est d’ailleurs pas la seule raison pouvant vous inciter à faire du trading.

Il est en effet possible de faire du trading en amateur pour :

- Développer ses connaissances financières

Comprendre le fonctionnement des marchés financiers par la pratique, a fortiori si vous envisagez une carrière en finance, permet de combler le gap entre la théorie académique et la réalité du terrain.

- Travailler vos compétences extra-financières

Au-delà des compétences purement financières, le trading permet d’acquérir ou de renforcer tout un panel de compétences utiles au jour le jour : habileté stratégique, sens de la discipline, maîtrise émotionnelle, esprit critique…

- S’amuser, tout simplement

Si le trading n’est pas votre métier et si votre santé financière n’est pas en jeu (elle ne devrait jamais l’être), le trading devient un loisir à part entière. Après tout, rien de mal à faire du trading comme on joue au Poker ou comme l’on fait des paris sportifs entre amis !

Mais si les motivations qui peuvent vous pousser à faire du trading sont multiples, le but du jeu quant à lui est unique et commun à tous les traders indépendants. Il ne s’agit pas de gagner de l’argent, ni même de faire mieux que le marché, mais bel et bien de battre le marché.

Souvent utilisée à tort et à travers, l’expression consacrée « battre le marché » possède une signification précise en finance de marché : battre le marché, c’est obtenir un rendement par unité de risque supérieur à celui du marché.

Gagner de l’argent n’est pas suffisant (car le marché pourrait en avoir gagné plus que vous sur la même période). Et faire mieux que le marché n’est pas suffisant non plus (car vous pourriez bien avoir obtenu ce résultat avec une prise de risque supérieure au marché).

Pour ne pas mélanger les torchons et les serviettes, il est essentiel de comparer votre performance et celle du marché sur un même pied d’égalité : la performance par unité de risque.

Mais ce n’est pas tout !

Avant de proclamer votre victoire sur le marché, il vous faudra encore vous assurer que votre surperformance soit statistiquement significative afin de distinguer la chance du talent.

Sur 1 milliard de joueurs de dé, un joueur aura probablement la chance de réaliser une série de « 6 » incroyable… Idem, sur un milliard de spéculateurs incompétents, l’un d’entre eux aura probablement la chance d’avoir bon à tous les coups ; cela n’en fera pas pour autant un joueur plus talentueux que les autres !

Attention donc au biais de survie, ce spéculateur vedette dont les performances semblent extraordinaires ne pourrait bien être qu’un chanceux…

Distinguer la chance du talent est très certainement l’un des exercices les plus délicats qui soit sur les marchés financiers, une analyse statistique des performances obtenues permet néanmoins d’appliquer un certain nombre de filtres critiques avant de crier au miracle.

Mais battre le marché est-il suffisant pour s’enrichir ?

Le parcours du combattant n’est pas fini ! Pour qu’une victoire sur le marché se traduise par un enrichissement bien réel, la performance brute doit encore être retraitée…

Frais de change, frais de courtage, fiscalité… La performance brute n’est pas une performance nette. Et même cette performance nette n’est pas encore une performance réelle : à savoir une performance ajustée de l’inflation.

Pour s’enrichir véritablement grâce au trading, il est nécessaire que le « pouvoir d’achat » du compte de trading progresse. Autrement dit, que le solde du compte permette d’acheter davantage de biens et de services qu’à son lancement.

Enfin, lors de votre analyse, il vous faudra aussi considérer les coûts d’opportunité. À savoir, que vous aurait rapporté les ressources allouées au trading si vous les aviez investi sur une autre activité ?

Bref, battre le marché n’a rien d’un jeu d’enfant, mais tout du parcours du combattant. Vous voilà prévenu, le trading n’est pas une partie de chasse aux champignons !

Choisir la meilleure stratégie de Trading

Au risque de décevoir, il n’existe pas de « stratégie de trading miracle », ni même de « stratégie de trading gagnante clé en main »… Pourquoi ? Tout simplement parce que l’exploitation d’une telle stratégie la rendrait aussitôt inefficace.

Pour s’en convaincre, il suffit de se représenter les marchés financiers comme une jungle parsemée de plusieurs trésors (les anomalies de marché) et sillonnée chaque jour par une armada d’aventuriers cupides (les traders).

Lorsqu’un aventurier suffisamment talentueux (ou chanceux) tombe sur un trésor, celui-ci ne livre jamais l’emplacement à ses concurrents. Il le garde pour lui !

Il en est de même sur les marchés financiers. Tout comme notre aventurier refusera systématiquement de partager l’emplacement du trésor découvert, un trader ne partagera pas l’anomalie de marché découverte.

Ne tombez pas dans le panneau. Certaines stratégies peuvent sembler très convaincantes sur le papier (avec une série de gains constants sur les 99 dernières opérations), mais quel risque a-t-il été pris pour obtenir cette performance ?

L’espérance de gain de la stratégie est-elle vraiment positive ou le trader a-t-il juste pris un risque inconsidéré en croisant les doigts pour que la perte (peu probable, mais possible) ne se réalise pas ? Que se serait-il passé si une perte avait été enregistrée ?

Fuyez autant que possible les boîtes noires, ces stratégies de trading vendues ou partagées par d’autres, dont vous ne seriez pas en mesure de voir ou de comprendre pleinement le fonctionnement.

Il s’agira dans la plupart des cas de martingales ou de pyramides de Ponzi dans lesquelles l’argent frais de nouveaux investisseurs vient rémunérer les performances des plus anciens. Lorsque le flux d’argent frais n’est plus suffisant pour soutenir la dynamique, le système s’écroule, ses participants se retrouvent alors totalement plumés…

Enfin, dans votre quête, vous devrez également renoncer aux « trades sûrs ».

Les marchés représentent les anticipations des investisseurs et non l’état présent des actifs économiques. Faire un pari spéculatif sur les prix revient donc toujours à faire des anticipations sur des anticipations.

Ainsi, sur les marchés financiers, il ne s’agit pas de savoir si les nouvelles seront bonnes ou mauvaises, mais si elles seront meilleures qu’anticipées ou pires qu’anticipées ; ce qui suppose non seulement d’évaluer correctement les anticipations du marché, mais également d’estimer correctement la nouvelle à venir ; un jeu à double tranchant !

Une mauvaise nouvelle peut faire monter les prix si elle s’avère moins mauvaise que prévu. Et inversement, une bonne nouvelle peut faire baisser les prix si elle s’avère moins bonne que prévu.

Parce que les rares « certitudes » sont d’ores et déjà incluses dans les prix du marché, il ne reste pour le trader qu’à faire des paris sur la marge d’incertitude restante. À moins de disposer d’une information privilégiée (ce qui constitue un délit d’initié…), il n’existe donc pas de trade sûr.

Mais s’il n’existe pas par définition de stratégie de trading gagnante pérenne et prête à l’emploi, il existe des conditions pour définir une stratégie de trading complète.

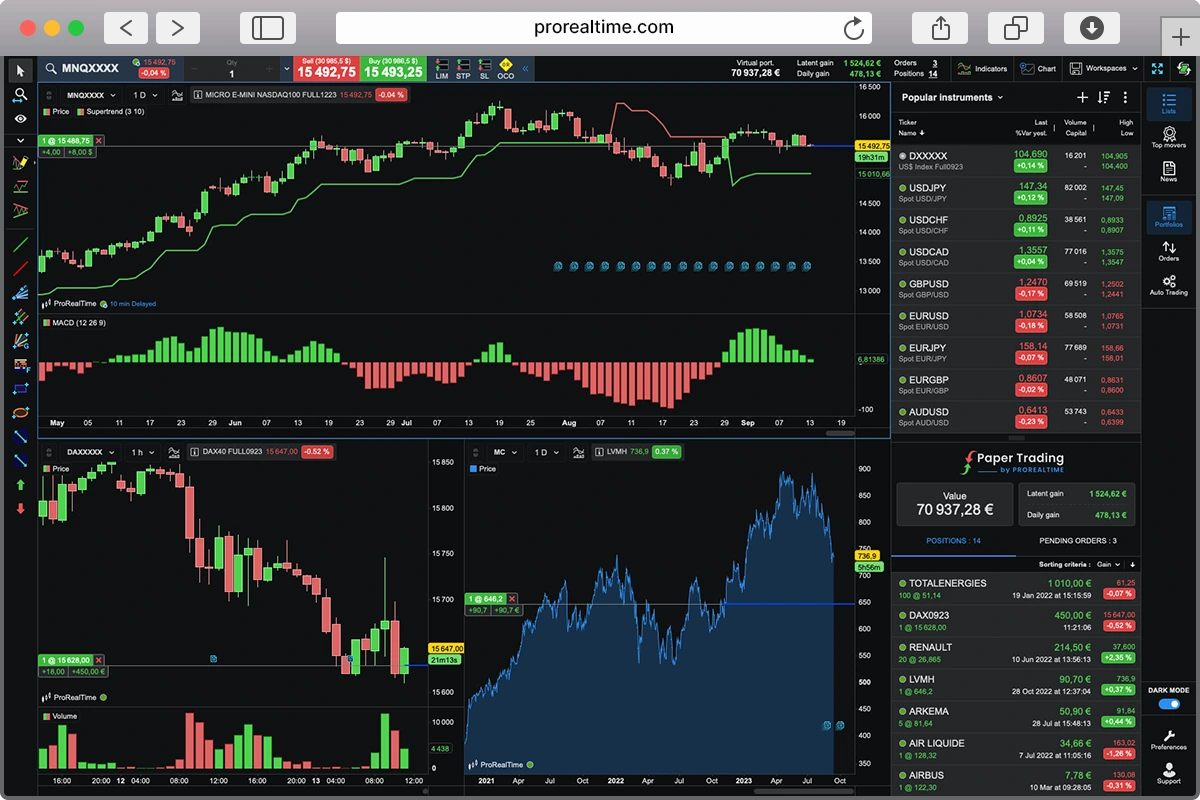

Toute stratégie de trading se définit en effet selon trois dimensions.

| Style | Caractéristiques |

| Scalping | Le trader scalpeur effectue des allers-retours très rapides et ne reste en position que de quelques secondes à quelques minutes. |

| Day trading | Le day trader effectue des allers-retours au sein d’une même journée et reste en position de quelques minutes à quelques heures. |

| Swing trading | Le swing trader effectue des allers-retours plus espacés et reste en position de quelques heures à quelques semaines. |

| Position trading | Le position trader effectue des allers-retours à plus long terme et reste en position de quelques semaines à quelques mois. |

| Mode de pilotage | Caractéristiques |

| Trading manuel | Sans recours aux algorithmes |

| Trading automatique | 100% algorithmique |

| Trading semi-automatique | Mi-manuel, mi-automatique |

Attention, le trading automatique ne doit pas être confondu avec le trading haute fréquence ! Le trading haute fréquence essentiellement articulé autour de stratégies d’arbitrage n’est qu’une des nombreuses branches du trading automatique.

| Méthode d’analyse | Caractéristiques |

| Analyse fondamentale | Étudie les actifs financiers. |

| Analyse technique | Étudie l’historique des prix |

| Analyse comportementale | Étudie les opérateurs de marché |

Voilà, il ne vous reste plus qu’à piocher dans chacun de ces 3 tableaux pour composer la stratégie de trading la plus adaptée à votre profil !

Malgré l’émergence de nouvelles tendances telles que le trading social (ou copy Trading), la construction d’une stratégie de trading reste éminemment personnelle. Voici 3 questions pour vous guider dans votre démarche.

Une fois votre stratégie de trading sélectionnée, il est vivement conseillé de définir clairement vos règles pour constituer votre propre système de trading.

L’objectif d’un système de trading consiste comme son nom l’indique à systématiser autant que possible vos prises de décision afin de limiter leur caractère impulsif ; ce travail préliminaire vous permettra d’être davantage dans la réflexion que dans la réaction au cours de vos séances de trading.

Exemple de composantes d’un système de trading minimaliste :

- Produits financiers négociés

Quels actifs et produits financiers vous autorisez-vous à négocier ?

- Plages horaires

Quand vous autorisez-vous à faire du Trading ?

- Conditions d’entrée (signaux, taille de position, risque…)

Sous quelles conditions vous autorisez-vous à entrer en position ? - Conditions de sortie (signaux)

Sous quelles conditions vous engagez-vous à sortir de position ?

Maîtriser les produits financiers négociables

Les 5 grandes classes d’actifs

Les actions

Une action est un titre de propriété correspondant à une fraction du capital d’une entreprise. Il s’agit en quelque sorte d’un « petit bout d’entreprise ».

La détention d’une action donne le droit de percevoir les éventuels dividendes versés par l’entreprise, ainsi qu’un droit d’information et de vote lors des assemblées générales de l’entreprise.

Les actions sont regroupées au sein d’indices boursiers nationaux (CAC 40 en France, DAX 40 en Allemagne, Nikkei 225 au Japon…) ou sectoriels (santé, télécommunications, transport…).

Le trading sur actions peut s’avérer risqué en raison du risque spécifique propre à chaque entreprise. En effet, une entreprise peut très bien être rachetée du jour au lendemain et voir son cours de bourse doubler, mais elle peut aussi être placée en liquidation judiciaire et voir son cours tomber à zéro.

Les obligations

Une obligation est un titre de propriété correspondant à une fraction de la dette de l’entreprise. La détention d’une obligation donne le droit de percevoir des intérêts versés sous la forme de « coupons », ainsi qu’un remboursement à terme de la dette.

En raison de l’importance des capitaux nécessaires et des frais de courtage relativement élevés, le trading sur obligations n’est que très peu pratiqué par les traders particuliers.

Les devises

Le marché des monnaies se présente sous la forme de taux de change, la valeur d’une devise étant exprimée par rapport à la valeur d’une autre devise.

En moyenne moins volatile que le marché des actions, le marché des devises n’en demeure pas moins particulièrement risqué, principalement en raison des violents décalages de cours susceptibles d’avoir lieu lors des discours et décisions des banques centrales.

Qui plus est, pour trader le marché des devises et parvenir à exploiter les variations parfois minimes du marché des changes, il est possible d’investir à crédit grâce à l’effet de levier pour démultiplier les gains ou les pertes lors des fluctuations de la devise. Entre les mains de traders peu expérimentés, cette pratique peut malheureusement conduire à des situations dramatiques, avec de graves pertes en capital, voire des situations d’endettement.

A titre d’exemple, une variation faible de l’ordre de 1%, peut vous faire perdre la totalité de votre capital si vous utilisez un effet de levier de 100 !

Les matières premières

Qu’il s’agisse des matières premières énergétiques (pétrole, gaz naturel…), de matières premières agricoles (blé, soja, maïs…) ou de matières premières minérales (or, argent, palladium…), le marché des matières premières possède l’avantage d’être particulièrement tangible et concret.

Il n’en demeure pas moins volatile et d’un fonctionnement complexe !

Certains paramètres tels que les frais de stockage ou de transport des matières premières peuvent en effet avoir un impact sur les prix des produits financiers dérivés associés.

À titre d’exemple, c’est ainsi que le prix du contrat à terme du pétrole a pu passer en territoire négatif pendant quelque temps en 2020.

Les cryptomonnaies et actifs numériques (NFT)

Très en vogue, le marché des cryptomonnaies et des actifs numériques tels que les NFT est certainement l’un des marchés les plus spéculatifs et volatiles du moment. Les opportunités de gains faramineux y cotoyent les risques de ruine totale.

Les frais de courtage y demeurent relativement élevés mais peuvent être compensés par la grande volatilité des actifs financiers. En raison du caractère très spéculatif du trading sur cryptomonnaies, il est néanmoins conseillé d’éviter le recours à l’effet de levier et de n’y investir qu’une petite fraction de son capital (tout en ayant conscience des risques de perte totale).

Il n’existe pas de classe d’actif supérieure à une autre pour tenter de battre le marché. Certaines classes d’actifs telles que les cryptomonnaies peuvent être plus « fun » à trader en raison de la hype qui les entourent, mais le plus important reste comme toujours de vous assurer de bien comprendre le marché sur lequel vous investissez.

Une cartographie des produits financiers

Chacune des 5 grandes classes d’actif peut être négociée au travers de différents produits financiers, en voici les principaux.

Les titres financiers

Un titre financier est un titre de propriété d’un actif. Les actions et les obligations font partie de cette famille au sens où elles permettent à leurs détenteurs d’être propriétaire d’une part du capital ou d’une part de la dette d’une entreprise.

Les produits financiers dérivés

Un produit dérivé est un produit financier dont le rendement est directement lié au rendement d’un deuxième actif appelé actif sous-jacent.

Cet actif sous-jacent dont le produit dérivé « dérive » sa valeur peut être une action, une matière première, une devise ou encore un indice boursier.

D’un point de vue technique, la valeur d’un produit dérivé est donc le résultat d’une relation mathématique dont la variable est le rendement de l’actif sous-jacent.

Un produit financier dérivé peut par exemple répliquer les performances d’un indice boursier (actif sous-jacent) en les multipliant par 2.

Ainsi, si l’indice boursier gagne +1%, le produit dérivé affichera une performance de +2%, et inversement, si l’indice boursier perd -1% alors le produit dérivé affichera une performance de -2%.

Les produits financiers structurés

Un produit financier structuré est un assemblage de produits financiers, regroupés au sein d’un produit unique. Contrairement au produit dérivé, le produit structuré ne dépend donc pas d’un actif financier, mais de plusieurs.

La réunion de différents produits financiers au sein du produit structuré offre à l’investisseur un produit sur mesure afin de lui permettre de miser sur un scénario de marché précis, à moindre frais et avec une exposition au risque optimisée.

Ces produits structurés se composent généralement de deux éléments :

- le premier assure la protection du capital investi ;

- le second (plus risqué) optimise le rendement du produit.

Une sélection des produits « vanille »

Sur les marchés financiers, les Traders distinguent les produits simples, qualifiés de produits « vanille », des produits plus complexes, qualifiés de produits « exotiques ». Voici quelques exemples de produits « vanille » parmi les plus négociés par les particuliers.

Les ETF

Les Exchange Traded Funds (ETF) ou fonds indiciels, sont des produits financiers répliquant les variations d’un actif sous-jacent (action, indice, matière première…) à la hausse comme à la baisse.

Les futures

Le Future ou contrat à terme est un accord par lequel un acheteur et un vendeur s’engagent à échanger un actif dans le futur à un prix établi dans un contrat. Le Future peut néanmoins être revendu avant arrivée à échéance. Le trading sur CFD est à ce jour le plus utilisé par les particuliers, notamment parce qu’il offre davantage de flexibilité que les Futures et ne nécessite que peu de capital, il reste cependant particulièrement risqué.

Quel que soit le produit financier négocié, assurez-vous de bien comprendre son fonctionnement et les risques auxquels il vous expose. Votre santé financière ne devrait jamais être mise en danger par vos activités de trading !

Ouvrir le bon compte de trading

La fiscalité du trading peut avoir un impact considérable sur votre performance. Par défaut, vos plus-values mobilières sont soumises à la Flat Tax, aussi appelée Prélèvement Forfaitaire Unique (PFU) de 30%. Plusieurs enveloppes fiscales sont cependant à votre disposition pour investir en bourse.

Le compte de Trading

Le compte de Trading classique n’offre pas d’avantage fiscal particulier, il permet néanmoins d’accéder à une très large gamme d’actifs avec une grande souplesse permettant de miser tant sur la hausse que sur la baisse des prix. En fonction de votre profil et de votre tranche marginale d’imposition, opter pour le barème progressif de l’impôt sur le revenu peut néanmoins s’avérer plus attractif.

Le compte-titre, le Plan d’épargne en actions (PEA), l’assurance-vie

Contrairement au compte de Trading, certaines enveloppes fiscales plus adaptées à une logique patrimoniale de l’investisseur de plus long terme peuvent en revanche vous faire bénéficier d’avantages fiscaux spécifiques (notamment l’assurance-vie et le PEA). Le compte-titre quant à lui peut s’avérer plus adapté à la détention exclusive de titres financiers, afin de constituer par exemple un portefeuille d’actions.

Que vous soyez débutant ou expert, il peut s’avérer particulièrement difficile de comparer les différents brokers tant ils sont nombreux et leurs offres variées… Ce choix revêt pourtant une importance capitale !

Pour faire le bon choix en fonction de votre profil et de vos objectifs, prenez le temps de consulter notre TOP des meilleurs brokers Trading.

Gérer les risques grâce au Money Management

Dans le monde du trading, les arnaques et fausses promesses sont malheureusement nombreuses. Pour les éviter, vous pouvez néanmoins compter sur le support de quelques alliés, dont voici les principaux.

L’Autorité des marchés financiers (AMF), c’est le gendarme des marchés financiers et elle vous permettra non seulement de vous informer, mais également de vous assister en cas de différends avec un intermédiaire financier.

L’Autorité de contrôle prudentiel et de résolution (ACPR), c’est l’institution chargée de la surveillance de l’activité des banques et des assurances en France, elle vous permettra de vous assurer que l’intermédiaire financier de votre choix est bien en règle !

Quelques erreurs de débutant à éviter absolument

#1 Trader au-dessus de ses moyens

En tant que particulier, le trading doit rester un loisir et vous devez donc y prendre du plaisir. Si vos opérations vous inquiètent outre mesure et si vos pertes commencent à mettre votre santé financière en danger, alors il est grand temps de faire marche arrière !

Vos gains et pertes de trading ne devraient avoir qu’un impact limité sur votre situation émotionnelle, veillez donc à réduire la taille de vos positions si cela est nécessaire.

#2 Ne pas couper ses pertes

Aucun trader ne saurait avoir 100% de réussite sur les marchés financiers. Tôt ou tard (et généralement plutôt tôt que tard), vous serez confronté à vos premières pertes.

Faites donc attention à ne pas vous laisser emporter par le marché. Aussi invraisemblable que cela puisse vous paraître, la tendance pourrait se poursuivre encore longtemps et vos pertes pourraient se creuser bien davantage.

Le recours à un stop-loss pour couper automatiquement vos pertes en cas de mouvement adverse est donc vivement conseillé en vue de protéger votre capital. Comme aimait le rappeler John Maynard Keynes, « Le marché peut rester irrationnel plus longtemps que vous ne pouvez rester solvable. »

#3 Rester en position avec effet de levier overnight

Un ordre stop-loss ne vous protège pas en cas de « gaps ».

Ces sauts de cotation susceptibles de faire décaler violemment les prix au cours d’une séance ou à l’occasion de la réouverture des marchés (suite à une nuit ou à un weekend), peuvent vous causer d’importantes moins-values.

Pire, ils peuvent également faire passer votre capital en territoire négatif et vous endetter si vous avez fait appel à l’effet de levier !

Les 7 risques du Trading (et comment s’en prémunir)

Pour prendre du plaisir dans la durée grâce au trading, il est essentiel d’avoir conscience des risques auxquels le trading vous expose.

Le risque de marché

Le risque de marché est sans doute le risque le plus évident.

Il concerne l’éventualité de perdre une partie du capital investi sur un produit financier, et ce, que la moins-value soit latente ou réalisée (une fois l’actif effectivement revendu à un prix moins attractif que son prix d’achat initial).

Gardez à l’esprit que le prix d’un produit financier peut brusquement tomber à zéro ou connaître une baisse immédiate et soudaine de plusieurs dizaines de pourcents !

Le risque de change

Le risque de change apparaît lorsque vous investissez dans un produit financier libellé dans une devise étrangère dont le taux de change face à l’euro fluctue.

Par exemple : Si vous investissez dans l’action de l’entreprise Toyota, cotée au Japon, et dont le prix est libellé en yens japonais, vous serez confronté au risque de change (puisque le taux de change euro-yen évolue en permanence).

Pour connaître la performance en euros de votre investissement réalisé en yens japonais dans l’action Toyota, vous devrez alors considérer les variations du taux de change entre l’euro et le yen japonais.

Ces fluctuations pourront soit augmenter votre performance (si la valeur du yen a augmenté face à l’euro entre l’achat et la revente de vos actions), soit pénaliser votre performance (si la valeur du yen a baissé face à l’euro au cours de votre investissement).

Le risque de contrepartie

Lorsque vous investissez dans des actions ou dans des obligations, vous devenez propriétaire du titre financier en question. Ainsi, vous êtes directement propriétaire d’une petite part d’entreprise ou d’une petite part de dette.

En revanche, lorsque vous investissez dans un produit dérivé ou dans un produit structuré, vous n’êtes pas propriétaire d’un actif économique ; vous êtes engagé dans un contrat.

Sur les marchés organisés, la contrepartie du contrat est une chambre de compensation : une institution en capacité de tenir les engagements du contrat en toutes circonstances.

Mais sur les marchés de gré à gré, la contrepartie du contrat est un autre investisseur !

Par conséquent, vous courrez le risque que celui-ci ne tienne pas tous ses engagements et qu’il ne vous paye pas ou tarde à le faire… C’est précisément ce risque que l’on nomme « risque de contrepartie ».

Le risque d’arnaque

L’achat et la vente de produits financiers génèrent des flux d’argent importants qui, inévitablement, attirent des arnaqueurs en tout genre : vendeurs aux promesses marketing fallacieuses, escrocs avérés dont l’objectif est clairement de vous extorquer de l’argent…

De manière générale, méfiez-vous des offres trop alléchantes !

À nouveau, il n’existe pas de « stratégie miracle », ni de « placement garanti hautement rémunérateurs ». Tout rendement supérieur au taux sans risque comporte un risque, et si le rendement proposé est élevé, cela signifie que le niveau de risque est élevé lui aussi.

Enfin, vérifiez toujours l’identité et la réputation du service ou de la personne à qui vous vous apprêtez à faire confiance, et n’hésitez pas à prendre contact directement avec ses clients pour connaître leur point de vue avant de passer à l’action.

Le risque d’exécution

Lorsque vous envoyez des ordres de bourse à un intermédiaire financier, ces demandes d’achat ou de vente peuvent être mal exécutées, voire ne pas être exécutées du tout.

Ces difficultés techniques surviennent notamment lorsque les marchés sont particulièrement volatils et illiquides (lorsque les mouvements de prix sont violents et que peu d’investisseurs opèrent sur le marché).

En effet, afin que votre ordre de bourse soit exécuté sur le marché, il doit trouver une contrepartie disponible. Par conséquent, si aucune contrepartie n’est disponible au prix auquel vous souhaitez entrer, votre ordre ne sera tout simplement pas exécuté. Et si une contrepartie est disponible, mais pour une quantité inférieure à celle mentionnée dans votre ordre de bourse, votre ordre ne sera exécuté que partiellement…

Ainsi, lorsque vous utilisez un ordre au marché ou un ordre à seuil de déclenchement, vous contrôlez le timing du déclenchement de votre ordre, mais vous ne contrôlez pas le prix auquel celui-ci doit être exécuté. Vous courrez donc le risque que votre ordre de bourse soit exécuté à un prix dégradé par rapport à vos attentes !

Le risque juridique

Acheter ou vendre des produits financiers sur la base d’une information non publique et susceptible d’avoir un impact sur les prix du marché est un délit d’initié passible de fortes amendes, voire de peines de prison.

Par ailleurs, toute tentative de manipulation du marché, que ce soit par un mécanisme technique ou par la diffusion de fausses informations, est également une pratique répréhensible.

Les professionnels sont au fait de ces risques, mais les particuliers peuvent vite tomber dans l’illégalité faute de connaître la loi. Ne vous engagez jamais dans une pratique qui vous semblerait litigieuse vis-à-vis de la réglementation ou déloyale vis-à-vis des autres investisseurs !

Le risque addictif

Enfin, le dernier des 7 risques présentés dans ce module est plus « taboo », puisqu’il s’agit du risque d’addiction au trading.

Le trading générant des gains et des pertes d’argent, il peut déclencher un phénomène d’addiction, notamment dans le cadre de pratiques spéculatives, où les gains et les pertes génèrent des décharges répétées de dopamine et d’adrénaline à fortes doses.

De nombreux spéculateurs passent leurs journées scotchés derrière leurs écrans, à surveiller leurs graphiques et à jouer en bourse comme s’ils étaient au casino.

Ils misent des sommes chaque fois plus importantes à la recherche de sensations fortes, et terminent forcément tôt ou tard par enregistrer de fortes pertes financières, mettant en danger leur équilibre financier et social…

Assurez-vous de rester le maître du jeu en toutes circonstances !

Analyser votre performance comme un PRO

Une performance doit toujours être analysée à la lumière du risque pris pour l’obtenir, c’est le fameux couple rendement/risque !

Après tout, parvenir à doubler son capital en jouant à pile ou face n’a rien d’extraordinaire…

Pour mesurer la performance d’un compte de Trading, deux grands indicateurs sont généralement utilisés : le ratio de Sharpe et le Profit Factor.

Le Ratio de Sharpe

Le Ratio de Sharpe permet de mesurer la performance obtenue par unité de risque.

Il permet ainsi de comparer deux performances obtenues grâce à des niveaux de prise de risque différents en déterminant quel investissement a rapporté le plus haut rendement par unité de risque.

Le Profit Factor

Le Profit Factor consiste à diviser la somme des gains réalisés par la somme des pertes enregistrées. Plus il est élevé, plus le Trader est performant.

La formule de calcul exacte de votre performance nette réelle

Performance brute, performance nette avant impôts, performance nette après impôts… Distinguer précisément les multiples « performances » est essentiel pour ne pas se retrouver tous comptes faits à s’appauvrir alors qu’on pensait gagner de l’argent.

Performance nominale et performance réelle

La performance nominale est, tout simplement, la performance obtenue sur votre capital.

Ainsi, si vous aviez de base un capital de 100€ et que vous disposez désormais d’un capital de 102€, vous avez réalisé une performance nominale de +2%.

Toutefois, cette performance correspond à une variation de votre capital et non à une variation de votre pouvoir d’achat. En effet, elle ne tient pas compte du phénomène d’inflation (c’est-à-dire de la perte de valeur de la monnaie au fil du temps).

Pour interpréter plus justement une performance donnée, il est donc fréquent de corriger la performance nominale de l’inflation afin d’obtenir une performance dite « réelle ».

Pour reprendre notre exemple, si votre capital est passé de 100€ à 102€ et que l’inflation était de 1,5% sur la période considérée, votre performance nominale est bien de 2%.

Cependant, votre performance réelle est de 2% moins 1,5% d’inflation ! Soit +0,5%… Votre capital a donc bien progressé de +2%, mais le pouvoir d’achat de ce capital n’a quant à lui progressé que de +0,5%.

Bien que la performance nominale soit plus facile à calculer et à manipuler, la performance réelle permet d’avoir une vision plus juste, corrigée de l’inflation.

Performance brute et performance nette

La performance brute est la performance obtenue sur un placement financier hors frais et hors impôts.

Seulement voilà, le capital ponctionné par les frais (et celui prélevé par les impôts) sort de votre portefeuille. Vous devez donc en tenir compte lors de l’analyse d’une performance.

Certaines performances brutes peuvent en effet avoir l’air particulièrement alléchantes, mais ne plus être attractives du tout une fois calculées en net !

La formule à connaître est donc la suivante :

Performance réelle = Performance nominale – inflation – frais de courtage – impôts

L’illusion de la prime de risque

Gagner de l’argent n’est pas forcément « battre le marché ». Comprendre cette distinction est un bon début, mais il convient d’aller un cran plus loin pour bien distinguer deux notions clés en trading : l’anomalie de marché et la prime de risque.

L’anomalie de marché consiste à exploiter avec succès une situation de marché donnée, qui si elle se reproduisait se traduirait systématiquement par un gain. Elle rémunère la compétence du Trader.

La prime de risque consiste à exploiter avec succès une situation de marché donné, qui si elle se reproduisait ne se traduirait pas systématiquement par un gain. Elle rémunère la chance du Trader.

Confondre une prime de risque avec une prime de marché peut coûter cher… De nombreux traders débutants misent par exemple sur la hausse du cours des actions juste avant la publication de leurs résultats trimestriels lorsque ceux-ci sont attendus dans le vert.

Or, si cette tactique peut rapporter quelques pourcents la majorité du temps (lorsque les résultats sont conformes aux attentes), celle-ci peut aussi coûter quelques dizaines de pourcents au trader lorsque les résultats ne sont pas à la hauteur !

Ces plus-values post-publication d’entreprise ne sont généralement pas des anomalies de marché, mais le plus souvent de simples primes de risque, c’est-dire la rémunération du risque de voir l’entreprise décrocher faute de bons résultats…

Adopter une conduite responsable

Pour réussir votre parcours de trader, et plus généralement votre parcours d’investisseur, il est important de ne jamais oublier quelques principes fondamentaux.

#1 Sachez toujours pourquoi vous achetez ou vendez un produit financier

Faire du trading sans connaître la raison d’être de vos transactions financières, c’est l’assurance de finir dans le mur. Soyez donc très précis dans la justification de vos trades et dans la définition de vos objectifs.

#2 Veillez à toujours comprendre le fonctionnement des produits financiers négociés

Si vous ne comprenez pas pleinement le fonctionnement d’un produit financier, passez votre tour : ne l’utilisez pas ! Ou bien, prenez le temps de vous former en détail sur son fonctionnement avant de le négocier. Vous limiterez ainsi les erreurs de manipulation souvent à l’origine des pertes financières les plus lourdes.

#3 Distinguez clairement les questions financières et méta-financières

La finance peut répondre à certaines questions, mais elle ne peut pas répondre à toutes les questions. Certaines réponses sont tout simplement des choix de vie.

Il est possible d’apporter des réponses précises aux questions financières que vous vous posez.

Exemple de question financière : « Combien rapporte 2% sur un capital de 1000€ ? »

Mais dans le cas de questions méta-financières, le choix vous revient !

Exemple de question méta-financière : « Combien déposer sur mon compte de Trading ? »

#4 Écoutez les autres, mais pensez par vous-même

Ne vous laissez pas infantiliser. Quel que soit le niveau de votre interlocuteur, considérez que vous disposez d’au moins autant de bon sens que lui et soumettez chacune de ses déclarations à votre sens critique. Cela vaut d’ailleurs pour le contenu de cette formation !

#5 Dans le doute, faites toujours au plus simple

Ne complexifiez pas les choses plus que nécessaire. La stratégie de trading parfaite n’existe pas et mieux vaut parfois ignorer les détails pour suivre les grandes lignes.

Rien ne sert de tergiverser pour savoir si votre indicateur technique serait mieux paramétré sur une période de 15 unités de temps plutôt que de 14 ; une telle optimisation n’a aucun sens et elle pourrait même s’avérer contre-productive…

Des ressources sérieuses pour aller plus loin

Plusieurs pistes pour développer vos compétences de Trader :

- Les formations au trading

Les meilleures formations trading vous feront gagner du temps dans votre apprentissage et vous permettront d’acquérir un solide socle de connaissances théoriques.

- Les livres

Les meilleurs livres trading permettent de voyager dans la pensée des traders d’hier et d’aujourd’hui pour découvrir leurs stratégies, profiter de leurs expériences et s’inspirer de leurs histoires.

- Les films et documentaires

Qu’ils soient pure science-fiction ou inspirés de faits bien réels, les meilleurs films trading permettent de renforcer votre culture financière et peuvent apporter une touche de créativité bienvenue.

- La presse spécialisée

Suivre l’actualité, décrypter les soubresauts du marché, organiser sa veille informationnelle… La consultation des meilleurs médias financiers devra très vraisemblablement faire partie intégrante de votre quotidien de trader indépendant.

- Les réseaux sociaux

LinkedIn, Twitter, Instagram… Les plateformes sociales sont une excellente façon de prendre le pouls du marché et d’échanger avec d’autres Traders pour ne pas rester seul face à vos graphiques boursiers.

- Les vidéos YouTube

Les meilleures chaînes YouTube sur le Trading offrent la possibilité de compléter vos connaissances gratuitement, à votre rythme.

- Les podcasts

Bloqué dans les transports ou sur votre tapis de course, pourquoi ne pas mettre à profit ce moment pour écouter quelques-uns des meilleurs Podcasts trading ?

- Les newsletters

Généralistes ou spécialisées sur des niches très précises, les meilleures newsletters Trading permettent de recevoir une information qualifiée directement dans votre boîte mail.

Un dernier conseil pour la route

Cette formation synthétise l’ensemble des informations nécessaires pour découvrir le trading sans vous faire plumer et commencer à trader à votre rythme, mais ces informations ne sont qu’un aperçu de tout ce que vous pouvez apprendre au sujet des marchés financiers. Votre pratique du trading est un formidable laboratoire pour développer vos compétences financières et extra-financières. Soyez curieux et continuez à vous former !

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.