Tout savoir sur le currency carry trade (ou stratégie de portage)

Le carry trade est une technique de Trading utilisée sur le marché du Forex pour profiter du différentiel de taux d’intérêt plutôt que de l’évolution du taux de change d’une paire de devises.

Qu’est-ce que la stratégie de portage exactement ? Comment utiliser la stratégie de currency carry trade ? Quelles sont les meilleures stratégies de carry trade ? Explications.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que le carry trade ?

Le carry trade est une stratégie de Trading consistant à emprunter de l’argent dans une zone monétaire avec un taux d’intérêt faible dans le but de placer ces fonds dans une autre zone monétaire avec un taux d’intérêt plus élevé.

Exemple simple de carry trade

Dans ce scénario hypothétique, un investisseur emprunte 100000 francs suisses (CHF) à un taux d’intérêt de 1,5 % par an qu’il convertit en dollars américains (USD) à un taux de change de 1,12. Il obtient donc 112000 USD qu’il décide de placer dans une obligation à un taux d’intérêt de 5% par an.

À la fin de l’année, il obtient donc 117600 USD, soit un profit de 5600 USD (5% de son placement en USD). En considérant que le taux de change n’a pas évolué, alors les 5600 USD valent 5000 CHF, mais ill doit aussi payer des intérêts de 1500 CHF (1,5 % de son emprunt en CHF).

À taux de change constant, la performance de l’investissement est donc de 3500 CHF (5000 – 1500), soit 3,5 % qui correspond à la différence de taux d’intérêt (5% – 1,5% = 3,5 %).

Cet exemple est bien sûr simplifié, car il conviendrait également de soustraire les différents frais appliqués aux opérations pour obtenir une performance nette.

Fonctionnement de la stratégie de currency carry trade

Une opération de carry trade ou de portage sur le marché des changes implique qu’un Trader ouvre et ferme des positions de Trading sur des paires de devises, principalement dans le but de profiter de la différence de taux d’intérêt entre deux économies.

Pourquoi le marché des changes est-il un marché idéal pour faire du carry trade ?

Sur le marché du Forex, les Traders tradent toujours des paires de devises.

S’ils anticipent une hausse d’une paire de devises, par exemple, alors ils vont ouvrir une position d’achat sur la paire en question.

Cela signifie qu’ils vont acheter la devise de base (la première monnaie dans une paire Forex) et automatiquement vendre la devise de cotation ou de contrepartie (la deuxième devise dans une paire FX). La situation inverse se produit si les Traders anticipent une baisse des taux de change via la vente à découvert.

Cet aspect d’achat et de vente simultanée de deux monnaies pour profiter des mouvements d’une paire de devises est ce qui permet les opérations de portage ou de carry trade sur le marché du Forex.

Currency carry trade positif vs Currency carry trade négatif

Généralement, la stratégie de currency carry trade positive est la plus populaire.

Dans ce cas, un Trader va emprunter une monnaie ayant un taux d’intérêt directeur associé relativement faible (devise de financement ou devise de funding) pour acheter une monnaie ayant un taux d’intérêt élevé (devise de placement ou devise de carry).

Le but de cette stratégie est de recevoir l’écart de taux entre les deux monnaies.

Mais il existe aussi une stratégie inverse, le currency carry trade négatif ou reverse currency carry trade. Dans cette situation, un Trader va emprunter une devise avec un taux d’intérêt élevé pour financer son achat d’une devise à taux d’intérêt faible.

L’objectif est ici de profiter de la perspective d’une tendance baissière sur cette paire de devises pour compenser les pertes entraînées par le différentiel de taux d’intérêt.

Une opération de carry trade positive entraîne généralement un gain initial compensée par un risque de perte potentielle (alors qu’une opération de carry trade négative commence par une perte initiale compensée par une opportunité de gain).

Importance du différentiel de taux d’intérêt dans cette stratégie

Le différentiel de taux d’intérêt entre deux devises est un concept clé au cœur de la stratégie de currency carry trade ou de portage. Sans différence de taux entre deux économies, il ne sera, en effet, pas possible de profiter d’une telle stratégie.

Si le différentiel de taux d’intérêt entre les deux devises est important, la stratégie de carry trade est plus rentable pour le trader, car il percevra des intérêts plus élevés que ceux qu’il doit payer.

Un Trader va donc généralement s’intéresser aux paires de devises présentant les différences de taux les plus importantes dans le but de faire les meilleurs profits avec cette technique.

Pour connaître l’évolution des taux d’intérêt des différentes devises, il est important de suivre les décisions des banques centrales sur leurs taux directeurs.

Les banques centrales de chaque pays se rencontrent plusieurs fois par an pour décider de faire varier la trajectoire de leurs politiques monétaires en fonction du niveau de l’inflation et de la croissance économique.

L’intérêt créditeur ou débiteur répercuté sur le solde de votre compte de Trading ne prend pas en compte directement le taux directeur, mais plutôt celui au jour le jour sur le marché monétaire ou interbancaire avec les frais ajoutés par les intermédiaires financiers.

Ne pas ignorer la tendance directionnelle de la paire pour autant

Même si la stratégie de carry trade repose principalement sur le différentiel de taux d’intérêt entre deux économies plutôt que sur l’évolution du taux de change, il est essentiel de ne pas sous-estimer la tendance directionnelle de la paire de devises concernée.

Imaginons que vous vous concentriez sur une opération de carry trade sur une paire de devises dans une tendance baissière. Alors les pertes associées à ce mouvement de baisse pourraient annuler les gains que vous pourriez faire avec votre stratégie de currency carry trade.

Avec quelles paires de devises faire du currency carry trade aujourd’hui ?

Aujourd’hui, les économies développées ayant les taux d’intérêt les plus faibles sont le Japon (-0,10%) et la Suisse (1,5%).

À l’inverse, l’Europe (3,5%), la Nouvelle-Zélande (5,25%), l’Australie (3,85%), le Royaume-Uni (4,25%), le Canada (4,50 %) et les États-Unis (5 %) ont les taux d’intérêt les plus élevés.

Ainsi, les paires USD/JPY, AUD/JPY, NZD/JPY ou encore GBP/JPY présentent a priori un potentiel intéressant pour les opérations de carry trade au vu de leurs différences de taux.

La paire USD/JPY : Grande gagnante de la stratégie de currency carry trade dans les années 2000

Parmi les exemples historiques concernant la stratégie de carry trade, on retrouve notamment la paire de devises USD/JPY.

Après la crise asiatique, la Banque du Japon (BoJ) a été la première à abaisser ses taux d’intérêt à 0% en 1999, alors qu’au même moment, les États-Unis avaient des taux d’intérêt de 4,75%.

La BoJ a aussi mis en place peu de temps après un programme d’assouplissement quantitatif et est intervenue sur le marché des changes pour faire diminuer la valeur du yen japonais.

Les investisseurs ont alors emprunté des yens japonais à faible taux d’intérêt et ont investi ces fonds dans des actifs en dollars américains à rendement plus élevé.

Ces mouvements ont entraîné une demande accrue pour le dollar américain et fait augmenter la valeur de l’USD/JPY.

Cette stratégie a permis de réaliser des profits significatifs grâce à la différence entre les taux d’intérêt des deux devises.

Cependant, la crise financière mondiale en 2008 a provoqué une forte baisse des marchés financiers mondiaux, ce qui a entraîné une forte appréciation du yen japonais (considéré comme une devise refuge). De plus, les États-Unis ont fortement fait baisser leurs taux directeurs, ce qui a pesé sur le dollar américain.

Avantages et inconvénients d’utiliser le carry trade dans son Trading

Pourquoi intégrer le currency carry trade en Trading ?

Voici les principaux avantages d’utiliser les opérations de carry trade dans votre Trading :

- Gain potentiel en provenance des mouvements de la paire de devises en plus du différentiel de taux d’intérêt. La stratégie de carry trade se concentre principalement sur le différentiel de taux d’intérêt entre deux devises pour faire des profits, mais il est aussi possible de profiter du taux de variation de la paire de devises tradée.

- Multiplication potentielle des gains grâce à l’effet de levier. La stratégie de currency carry trade est souvent utilisée via le Trading sur marge et l’effet de levier, ce qui permet aux Traders d’amplifier leurs profits potentiels.

- Possibilité de diversifier son portefeuille et de profiter d’une exposition au marché des devises. Il est aussi possible d’utiliser le carry trade pour diversifier son portefeuille en investissant dans des devises avec des taux d’intérêt différents, réduisant ainsi le risque global. De plus, les gains obtenus avec une opération peuvent compenser les pertes d’une autre, ce qui peut aider à atténuer les pertes potentielles.

- Horizon temporel permettant un suivi des positions moins important. Généralement, l’horizon temporel associé à la technique du carry trade est sur le moyen terme, ce qui permet de ne pas rester collé aux écrans et de suivre constamment ses positions.

- Frais de transaction relativement faibles. Comparé à d’autres types de marché, celui du Forex propose des frais de Trading plus compétitifs. Puisque le currency carry trade n’entraîne pas une multitude de mouvements, les frais de Trading associés à cette stratégie seront limités, surtout par rapport à ceux qui utilisent des techniques de Trading actives comme le scalping ou le day Trading.

Quels sont les risques associés au carry trade de devises ?

Une opération de currency carry trade n’est pas sans risque :

- Augmentation des pertes potentielles à cause de l’effet de levier. L’utilisation de l’effet de levier dans les opérations de currency carry trade peut entraîner un risque de perte important. Le levier en bourse amplifie en effet tous les mouvements de prix. Plus l’effet de levier utilisé est grand, plus les pertes peuvent être importantes.

- Changement brutal de politique monétaire : Il n’est pas impossible qu’une banque centrale prenne une décision soudaine pour soutenir son économie ou éviter une surchauffe. Si les marchés n’ont pas anticipé de réductions ou d’augmentations importantes des taux d’intérêt, alors les opportunités de la stratégie de carry trade peuvent fortement changer. De plus, il peut y avoir des mouvements importants sur les paires de devises concernées, ce qui peut aussi changer la profitabilité de la stratégie.

- Mouvements imprédictibles de la valeur des paires de devises et volatilité. L’évolution du taux de change des paires Forex peuvent affecter la profitabilité de vos stratégies de carry trade. Or, certains mouvements sont dus à des événements imprévisibles comme des guerres ou des catastrophes naturelles par exemple.

Les meilleures astuces pour faire du currency carry trade

Terminons cet article avec quelques astuces vous permettant d’optimiser votre stratégie de currency carry trade.

Se concentrer sur des paires avec un fort différentiel de taux d’intérêt pour maximiser votre potentiel de profit. Cependant, il ne faut pas ignorer la tendance directionnelle de la paire, ni la volatilité de cette dernière.

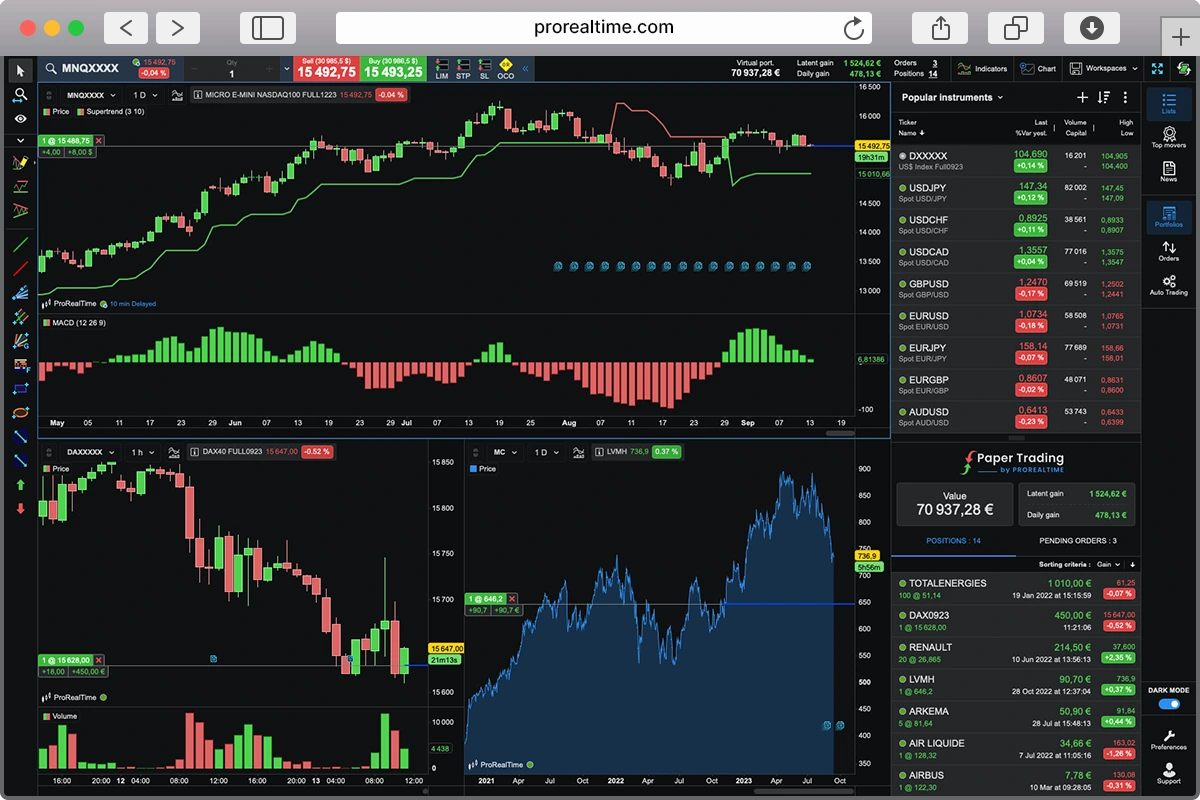

Utilisez par exemple l’analyse technique et graphique pour améliorer votre prise de décision.

Même si l’utilisation de l’effet de levier vous permet d’augmenter votre potentiel de gain via une plus grande exposition au marché, il est important de savoir le maîtriser, car il augmente aussi le risque de perte.

Il faut donc bien comprendre ce qu’est l’effet de levier et comment il influence votre Trading pour bien anticiper son impact sur votre stratégie de carry trade.

Pour limiter les risques de perte, il est préférable de limiter le niveau de l’effet de levier que vous utilisez. Vous devez aussi suivre une stratégie de money management précise.

Enfin, il est important de suivre l’évolution de plusieurs indicateurs économiques qui vous permettent de pouvoir anticiper une évolution des taux d’intérêt.

Le meilleur moment pour réaliser un carry trade semble être lorsque les taux d’intérêt sont à la hausse ou en période de faible volatilité. Les Traders semblent, en effet, davantage enclins à prendre plus de risques.

À l’inverse, une période de baisse des taux d’intérêt ne sera pas rentable pour les Traders.

D’abord, car le différentiel de taux peut diminuer et ensuite parce que la demande pour la devise en question baisse, faisant perdre de la valeur à la paire.

Puisque certains facteurs influençant fortement la valeur des paires de devises ou la politique monétaire des pays sont imprévisibles, la plupart des Traders préfèrent généralement utiliser la stratégie de carry trade sur le court ou moyen terme plutôt que sur le long terme.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.