Trading FOREX : comment trader les devises

Le Trading FOREX consiste à acheter et vendre des produits financiers sur le marché des devises (le « Foreign Exchange »). Découvrez comment trader le FOREX grâce à cette formation gratuite spéciale Traders débutants.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que le Trading FOREX ?

Définition

Le Trading FOREX consiste à miser sur les variations du marché des devises à l’aide de produits financiers dans le but de gagner de l’argent.

Contraction de « Foreign Exchange», le terme « FOREX » désigne le marché des changes sur lequel s’échangent les monnaies émises par les États ou zones monétaires.

Il est alors possible pour un Trader indépendant, une entreprise ou une institution d’acheter et de vendre des devises afin de parier sur l’évolution de leur valeur de marché.

À la manière d’un parieur sportif, le Trader FOREX gagne ou perd alors de l’argent en fonction de la justesse de ses pronostics. Mais bien qu’elle puisse s’avérer lucrative pour quelques Traders particuliers, cette activité n’est pas dénuée de risques !

Risque de perte en capital (voire d’endettement), risque d’arnaque, risque d’addiction… Avant d’envisager de vous lancer dans le Trading FOREX, prenez le temps nécessaire pour vous informer des risques du Trading.

Pourquoi trader le FOREX

Gagner de l’argent ?

De nombreux particuliers sont attirés par les paillettes du Trading FOREX et la perspective de gagner beaucoup d’argent rapidement.

Pourtant, la réalité du terrain s’avère bien moins glamour… D’après l’Autorité des marchés financiers, près de 9 Traders indépendants sur 10 perdent de l’argent dans le Trading FOREX !

Gagner en liberté ?

Sans patron, mais avec la possibilité de trader depuis n’importe où un marché des changes ouvert 24h/24, le Trading FOREX semble à première vue offrir un degré de liberté inouï. Pour autant, ici aussi, la réalité ne colle pas forcément avec les promesses publicitaires…

Et pour cause, sur un marché aussi compétitif que le marché monétaire mondial, tirer son épingle du jeu sur le long terme nécessite une discipline et des efforts intenses.

Ray Dalio, un des meilleurs spéculateurs au monde, aime d’ailleurs le rappeler : « Battre le marché est plus difficile que d’obtenir une médaille olympique ». Vous voilà prévenus !

Développer de nouvelles compétences

Plutôt que de commencer à trader le FOREX dans le but de devenir riche ou d’atteindre la fameuse « liberté financière » en quelques clics, de nombreux Traders préfèrent se concentrer sur l’acquisition et le développement de compétences solides.

Qu’elles soient financières ou extra-financières (discipline, créativité, sens stratégique…), ces compétences pourraient en effet s’avérer utiles non seulement pour faire de vous un Trader averti, mais également dans votre vie professionnelle ou personnelle.

Se divertir

Et si considérer le Trading FOREX comme un jeu à part entière était l’approche la plus responsable possible de cette activité ?

Définir un budget Trading bien maîtrisé, veiller à ce que la passion du Trading n’empiète pas sur votre travail ni votre famille, et considérer cette pratique comme un loisir en tant que tel est aujourd’hui un chemin suivi par un nombre croissant d’investisseurs en herbe !

Comprendre le marché du FOREX

Méconnu du grand public, le marché du FOREX est pourtant le marché financier le plus actif du monde avec un volume d’échanges capable d’atteindre 7 500 milliards de dollars sur une seule et même séance de Trading…

Le FOREX s’organise sous la forme de paires de devises ; la valeur d’une première devise (devise de base) étant exprimée par rapport à la valeur d’une seconde de devise (devise de cotation, aussi appelée devise de contrepartie). La dernière décimale est qualifiée de « pip » et permet d’exprimer les variations d’une paire de devise.

Supposons que le taux de change entre l’euro (EUR) et le dollar américain (USD) soit égal à 1,1564. Il est alors noté EUR/USD = 1,1564 et indique que la valeur d’un euro est égale à 1,1564 dollar. Dans cet exemple, la monnaie unique comme devise de base et le billet vert comme devise de cotation.

Si la paire de devise EUR/USD gagne 3 pips, alors elle progresse de 1,1564 à 1,1567. Si elle perd ensuite 10 pips, alors elle recule de 1,1567 vers 1,1557.

Les paires de devises sont classées en trois catégories principales :

- Les paires majeures représentent les devises les plus échangées. Elles comprennent les devises des économies les plus grandes et les plus stables du monde (grande liquidité et faibles spreads).

- Les paires mineures, également appelées paires de devises croisées, ne comportent pas le dollar américain, mais comprennent tout de même des devises largement négociées comme l’euro, la livre sterling et le yen japonais.

- Les paires exotiques associent une devise majeure comme le dollar américain ou l’euro à la devise d’une économie en développement comme le Brésil ou la Turquie. Ces paires ne sont pas aussi fréquemment négociées que les majeures ou les mineures, elles ont donc tendance à avoir des coûts de transaction plus élevés.

Les paires les plus négociées sont : EUR/USD, GBP/USD, USD/CHF et USD/JPY.

Parce que le FOREX est un marché de gré à gré (sans place de cotation officielle), il n’existe pas de « taux de change officiel », mais seulement des taux de change de référence, tels que le taux de change interbancaire.

Comme son nom l’indique, le taux de change interbancaire correspond au taux de change auquel les banques font affaire entre elles lors de leurs opérations de change.

Il diffère du taux de change commercial proposé par les banques à leurs clients (composé lui-même du taux de change interbancaire auquel est appliquée une marge bancaire) et généralement accompagné de multiples frais de change.

Si de nombreux facteurs impactent le marché des changes, celui-ci s’avère particulièrement sensible aux interventions et aux discours des banques centrales (responsables de la politique monétaire de pays ou de zones monétaires telles que la zone euro).

De façon plus générale, tout facteur susceptible d’influencer le rapport de force entre l’offre et la demande pour une devise donnée impacte son cours de cotation. Les statistiques économiques, évènements géopolitiques et autres réactions sociales sont donc généralement suivis de très près par les Traders FOREX.

Les produits financiers pour Trader le FOREX

Bien qu’il existe une multitude de produits financiers dérivés et structurés pour chercher à profiter des fluctuations du marché des changes, trois grands produits financiers sont généralement privilégiés par les Traders FOREX.

CFD FOREX

Les CFD sont des produits financiers dérivés émis par un intermédiaire financier et dont les variations répliquent les variations d’une paire de devises.

Pour chacun de ses CFD, le courtier propose un prix d’achat (ask) légèrement supérieur au taux de change interbancaire et un prix de vente (bid) légèrement inférieur au taux de change interbancaire.

Cette différence entre le prix d’achat et le prix de vente proposés est qualifiée de « spread ». Elle représente un coût pour le Trader Forex, mais permet à son intermédiaire financier de se rémunérer pour ses services de courtage.

Le Trading sur CFD permet de miser sur la hausse comme sur la baisse d’une paire de devises en effectuant un pari contre son intermédiaire financier.

Si le Trader souhaite miser sur la hausse du taux de change EUR/USD, alors il pourra acheter le CFD EUR/USD et attendre que les cours évoluent.

Si le taux de change progresse conformément à ses anticipations, alors le Trader pourra revendre son CFD au courtier plus cher et réaliser un profit (sous réserve que la progression des cours ait été suffisante pour amortir le coût du spread).

À l’inverse, si le taux de change recule contrairement à ses anticipations, alors le Trader sera contraint de revendre son CFD au courtier moins cher et d’accepter sa perte…

Parce qu’ils permettent de trader avec effet de levier, les CFD sont un produit financier risqué avec lesquels il est possible de perdre tout ou partie de son capital, voire de se retrouver endetté dans certaines situations de marché. Soyez prudent !

Contrats à terme FOREX

Très utilisés par les entreprises soucieuses de se prémunir des variations adverses des taux de change, les contrats à terme sur le marché des changes sont également très utilisés par les investisseurs institutionnels et les Traders aguerris.

Un contrat à terme FOREX est un accord mutuel entre un acheteur et un vendeur pour échanger un certain montant d’une devise contre une autre à une date future et à un taux de change connu à l’avance. Par exemple, pour échanger un million d’euros en dollars américains au taux de change de 1,1050 d’ici 3 mois.

Parce que certaines devises peuvent rapporter plus que d’autres en fonction des taux d’intérêt proposés par leurs banques centrales respectives, le taux de change à terme (taux forward) diffère souvent du taux de change présent (taux spot). La différence entre le taux forward et le taux spot s’exprime en pips, qualifiés dans cette situation de points à terme.

Les paires les plus négociées sont : EUR/USD, GBP/USD, USD/CHF et USD/JPY.Si le taux forward est supérieur au taux spot, nous sommes dans une situation de report (contango). À l’inverse, si le taux forward est inférieur au taux spot, nous sommes dans une situation de déport (backwardation).

Options FOREX

À ne surtout pas confondre avec les options binaires, les options sont l’un des produits financiers les plus utilisés par les Traders professionnels.

Une option FOREX donne le droit d’acheter ou de vendre une devise à un taux de change déterminé à l’avance (prix d’exercice) au cours d’une certaine période ou à une date donnée (date d’échéance). Les options d’achat sont qualifiées de « call », et les options de vente de « put ».

Bien que plus complexe, le Trading sur options permet de miser sur des scénarios plus raffinés que les CFD ou les contrats à terme, notamment grâce à l’achat ou à la vente de plusieurs options en simultané dont les prix d’exercice et dates d’échéances diffèrent.

Les stratégies de Trading FOREX

Stratégies de couverture

Lorsqu’un Trader achète un actif libellé dans une devise étrangère, celui-ci s’expose non seulement aux variations de prix de l’actif en question, mais également aux fluctuations de sa devise domestique par rapport à la devise étrangère en question.

Les stratégies de couverture visent à neutraliser l’exposition au risque de change grâce à l’ouverture d’une position de couverture. Les caractéristiques de cette position de couverture (sens, taille, date d’échéance…) sont alors ajustées de sorte que ses gains ou pertes compensent du mieux possible les gains ou pertes de change de la position initiale.

L’objectif premier est ici de réduire l’exposition au risque du Trader.

Stratégies d’arbitrage

Parce qu’il n’existe pas de cotation officielle sur le marché décentralisé des devises, il est parfois possible d’observer deux taux de change différents (proposés par deux acteurs distincts).

En théorie, il est alors possible pour le Trader d’acheter la devise de base auprès de l’acteur proposant le prix le plus bas et de la revendre simultanément auprès de l’acteur proposant le prix le plus élevé afin de réaliser une « plus-value immédiate et sans risque ».

En pratique, de telles opportunités sont cependant difficiles à exploiter, a fortiori pour un Trader indépendant. Pour espérer rentabiliser une opération d’arbitrage, il convient en effet d’être parmi les tout premiers à la repérer, de bénéficier d’une qualité d’exécution irréprochable, et de disposer de fonds considérables pour que l’exploitation d’un écart souvent infinitésimal se traduise par une plus-value significative.

Qui plus est, les montages financiers nécessaires pour profiter d’une opportunité d’arbitrage intéressante sont la plupart du temps complexes !

L’utilisation de taux de change croisés (impliquant plusieurs paires de devises) et de produits financiers dérivés divers, tout comme la prise en compte des frais de transaction, des dates d’échéances et des impacts fiscaux de chaque transaction sont en effet autant de facteurs à maîtriser pour tenter de « neutraliser » les différentes sources de risque.

Stratégies spéculatives

Bien que tout Trader indépendant soit à la recherche de sa propre stratégie de Trading gagnante, celle-ci n’est malheureusement pas disponible sur étagère…

Plutôt que de rechercher une « stratégie de Trading miracle », nombre de Traders préfèrent donc choisir une famille de stratégies de Trading, puis la personnaliser en fonction de leur profil d’investisseur et de leurs objectifs.

Chacun pourra ainsi choisir de recourir ou non au Trading automatique ou au Trading social, et opter pour le style de Trading et les méthodes d’analyse de son choix.

Quatre styles de Trading pour négocier le FOREX :

Trois méthodes d’analyse du marché des changes :

- Analyse fondamentale

- Analyse technique

- Analyse comportementale

Choisir le bon courtier FOREX

Parce qu’il n’existe pas de cotation officielle sur le marché des devises, le choix d’un intermédiaire de confiance revêt ici une importance toute particulière.

Les meilleurs brokers FOREX seront en effet capables de vous proposer des frais compétitifs, une qualité d’exécution professionnelle et une expérience de Trading agréable.

Quel que soit votre choix, veillez à sélectionner un acteur sérieux et n’hésitez pas à vous renseigner sur l’acteur en question directement auprès des régulateurs boursiers.

Ouvrir un compte de démonstration FOREX

La plupart des courtiers FOREX proposent l’ouverture d’un compte de démonstration gratuit. D’un fonctionnement similaire aux comptes de Trading réel, les meilleurs comptes de démonstration permettent de s’entraîner avec de l’argent fictif.

Très utiles pour tester et prendre en main les fonctionnalités de Trading proposées par une plateforme de Trading, les bons comptes de démonstration donnent généralement accès à l’ensemble des paires de devises du marché des changes.

Ouvrir un compte de Trading réel Forex

Une fois le courtier FOREX sélectionné (et la phase d’entraînement passée), vous pourrez envisager de commencer à Trader pour de bon.

La procédure est généralement simple et rapide, mais nécessite malgré tout de répondre à un questionnaire de connaissances (pour valider l’adéquation de votre profil d’investisseur et du niveau de risque des produits financiers proposés) et d’envoyer des documents justificatifs afin d’effectuer les contrôles de sécurité requis.

Une fois l’ouverture du compte validée par le broker et les fonds déposés, vous serez alors libre de négocier les paires de devises. Mais soyez prudent, a fortiori lors de vos premières opérations, le Trading FOREX est particulièrement risqué !

Comment trader le Forex ?

#1 Les connaissances et compétences

Le Trading FOREX ne s’improvise pas, il s’apprend !

Comprendre la mécanique des marchés financiers et le fonctionnement des produits financiers négociés est essentiel pour négocier sur le marché des devises dans de bonnes conditions. Prenez donc tout le temps nécessaire pour vous former avant de vous lancer.

Voici quelques ressources utiles pour apprendre à Trader le FOREX :

- TOP des meilleurs formations Trading

- TOP des meilleurs livres Trading

- TOP des meilleures blog Trading

Attention, si de nombreuses informations sont disponibles sur le Trading FOREX, toutes ne sont pas dignes de confiance, faites preuve de sens critique.

#2 Disponibilité

Ouvert 24h/24 et 5j/7, le marché du FOREX permet au Trader d’organiser ses sessions de Trading avec une grande souplesse, y compris en parallèle de son activité professionnelle.

Contrairement au Trading sur actions, le Trading FOREX offre en effet la possibilité de négocier le marché tôt le matin (avant de partir au travail) ou en soirée (au retour du travail) ; une caractéristique à l’origine de son grand succès auprès des Traders amateurs.

Bien qu’il soit possible de trader le FOREX n’importe quand et de n’importe où grâce aux meilleures applications de Trading mobiles, mieux vaut veiller à disposer d’une connexion Internet fiable et d’un état de concentration suffisant avant d’ouvrir une position.

En dehors de ces considérations, le temps investi par les Traders FOREX reste extrêmement variable en fonction de la stratégie adoptée, certains se contentant de quelques minutes grappillées par ci par là, quand d’autres dédient à leur activité de larges plages horaires… À vous de trancher !

Les meilleurs logiciels de Trading automatique peuvent permettre de réduire drastiquement le temps passé derrière les écrans de Trading.

#3 Le capital de départ

Les Traders FOREX n’ont pas forcément besoin d’un capital de départ important, notamment grâce à l’effet de levier proposé par la majorité des courtiers.

Néanmoins, comme pour toute activité de Trading, le Trader se doit de négocier avec un capital qu’il peut se permettre de perdre, aussi bien pour préserver sa santé financière que pour réduire le poids de ses biais émotionnels et cognitifs.

Effectuer le dépôt minimum exigé par le broker (généralement quelques centaines d’euros) et commencer à trader avec les tailles de position minimales permet au Trader de faire ses armes petit à petit.

Grâce à cette approche prudente, il est ainsi possible de limiter la casse si les premiers trades se passent mal, tout en se laissant la possibilité (si les résultats sont au rendez-vous) d’augmenter progressivement son exposition au marché.

Attention toutefois à ce que le capital déposé soit suffisant pour vous permettre de positionner votre ordre stop à une distance raisonnable. Placé trop proche, ce dernier pourrait en effet être déclenché de manière intempestive par le « bruit du marché ».

#4 Gestion des risques

Aucun Trader FOREX ne saurait avoir un taux de réussite de 100%. Tôt ou tard, tout Trader est confronté à ses premières pertes. Or, en raison de l’effet de levier disponible sur le marché du FOREX, celles-ci peuvent s’avérer dévastatrices.

Pour éviter de perdre une part conséquente de son capital (voire de se retrouver endetté), il est indispensable de mettre en place des règles de gestion du risque adéquates.

Perte maximale par trade ou sur une durée donnée, effet de levier maximal employé, diversification des opérations… De nombreux paramètres entrent en jeu dans la science de la gestion du risque : le Money Management.

Attention, en cas de gap de cotation, le positionnement d’un ordre stop-loss peut ne pas suffire à vous protéger efficacement !

#5 Le journal de Trading

Savoir garder la tête froide est essentiel pour espérer vaincre le marché.

Au format digital ou papier, le journal de Trading permet de mettre par écrit ses sensations, ses réflexions et ses opérations financières afin de les analyser (calmement et a posteriori) en vue d’en tirer si possible des enseignements utiles pour progresser.

Survivre au baptême du feu du Trading et parvenir à accumuler suffisamment d’expérience est essentiel pour espérer rejoindre un jour le cercle des Traders de légende, et dans cette quête, le journal de Trading pourrait bien être votre meilleur allié !

#6 Les Indicateurs techniques

Souvent plébiscités par les Traders Forex, les indicateurs techniques peuvent être utilisés pour décrire des setups de Trading et/ou paramétrer des Expert Advisors.

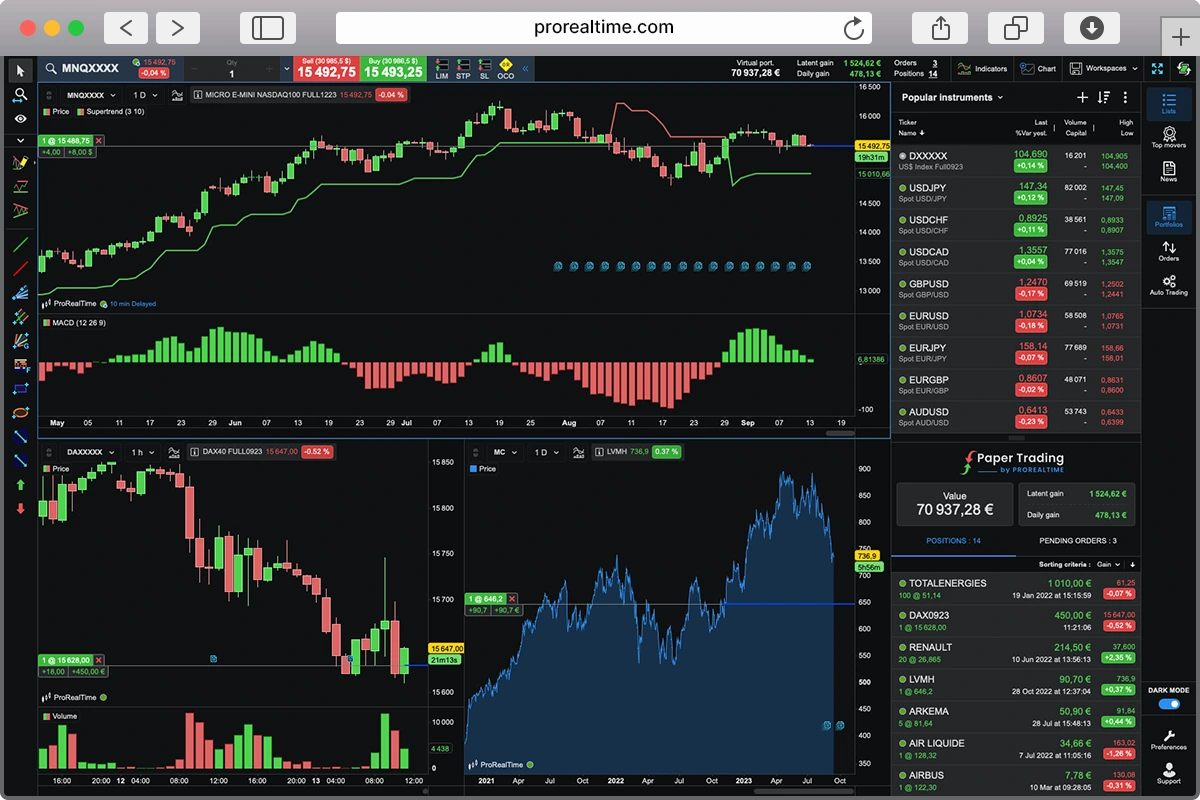

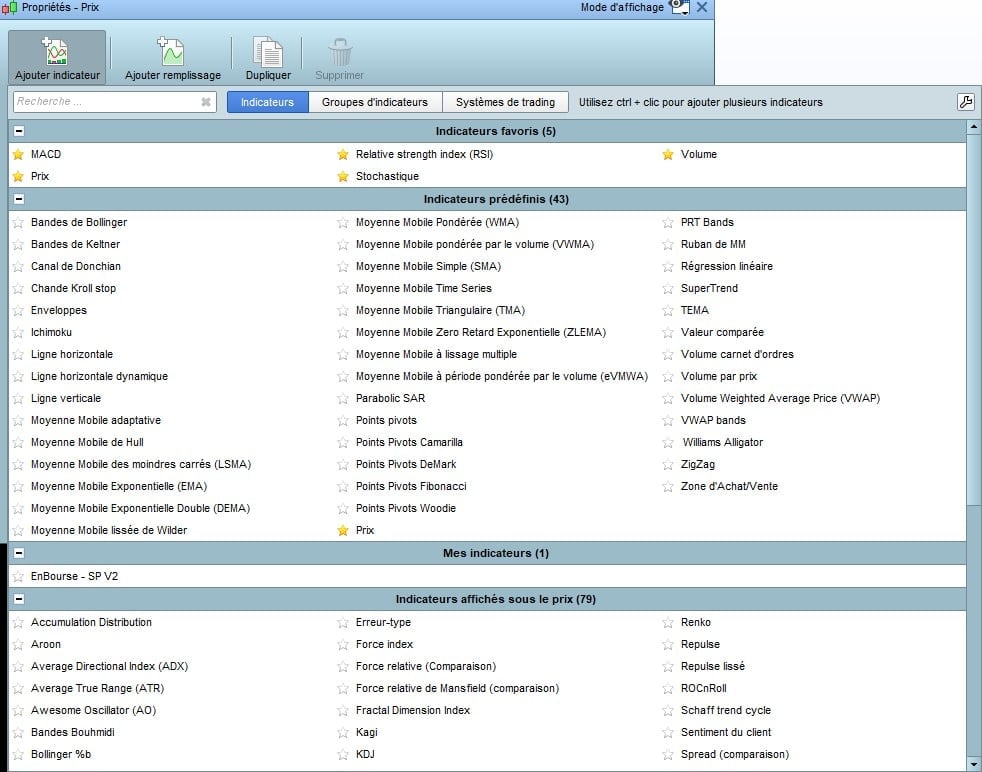

Fenêtre d’ajout d’indicateurs techniques sur ProRealTime

Principaux indicateurs techniques utilisés sur le FOREX :

- Moyennes mobiles

- RSI

- Retracements de Fibonacci

- Ichimoku

Pour en savoir plus à ce sujet, consultez notre Guide de l’analyse technique !

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.