Vente à Découvert : définition et fonctionnement

Emprunter un actif, le vendre, le racheter, et le rembourser. Tel est le principe de la vente à découvert pour gagner de l’argent lorsque les prix baissent (ou en perdre lorsque les prix montent).

De façon naturelle, les investisseurs tendent à miser prioritairement sur la hausse des marchés, en achetant un actif pour le revendre plus tard. Il existe cependant une alternative utilisée par de nombreux spéculateurs et arbitragistes : la Vente à Découvert.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que la Vente à Découvert (VAD) ?

Si les conventions veulent que l’on commence par acheter un actif pour le revendre dans un second temps, la Vente à Découvert (short selling) permet d’effectuer l’opération inverse. L’actif est d’abord vendu avant d’être racheté.

Mais comment peut-on vendre quelque chose que l’on ne possède pas ?

Au moment de la Vente, l’investisseur s’engage dans le même temps à racheter l’actif. L’intermédiaire financier prête l’actif à l’investisseur, qui le vend en espérant pouvoir le racheter à un prix inférieur lorsqu’il devra rembourser son intermédiaire. Si le prix de l’actif a baissé entre la vente et le rachat, l’investisseur réalise un gain. Dans le cas contraire, l’investisseur enregistre une perte.

Les avantages de la VAD

Pouvoir investir sur les marchés à la hausse comme à la baisse permet d’élargir son champ d’action, ce qui peut s’avérer particulièrement utilise lorsque les marchés sont déjà fortement évalués. D’autant plus que les mouvements baissiers peuvent être plus intéressants à jouer car plus rapides. Comme le dit l’adage, « Les marchés financiers prennent l’escalier pour monter, mais ils prennent l’ascenseur pour descendre ».

Enfin, la VAD permet également de mettre en place des stratégies de couverture ou d’arbitrage. Dans le cas d’une couverture, l’investisseur vendra un actif corrélé à sa position acheteuse afin de limiter ses pertes en cas de baisse. En effet, les pertes subies sur sa position acheteuse en cas de baisse du marché seront compensées par les gains réalisés sur la position de couverture.

La situation est relativement similaire dans le cadre d’une stratégie d’arbitrage. L’investisseur ayant repéré un écart de valorisation entre deux actifs similaires pourra choisir d’acheter l’actif sous-évalué et de vendre l’actif surévalué afin de miser sur une convergence des prix des deux actifs.

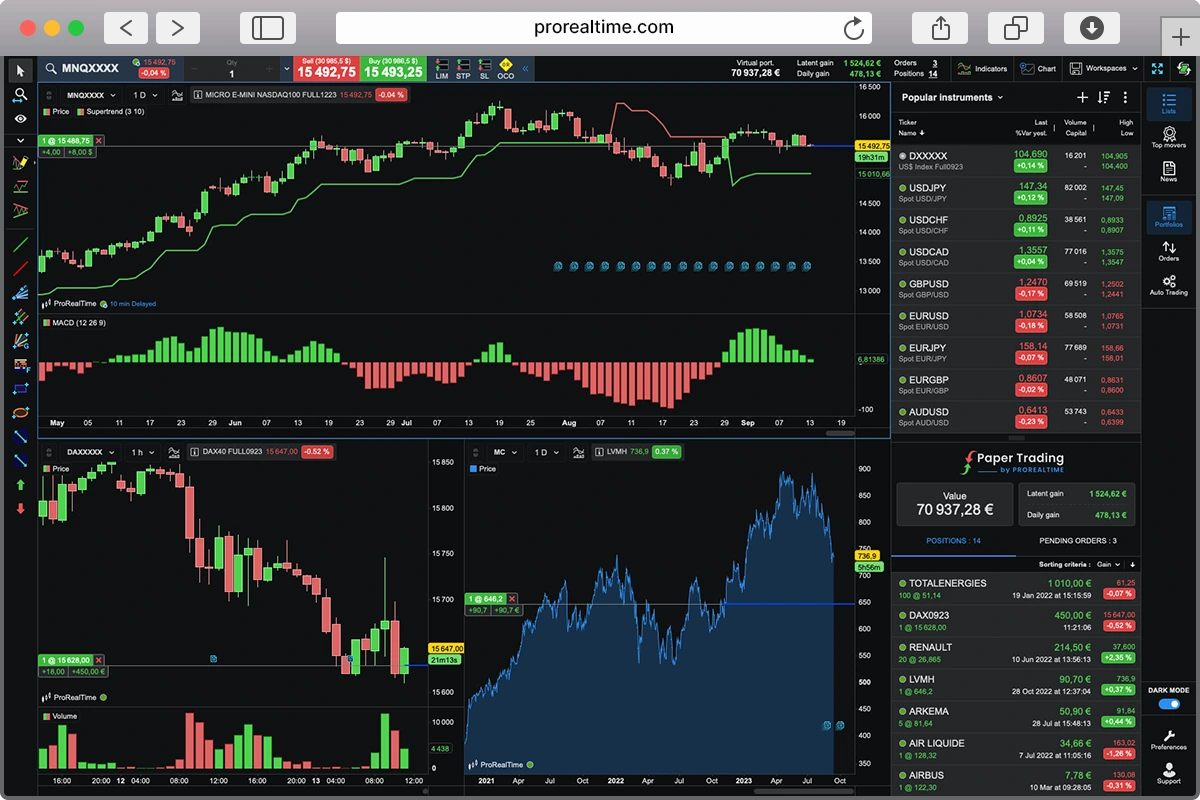

Profitez du compte de démonstration ProRealTime pour tester gratuitement et en temps réel un logiciel de Trading de qualité professionnelle.

Sponsorisé

Qu’est-ce qu’un Short Squeeze ?

Mais la Vente à Découvert n’a pas que des avantages, le piège peut se refermer sur les vendeurs ! En effet, lorsqu’un actif soumis à une forte pression vendeuse commence à remonter, les vendeurs à découvert se retrouvent en difficulté et doivent peu à peu clôturer leurs positions alimentant ainsi la hausse. Ces rachats successifs de positions vendeuses forcent alors les derniers vendeurs à sortir de leurs positions et à alimenter l’emballement haussier.

Pour illustrer ce phénomène, prenons l’exemple du Superbowl 2015 !

Vendu moins de 2 000$ lors de sa première mise en vente, le billet premier prix de l’événement américain dépassait les 10 000$ un jour avant la compétition…

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.