Les « spreads » dans le courtage

En finance, le « spread » désigne l’écart entre deux taux ou deux indices. Or, dans la plupart des offres de courtage, une part des commissions prélevées par l’intermédiaire financier prend la forme d’un spread. De nombreux particuliers choisissent donc de comparer le niveau des spreads des offres de courtage pour choisir leur intermédiaire financier.

C’est une bonne approche, mais encore faut-il s’assurer que les spreads comparés le soient sur une même base… Ne mélangeons pas les torchons et les serviettes !

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Distinguer spread naturel et spread artificiel

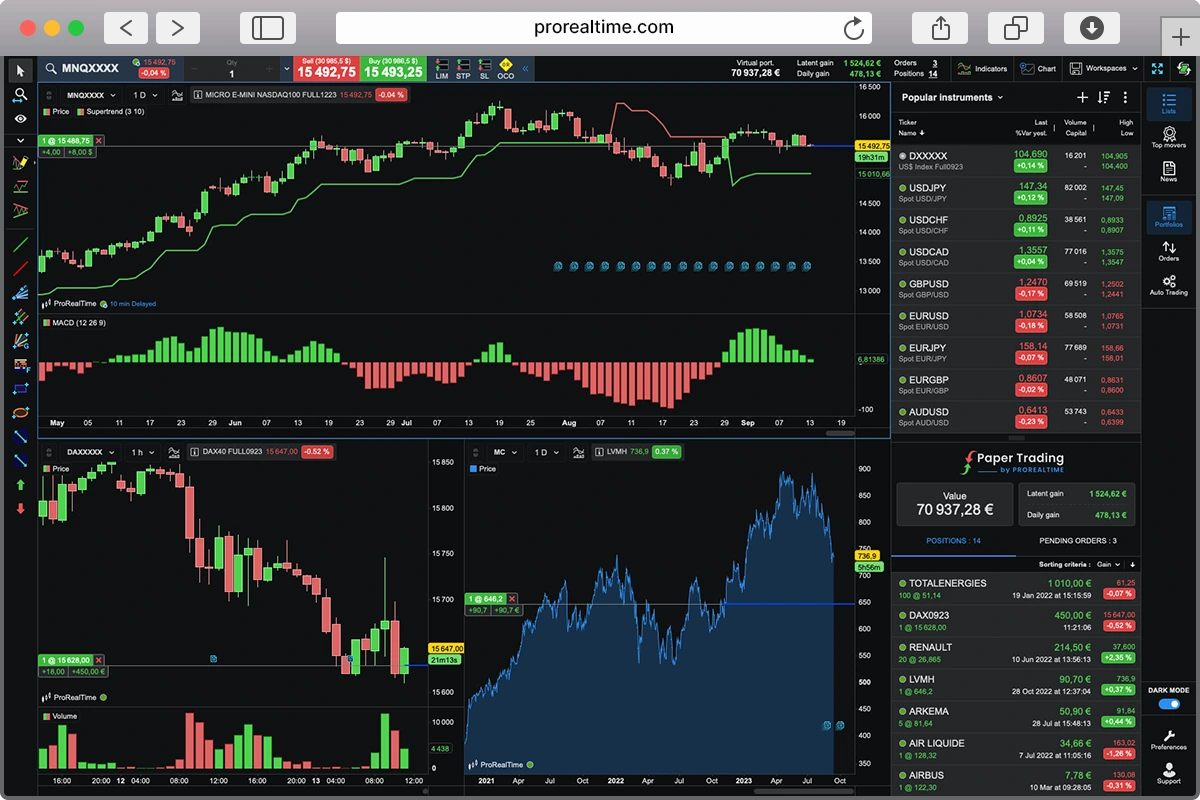

Sur les marchés organisés, les demandes d’achat et les demandes de vente sont réunies au sein d’un interface chargée de mettre en relation l’offre et la demande : le carnet d’ordres.

Lorsqu’un acheteur propose le même prix qu’un vendeur, leurs demandes sont exécutées immédiatement. Un ordre d’achat et un ordre de vente ne peuvent donc pas patienter sur un même niveau de prix. Par conséquent, dans un carnet d’ordre, il y a toujours une différence entre le meilleur ordre d’achat et le meilleur ordre de vente : un spread « naturel » défini par le marché.

Chez les courtiers sans bureau de change (no-dealing desk), les ordres du client sont placés dans le carnet d’ordre du marché. Le client doit donc faire avec ce spread naturel et s’acquitter des frais et commissions de son intermédiaire.

En revanche, chez les courtiers avec bureau de change (dealing desk), les ordres du client ne sont pas placés dans le carnet d’ordres du marché, ils sont exécutés en interne. Le spread naturel du carnet d’ordres et une partie des commissions prélevées sont donc remplacées par un spread « artificiel » défini par le courtier.

Comparer deux spreads : l’erreur à éviter

L’erreur la plus répandue consiste à comparer un spread naturel et un spread artificiel.

Dans le cadre d’un spread artificiel, la totalité de l’écart entre le prix d’achat et le prix de vente proposés par le courtier est prélevée par ce dernier. Par exemple, si je trade avec un spread artificiel de 0,5 point, je suis obligé de payer ce spread artificiel lors de mes opérations et ce demi-point sera toujours au profit de mon courtier.

En revanche dans le cadre d’un spread naturel, cette différence entre le prix d’achat et le prix de vente proposés dans le carnet d’ordre peut être mise à profit. Si je trade avec un spread naturel de 0,5 point, je peux profiter du spread en achetant au meilleur prix disponible à l’achat dans le carnet d’ordre (sur la borne basse du spread naturel) pour ensuite revendre au meilleur prix disponible à la vente (sur la borne haute du spread naturel).

À niveau équivalent et toutes choses égales par ailleurs, il est toujours plus intéressant d’être confronté à un spread naturel (que vous pouvez mettre à profit sur le marché), plutôt que d’être confronté à un spread artificiel (que vous devrez toujours payer à votre courtier). Soyez vigilants à l’heure de choisir votre courtier !

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.