Appels de marge : quand sonne le glas…

Sorti en 2011, le film Margin Call de J.C. Chandor présente les employés d’une grande banque d’affaires américaine, prêts à tout pour éviter un appel de marge cataclysmique.

Redoutés des Traders du monde entier, les appels de marge ne sont pas qu’une fiction réservée aux meilleurs films sur le Trading, ils sont aussi et surtout une éventualité bien réelle à laquelle tout Trader devrait être convenablement préparé !

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Comprendre les appels de marge

L’appel de marge intervient lorsque l’intermédiaire financier intime au Trader de reconstituer sa marge disponible sous peine de voir sa position clôturée de force.

Lorsqu’un Trader fait du Trading sur marge, il doit maintenir un certain niveau de fonds propres (la marge).

Or, si le marché évolue défavorablement et que la valeur des positions de l’investisseur chute, sa marge se réduit en conséquence. Lorsque cette marge tombe en dessous d’un seuil spécifié (la marge de maintenance), le courtier lance un appel de marge.

Imaginons qu’un Trader achète des actions pour 10000€ avec un effet de levier de 1:2. Il investit donc 5000€ de son propre capital et emprunte les 5000€ restants.

Si le marché baisse et que la valeur de l’action chute brutalement de 10%, sa position est maintenant de 9000€. L’investisseur a toujours une dette de 5000€, mais sa marge s’est réduite à 4000€ (9000€ – 5000€).

Si la marge de maintenance est elle aussi de 1:2, le Trader doit maintenir au moins 4500€ de fonds propres (50% de 9000€). Sa marge de 4000€ étant inférieure à la marge de maintenance requise de 4500€, un appel de marge est déclenché !

Conséquences d’un appel de marge

| Conséquence | Explication |

| Vente forcée d’actifs | Si le Trader n’est pas en mesure d’apporter de nouveaux fonds propres, le courtier est en droit de liquider la position pour couvrir la marge requise. |

| Risque financier accru | Lorsqu’il apporte des fonds supplémentaires pour répondre à l’appel de marge, le Trader augmente son exposition au risque. |

| Impact sur la liquidité | Répondre à un appel de marge perturbe la planification financière du Trader, en puisant notamment dans des ressources prévues à d’autres effets. |

| Détérioration du crédit | Le non-respect d’un appel de marge peut affecter la relation de crédit entre le Trader et son courtier : exigences de marge plus élevées, limites sur l’effet de levier… |

| Stress | Les appels de marge peuvent entraîner une pression psychologique importante de par leur caractère urgent et leurs enjeux financiers. |

| Détérioration du portefeuille | Un appel de marge peut forcer le Trader à réorganiser son portefeuille, et parfois à vendre des actifs performants pour couvrir ses pertes. |

Fonctionnement d’un appel de marge

Principaux déclencheurs

| Déclencheur | Explication |

| Chute du marché | Si le marché baisse et que la valeur des actifs diminue, la marge du Trader peut tomber en dessous de la marge de maintenance fixée (y compris lorsque les moins-values ne sont pas réalisées). |

| Augmentation des exigences | Les courtiers peuvent augmenter les exigences de marge en périodes de forte volatilité. |

Marché de gré à gré vs. Marché réglementé

| Marché de gré à gré (OTC) | Marché réglementé |

| Moins transparent, peut avoir des règles de marge moins standardisées. | Plus transparent avec des règles de marge standardisées et réglementées. |

| Les appels de marge peuvent être moins prévisibles en raison de la nature moins réglementée du marché. | Les appels de marge suivent des procédures et des critères clairement définis. |

Éviter les appels de marge

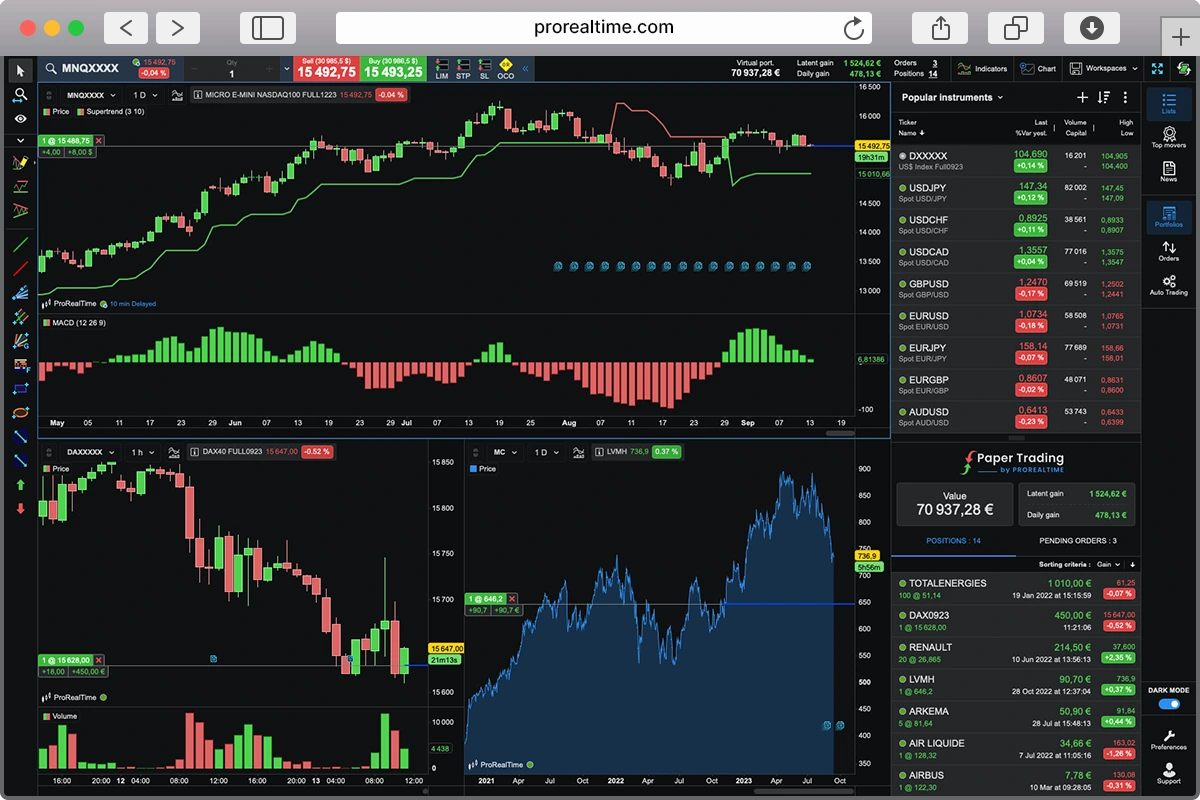

- Utilisation de stop-loss

Placer des ordres stop-loss peut contribuer à limiter les pertes sur une position, et empêcher ainsi que la marge ne tombe en dessous du niveau requis.

- Surveillance active du portefeuille

Garder un œil sur la performance du portefeuille et ajuster les positions en fonction des mouvements du marché peut également éviter les appels de marge.

- Gestion prudente de l’effet de levier

Utiliser l’effet de levier avec prudence, c’est-à-dire n’emprunter qu’une partie modérée des fonds par rapport au capital disponible, peut réduire le risque d’appel de marge.

- Trading au comptant

Le trading au comptant, où les investisseurs utilisent uniquement leur capital sans emprunter, élimine le risque d’appel de marge.

Stratégies de couverture

L’ouverture de positions de couverture peut venir neutraliser totalement ou en partie l’exposition au risque d’un portefeuille donné.

Attention toutefois à ce que la position ouverte et la position de couverture soient de préférence sur un même compte de Trading (afin d’éviter d’être victime d’un appel de marge sur un compte sans que les gains de l’autre compte ne puissent l’empêcher…).

Personne ne souhaite être victime d’un appel de marge. Mais cela peut arriver. Se former grâce aux meilleures formations Trading pour connaître les gestes de premiers secours et savoir comment réagir pourrait s’avérer salvateur !

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.