Backtesting : le simulateur de vol des Traders

Mieux vaut prévenir que guérir. Si l’investissement sur un compte de démonstration est déjà un formidable outil pour progresser sans risquer le moindre euro, être en mesure d’évaluer l’efficacité d’une stratégie de Trading à l’avance serait une aubaine.

Cela tombe bien, le backtesting est fait pour ça ! Via des données historiques, cette méthode d’évaluation révèle comment une stratégie aurait performé dans le passé. Ce n’est pas de la magie, mais une science précise, fondée sur des données et des analyses rigoureuses.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Comprendre le backtesting

Le backtesting agit comme un simulateur de vol pour les Traders. Il consiste à tester une stratégie de Trading par l’intermédiaire de données historiques, afin d’évaluer son efficacité.

Concrètement, le backtesting répond à la question cruciale : Si j’avais appliqué cette stratégie dans le passé, quels auraient été les résultats ?

Le backtesting permet aux Traders de valider leurs stratégies avant de les déployer sur le marché réel. Cette approche réduit considérablement le risque, car elle offre une vision éclairée des performances passées d’une stratégie d’investissement.

Par l’évaluation des gains et des pertes potentiels, les Traders peuvent ajuster et affiner leurs approches, et augmenter ainsi leurs chances de succès.

Le backtesting réduit aussi l’impact émotionnel du Trading et aide à anticiper les scénarios de perte ; une donnée cruciale pour la gestion du risque et le Money Management.

Les objectifs du backtesting sont multiples :

- Identifier la viabilité d’une stratégie, cela implique de tester si la stratégie aurait été profitable par le passé.

- Optimiser les paramètres de la stratégie, tels que les points d’entrée et de sortie ou le dimensionnement des positions.

- Développer une compréhension fine du comportement de la stratégie sous diverses conditions de marché.

Backtesting vs. Trading en temps réel

La différence entre ces deux approches est principalement liée à la prévisibilité et à la gestion des émotions.

Le backtesting se déroule dans un environnement contrôlé, où toutes les variables sont connues et les données historiques sont fixes.

En revanche, le Trading en temps réel est dynamique et imprévisible, soumis aux caprices du marché et aux réactions émotionnelles des Traders.

Alors que le backtesting repose sur des données passées, le Trading en temps réel nécessite une adaptation constante aux conditions de marché actuelles et futures.

Pourquoi backtester votre stratégie de Trading ?

La première raison (et la plus évidente) est d’évaluer la viabilité d’une stratégie avant le Trading en direct. Cette démarche permet de vérifier si la stratégie choisie est capable de produire des résultats positifs dans différentes conditions de marché, et de chercher à réduire ainsi le risque d’échecs (potentiellement coûteux) en temps réel.

Une autre raison importante est de comprendre l’impact des coûts de transaction sur la rentabilité. Les frais de courtage, les spreads et le slippage peuvent considérablement réduire les bénéfices. Le backtesting permet d’intégrer ces coûts dans les simulations pour obtenir une estimation plus réaliste de la rentabilité nette d’une stratégie.

En outre, le backtesting aide à affiner et à optimiser les paramètres de la stratégie. Par l’essai de différentes combinaisons de paramètres, un Trader peut identifier la configuration la plus efficace pour maximiser les profits et minimiser les risques.

Le backtesting offre également un moyen de tester la robustesse d’une stratégie face à diverses conditions de marché. Cela inclut des périodes de forte volatilité, de tendances haussières ou baissières, et des événements de marché imprévus. Une stratégie qui performe bien dans une gamme variée de scénarios est en effet plus susceptible de réussir à long terme.

Enfin, le backtesting joue un rôle crucial dans la gestion du risque. Il permet aux Traders de déterminer le niveau de risque associé à une stratégie et d’ajuster leurs approches en conséquence pour respecter leur tolérance au risque et leurs objectifs d’investissement.

Les différentes méthodes de Backtesting

Méthode manuelle de backtesting

La méthode manuelle implique l’analyse des données historiques de marché par le Trader lui-même. Le Trader passe en revue les graphiques de prix historiques, applique manuellement sa stratégie de Trading et note les résultats des transactions hypothétiques.

Cette méthode demande une attention méticuleuse aux détails et une forte compréhension des mouvements de marché. Bien qu’elle soit chronophage, elle offre une compréhension approfondie et intuitive de la stratégie et de son comportement dans diverses conditions de marché.

Avantages : La méthode manuelle offre un contrôle total au Trader sur le processus de backtesting. Cela aboutit à une compréhension approfondie de chaque aspect de la stratégie et de son impact sur les résultats.

Inconvénients : Cette méthode est extrêmement chronophage et sujettes aux erreurs humaines. De plus, elle peut ne pas être viable pour tester de grandes quantités de données ou pour des stratégies complexes.

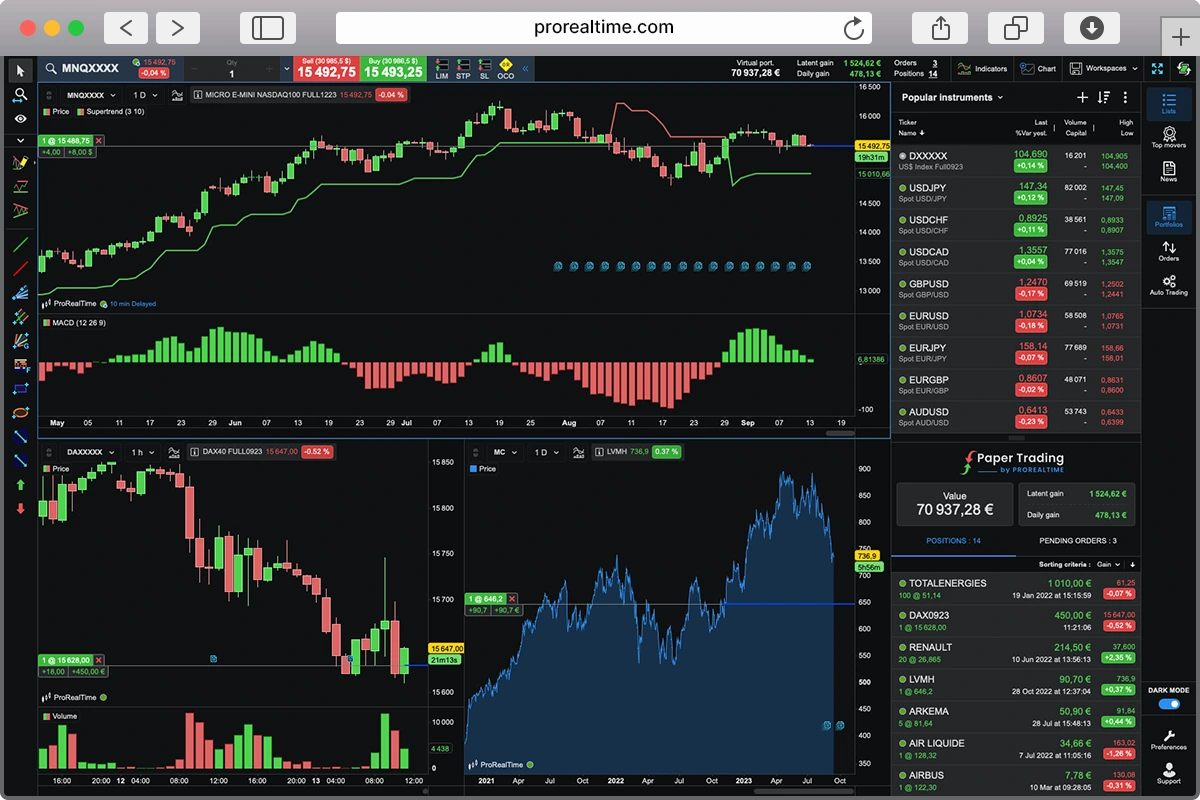

Méthode automatisée de backtesting

La méthode automatisée utilise des logiciels ou des algorithmes pour tester une stratégie de Trading sur des données historiques. Le Trader programme ou utilise un outil qui simule automatiquement les transactions basées sur les règles liées à la stratégie.

Cette méthode permet de traiter rapidement un grand volume de données, et offre ainsi une analyse exhaustive des performances de la stratégie sur de longues périodes et dans divers scénarios de marché. Elle nécessite des compétences en programmation et une compréhension des logiciels de Trading.

Avantages : L’automatisation permet de tester des stratégies sur de vastes ensembles de données avec une grande rapidité et précision. Elle réduit les erreurs humaines et permet d’effectuer des tests sur de multiples paramètres simultanément.

Inconvénients : Cette méthode peut mener à une sur-optimisation des stratégies, où les résultats sont alors trop ajustés aux données historiques. Elle exige également des compétences spécifiques.

Simulation de backtesting

La simulation de backtesting se fait généralement à l’aide de logiciels de Trading qui créent un environnement de marché simulé. Cette méthode permet au Trader de tester sa stratégie en temps réel dans un marché fictif. Elle offre ainsi une expérience plus dynamique et interactive.

Les logiciels de simulation peuvent reproduire des conditions de marché variées et permettent au Trader de s’ajuster aux changements en temps réel. Cela aboutit ainsi à une compréhension plus pratique de la réactivité et de la flexibilité de la stratégie face aux fluctuations du marché.

Avantages : La simulation, souvent réalisée via des logiciels de Trading, permet de créer des scénarios de marché réalistes pour tester les stratégies. Elle offre une vue plus dynamique des interactions de marché.

Inconvénients : La simulation peut ne pas refléter avec précision tous les aspects du marché réel, et les scénarios générés peuvent parfois être trop idéalisés ou éloignés des conditions réelles de marché.

Tableau comparatif des différentes méthodes de backtesting :

| Critères | Méthode Manuelle | Méthode Automatisée | Simulation |

| Précision | Moyenne | Haute | Variable |

| Rapidité | Faible | Très haute | Haute |

| Contrôle | Total | Modéré | Modéré |

| Flexibilité | Élevée | Variable | Variable |

| Coût | Faible à modéré | Variable | Modéré à élevé |

| Risque d’erreur | Élevé | Faible | Modéré |

| Compétences requises | Analyse de marché | Programmation | Utilisation logiciel |

Lire et interpréter les résultats du Backtesting

Les indicateurs de performance clés (KPIs) et les métriques de performance offrent des informations essentielles aux Traders sur le potentiel de réussite de leur stratégie :

- Ratio de Sharpe

Ce KPI mesure le rendement ajusté au risque d’une stratégie. Un ratio élevé indique que la stratégie génère un bon rendement pour un niveau de risque donné. Il est particulièrement utile pour déterminer si les rendements plus élevés justifient le risque supplémentaire.

- Drawdown maximum

Le drawdown maximum représente la plus grande baisse de la valeur du portefeuille. Il est important pour évaluer la résilience de la stratégie dans les périodes adverses du marché.

- Ratio gains/pertes

Ce ratio compare le nombre de trades gagnants par rapport aux perdants. Une stratégie peut avoir un faible taux de victoire mais être profitable si les gains par trade sont significativement plus élevés que les pertes.

- Ratio de profitabilité

Il calcule le rapport entre les gains et les pertes totaux. Un ratio supérieur à 1 indique une stratégie globalement rentable.

- Constance des résultats

L’analyse des résultats sur différents intervalles de temps aide à déterminer la constance de la stratégie. Une stratégie efficace devrait montrer une performance stable sur diverses périodes.

- Analyse des trades simulés

Examiner chaque trade simulé permet d’identifier des modèles récurrents, tels que les conditions de marché dans lesquelles la stratégie performe le mieux, et inversement. Cela aide à comprendre le comportement de la stratégie dans des scénarios de marché spécifiques.

- Comparaison avec le benchmark

Comparer les résultats de la stratégie à un benchmark pertinent (comme un indice boursier) permet de contextualiser sa performance relative au marché global.

Les pièges à éviter lors du backtesting

L’overfitting ou sur-optimisation

L’un des risques majeurs en backtesting est l’overfitting, lorsqu’une stratégie est trop ajustée aux données historiques spécifiques, au point de perdre son efficacité dans les conditions de marché réelles.

Pour l’éviter, il est important de ne pas inclure trop de variables ou de paramètres complexes dans la stratégie. Une bonne approche consiste à utiliser des données de validation croisée, où la stratégie est testée sur différents ensembles de données pour vérifier sa stabilité et sa cohérence.

La fragilité de la stratégie

La robustesse d’une stratégie est sa capacité à rester efficace dans divers scénarios de marché. Une stratégie robuste devrait ainsi fonctionner de manière optimale dans des conditions de marché variées et sur de longues périodes.

Pour mettre la robustesse d’une stratégie à l’épreuve, il est conseillé d’utiliser des périodes de backtesting étendues et de la tester dans diverses conditions de marché, y compris les périodes de haute volatilité et de crise.

Bien sûr, il faut garder en tête que le backtesting ne peut pas prédire avec certitude les performances futures, et ne pas s’attendre à ce que les résultats passés se reproduisent exactement dans l’avenir. La prudence, la flexibilité et une évaluation continue sont indispensables pour éviter les pièges du backtesting et développer une stratégie de Trading viable et durable.

Le backtesting permet aux Traders de tester l’efficacité de leurs stratégies par l’intermédiaire des données historiques. Ils réduisent ainsi le risque d’échecs coûteux sur les marchés réels.

Toutefois, même avec une stratégie soigneusement « backtestée », l’investissement sur les marchés financiers n’est jamais une activité sûre ou gagnante à 100%. C’est pourquoi il est essentiel de connaître et de comprendre les 7 risques associés au Trading.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.