Budget : quel capital consacrer au Trading ?

Le Trading est une activité risquée. Pour ne pas voir vos économies dilapidées en un rien de temps, il est essentiel de définir attentivement votre « budget Trading » et de mettre en place les règles de gestion adéquates.

Combien déposer pour commencer à Trader ? Combien investir chaque mois dans votre activité de Trading ? Comment allouer votre budget Trading au mieux ?

Voici nos réponses !

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Avant même de commencer à Trader

Commencer à Trader exige un certain nombre de prérequis, à commencer par la constitution d’une épargne de précaution et la construction d’un portefeuille d’investissement diversifié.

L’épargne de précaution est une somme d’argent mise de côté pour faire face à des dépenses imprévues susceptibles de perturber votre stabilité financière : perte d’emploi, hospitalisation, frais de réparation…

La somme à épargner varie en fonction de plusieurs facteurs (situation familiale, train de vie, aversion au risque…). Il est en général recommandé de disposer d’une épargne de précaution capable de couvrir de 3 à 6 mois de dépenses essentielles.

Mais ce n’est pas tout.

Parce que la plupart des Traders indépendants perdent de l’argent, il est préférable de considérer le Trading spéculatif comme un loisir, plutôt que comme un gagne-pain.

La règle 50/30/20 permet alors d’allouer vos revenus.

Cette règle divise le revenu net après impôts en trois catégories de dépenses :

- 50% pour les besoins

Il s’agit des dépenses absolument nécessaires comme le loyer ou le remboursement de votre prêt immobilier, les courses alimentaires, les frais de santé, les frais de transport, les factures d’électricité, de gaz, d’eau, de chauffage…

- 30% pour les loisirs

Il s’agit des dépenses « plaisir » qui ne sont pas essentielles, mais qui améliorent votre qualité de vie comme les sorties au restaurant, les voyages, le shopping… et le Trading !

- 20% pour l’investissement

Il s’agit de l’argent placé dans le but de constituer un patrimoine (plans d’épargne, assurance-vie, investissement en titres financiers…).

Cette règle est une ligne directrice générale et ne convient pas à toutes les situations. Il vous revient d’ajuster les pourcentages en fonction de votre profil et de vos objectifs.

Parce que le Trading spéculatif ne doit pas être confondu avec l’investissement patrimonial, votre budget Trading doit être retranché des « 30% pour les loisirs » et non des « 20% pour l’investissement ».

En fonction de votre goût pour le Trading, vous pourrez choisir d’en faire votre unique loisir, ou de façon plus raisonnable : un loisir parmi d’autres en y allouant une fraction de votre budget.

Exemple : En appliquant cette règle 50/30/20, si votre revenu net après impôts est de 3000€ par mois, alors votre budget « Loisir » mensuel serait de 30% x 3000€, soit 900€. Sur ces 900€, vous pourriez alors choisir de dédier 200€ au Trading.

Capital minimum pour commencer à Trader

Parce que certains courtiers proposent d’ouvrir un compte de Trading sans dépôt et de commencer à négocier des fractions d’actifs financiers avec quelques euros seulement, il n’existe pas de capital minimum théorique pour commencer à Trader.

Néanmoins, certains brokers exigent des dépôts minimum plus élevés pour permettre à leurs clients de mieux gérer les risques et d’amortir plus rapidement les frais de Trading. La barrière à l’entrée s’élève alors aux alentours de 1000€ en fonction du courtier.

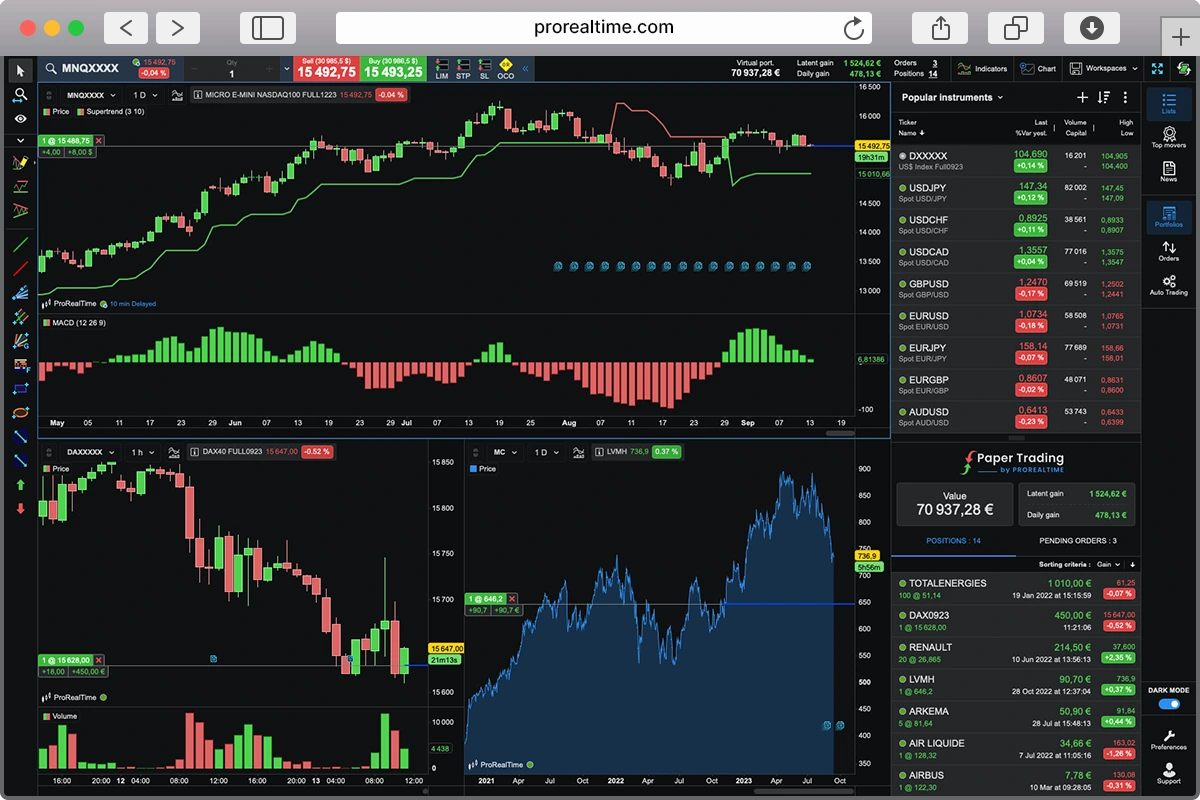

Par la suite, le capital nécessaire pour ouvrir et maintenir une position de Trading dépend des caractéristiques du produit financier négocié.

Pour les titres financiers achetés au comptant, le capital nécessaire est équivalent au prix de l’actif augmenté des frais de courtage.

Pour les produits financiers dérivés achetés avec effet de levier, le capital nécessaire est en revanche équivalent à la marge requise augmentée des frais de courtage.

Attention cependant, car le recours à l’effet de levier peut impliquer dans certains cas des pertes d’un montant supérieur à l’argent déposé sur votre compte de Trading !

Bien allouer votre budget Trading

Épargne de précaution constituée, portefeuille d’investissement correctement diversifié, budget Trading défini… Vous voilà prêt à passer à l’action !

Mais avant de foncer tête baissée dans la négociation de produits financiers, avez-vous réfléchi à la meilleure façon d’utiliser votre budget Trading ?

Outre le dépôt d’argent sur votre compte de Trading, votre budget peut en effet vous permettre d’atteindre d’autres objectifs :

- Vous former.

« Un investissement dans le savoir paie le meilleur intérêt ». Lorsque la citation provient de Benjamin Franklin (l’homme dont le portrait figure sur les billets de 100$), mieux vaut sans doute y prêter attention…

Peut-être pourriez-vous vous offrir l’une des meilleures formations Trading, ou plus modestement, commencer par acquérir quelques ouvrages de référence pour développer votre culture financière ? - Vous équiper.

Que vous soyez du genre minimaliste adepte du bonsaï discret, ou du genre maximaliste tenté par une station de Trading à 8 écrans exubérante, investir dans votre environnement de Trading pourrait être un bon calcul ! - Vous informer.

En Trading comme ailleurs, l’information est le nerf de la guerre. Journal papier ou abonnement en ligne, les options ne manquent pas pour suivre l’actualité des marchés.

Quels que soient vos choix et le capital que vous allouerez au Trading, soyez discipliné. Parce qu’il s’assimile à un jeu d’argent, le Trading peut s’avérer extrêmement addictif.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.