Hedging : comprendre les stratégies de couverture en Trading

Pour beaucoup, l’activité de Trading consiste principalement à faire des gains. Mais il est aussi important de savoir comment contrôler les risques, notamment avec une stratégie de couverture appropriée (hedging).

Qu’est-ce qu’une stratégie de couverture en Trading ? Pourquoi et comment utiliser la couverture ? Quels sont les avantages et les inconvénients de la couverture ? Quelle stratégie de couverture utiliser face au risque de change, de marché ou de taux d’intérêt ? Comment hedger une position de Trading ?

Voici nos réponses !

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que la couverture en Trading ?

La couverture en Trading (ou hedging) s’utilise sur les marchés financiers pour neutraliser le risque de perte et se prémunir contre les événements inattendus susceptibles d’impacter le prix des actifs négociés.

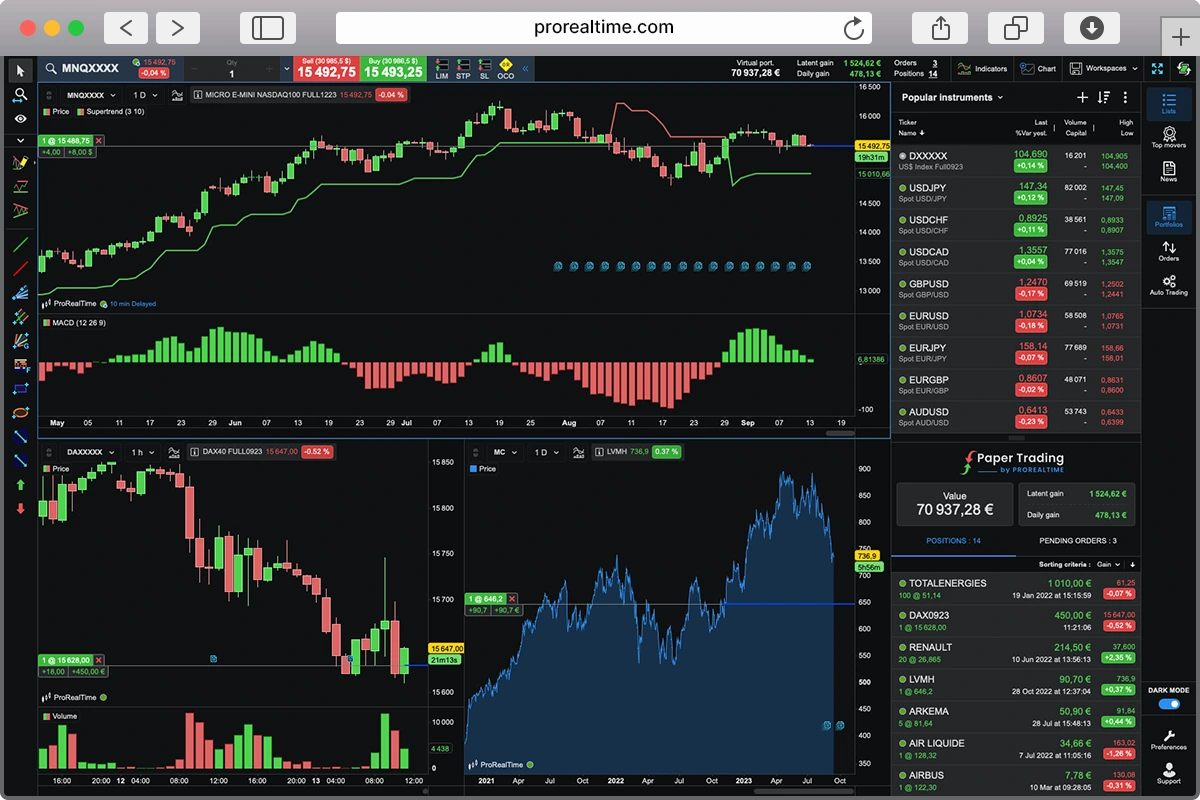

La technique de couverture la plus connue est certainement l’ouverture de deux positions de Trading opposées sur un même actif (une longue et une courte) pour limiter les pertes de Trading. Mais il existe plusieurs autres méthodes, comme l’utilisation des Futures, des options ou encore des CFD.

Ces produits financiers vous permettent de prendre une position pour réduire le risque de fluctuations défavorables du prix d’un titre financier détenu, quel qu’il soit.

Puisque le hedging permet de se protéger pour limiter les pertes, il est souvent comparé à une assurance, où l’on se protège contre des événements négatifs susceptibles de survenir.

Quand faut-il utiliser une stratégie de couverture ?

Il est courant que les Traders et les investisseurs décident de couvrir leurs positions lorsque les marchés évoluent vers des plus hauts, ou lorsqu’ils ont connu une forte hausse.

Bien sûr, il n’est pas toujours facile de déterminer quand un marché a atteint un sommet.

Parmi les outils les plus populaires pour définir de potentiels retournements de tendance, on retrouve :

- Les outils et les indicateurs de sentiment comme le VIX, le short interest, le ratio Put/Call ou encore les informations sur les positions des grands investisseurs contenues dans le COT (Commitment Of Traders).

- Les indicateurs de tendance ou ceux indiquant la force de la tendance comme les moyennes mobiles, l’ADX ou le DMI.

- Le suivi des flux monétaires en fonction notamment des politiques monétaires et du contexte géopolitique global.

Comment couvrir son portefeuille ?

Il existe plusieurs méthodes que vous pouvez utiliser pour mettre en place une stratégie de couverture en fonction de vos besoins, mais aussi de vos objectifs.

On retrouve par exemple les suivants :

- Produits dérivés comme les Futures, les options, les CFD ou les ETF Inversés

- Trading de paires

- Diversification de portefeuille

- Valeurs refuges

Utiliser les Futures ou les options

On peut décrire un contrat à terme (Futures) comme un accord entre un acheteur et un vendeur, dans lequel ils s’engagent à échanger un actif à une date ultérieure à un prix convenu d’avance.

Une option est un contrat financier donnant à son détenteur le droit, mais pas l’obligation, d’acheter ou de vendre un actif sous-jacent à un prix fixé à l’avance à une date donnée ou avant cette date.

Ces deux produits permettent donc de protéger son portefeuille de potentielles baisses de prix.

Disons qu’un Trader pense qu’un mouvement de baisse global va se produire.

Il peut alors décider de protéger certaines de ses positions comme les valeurs technologiques qu’il a en portefeuille. Pour cela, il peut acheter une option de vente (put) sur Apple, Amazon et Microsoft lui permettant de potentiellement gagner sur la baisse future des prix.

Il peut aussi vouloir sécuriser les profits de ses positions gagnantes Apple et Microsoft avec un Future de vente Apple et Microsoft à un certain prix dans le futur proche. Dans ce cas, le Trader anticipe que le prix convenu aujourd’hui pour une exécution dans le futur sera supérieur au prix de l’actif à cette date dans le futur.

Le hedging via Futures et options sur devises est aussi utilisé par les Traders souhaitant se couvrir contre le risque de change.

Imaginons qu’un Trader ait investi dans les matières premières, dans des indices boursiers ou des fonds internationaux voire dans des actions appartement a un pays ayant une monnaie différente de la sienne.

Dans ce cas, il peut vouloir se protéger des fluctuations des taux de change en utilisant une stratégie de couverture avec des Futures ou des options.

Trader les CFD

De plus en plus plébiscité par les Traders particuliers, le Contrat sur la Différence (CFD) est un produit financier dérivé populaire. Il offre notamment la possibilité d’acheter ou de vendre à découvert un grand nombre de marchés financiers, sans avoir besoin de les détenir physiquement.

Cela signifie qu’un investisseur peut profiter de la baisse des prix temporaire tout en ayant des positions longues avec un horizon plutôt long sur un autre compte. Cette technique de couverture est particulièrement populaire sur le marché des actions.

Imaginons qu’un investisseur détienne 1000 actions ABC et s’inquiète d’un mouvement contraire temporaire fasse baisser leur valeur sur le court terme.

Il peut se couvrir contre les pertes éventuelles de ses actions ABC en portefeuille en utilisant la vente à découvert sur le CFD portant sur cette action.

S’il veut couvrir tout son portefeuille, il ouvrira une position courte ou de vente sur 1000 actions ABC. Cependant, il peut décider de ne couvrir qu’une partie seulement de sa position s’il le souhaite, dont le prix est fixé lors de l’ouverture de la position.

Ainsi, en cas de baisse de la valeur des actions ABC en bourse, les pertes subies par l’actionnaire peuvent être compensées par les gains réalisés sur la position CFD.

Toutefois, il est important de noter que si l’investisseur s’est trompé dans son scénario principal, les gains réalisés sur la hausse des actions ABC peuvent être annulés par les pertes sur la position CFD.

Les CFD peuvent aussi être utilisés sur le marché des changes pour se protéger des variations des taux de change, notamment en rapport aux investissements étrangers détenus.

Profiter des ETF Inversés

Contrairement aux ETF traditionnels qui cherchent à répliquer la performance d’un actif, un ETF Inversé a pour but de fournir un rendement inverse à celui de l’actif sous-jacent sur lequel il porte.

Les ETF Inversés fournissent donc un rendement négatif lorsque le marché sous-jacent augmente et un rendement positif lorsque le marché diminue.

Ainsi, ces produits financiers peuvent être utilisés pour couvrir un portefeuille existant contre les pertes potentielles.

Par exemple, si un investisseur détient un portefeuille d’actions et qu’il anticipe une baisse des marchés, il peut utiliser un ETF Inversé qui suit un indice contenant ses actions.

Puisque l’ETF Inversé évolue en direction opposée de cet indice, si le Trader a raison et que l’indice boursier chute, alors la valeur de l’ETF Inversé va augmenter.

Ce gain pourrait alors compenser une partie des pertes des actions en portefeuille.

Faire du Trading de paires (utiliser la corrélation entre deux actifs)

Le Trading de paires, ou pair Trading en anglais, est une stratégie qui implique de prendre simultanément des positions longues et courtes sur deux instruments fortement corrélés.

Il est possible d’investir dans deux positions du même marché ou dans des positions sur des marchés différents, à condition qu’il existe une corrélation positive entre les deux.

Cela permet ainsi aux investisseurs de tirer parti des fluctuations des valeurs relatives sur les marchés mondiaux.

Le but de cette technique est de pouvoir tirer profit de la fluctuation des prix entre deux instruments tout en minimisant son exposition aux mouvements du marché.

Pour mettre en œuvre une telle stratégie de couverture, un Trader doit d’abord sélectionner deux instruments fortement corrélés.

Il peut s’agir de deux actions du même secteur d’activité ou deux devises présentant une corrélation importante par exemple.

Il est cependant essentiel que la corrélation faiblisse et/ou que le prix s’éloigne de son cours moyen.

Le Trader prend ensuite une position longue sur l’un des instruments (généralement celui qui est sous-évalué) et une position courte sur l’autre (généralement celui qui est sur-évalué).

Diversifier son portefeuille

La diversification de portefeuille est un concept clé de money management.

Il s’agit d’une stratégie courante utilisée par les investisseurs pour réduire les risques de pertes financières.

Cela se fait en investissant dans différents types d’actifs, dans plusieurs classes d’actifs, dans différentes monnaies ou encore dans différents pays.

En ce sens, la diversification est un moyen de couvrir son portefeuille.

L’objectif de cette technique est de réduire les risques de perte en investissant dans des actifs qui sont peu corrélés ou qui ont des corrélations négatives.

Une corrélation négative indique que deux actifs évoluent globalement dans des directions opposées.

Les actifs d’un portefeuille devraient donc connaître différentes performances. Les pertes éventuelles de certains actifs pourront ainsi être compensées par les gains d’autres.

Pour profiter au mieux de cette technique, il faut diversifier votre portefeuille en fonction de votre profil de risque, de vos objectifs, ainsi que de votre horizon de placement.

Il faut cependant noter que la diversification ne garantit pas une protection complète contre les pertes, car les marchés financiers sont volatils et peuvent être imprévisibles.

Investir dans l’or

Investir dans des valeurs refuges est aussi un moyen de couvrir son portefeuille.

C’est notamment le cas lorsque la volatilité est élevée ou qu’il existe beaucoup d’incertitudes sur les marchés boursiers.

Parmi les valeurs refuges les plus utilisées, on retrouve l’or, les obligations d’État ou encore les devises de pays forts comme le Japon, les États-Unis ou la Suisse.

L’or fait certainement partie des actifs refuges par excellence permettant aux Traders et aux investisseurs de se couvrir en temps de crise.

Historiquement, l’or joue le rôle de valeur sûre en cas de fortes turbulences économiques et boursières ou de tensions géopolitiques.

C’est aussi un actif recherché en cas de forte inflation, mais tout dépend ici cependant de la politique monétaire appliquée à ce moment-là.

Investir dans l’or peut se faire de différentes façons, ce qui permet de s’adapter aux stratégies des Traders et des investisseurs, ainsi qu’à leurs objectifs et horizons de placement.

Il est possible d’acheter de l’or physique en bar, en pièce ou en bijoux pour ceux qui veulent détenir de l’or.

Mais il est aussi possible d’investir dans l’or papier.

Dans ce cas, vous ne possédez pas la propriété matérielle du métal précieux, Vous allez simplement utiliser des produits financiers vous permettant de profiter des fluctuations de prix.

Les ETC (Exchange-Traded Commodities), les ETF (Exchange-Traded Funds), les SICAV (Société d’Investissement à Capital Variable), les FCP (Fonds Communs de Placement) ou encore les CFD, les futures, les turbos ou les options sont les plus connus.

Si les Traders souhaitent profiter d’un investissement indirect dans l’or, il est aussi possible d’acheter des actions de sociétés aurifères.

Avantages de la couverture en Trading

- Protéger son portefeuille contre des mouvements de prix défavorables.

- Réduire le risque global pesant sur ses investissements et la volatilité du portefeuille temporairement.

- Couvrir ses placements contre différents types de risques (de marché, de change, de taux d’intérêt, etc.).

- Profiter des mouvements correctifs temporaires pour faire des profits comme via des produits dérivés qui permettent de parier sur la baisse d’un actif (options put ou vente à découvert de CFD ou de futures).

- Pouvoir utiliser différentes manières pour couvrir son portefeuille en fonction de ses besoins et des marchés financiers ciblés (or, diversification, Trading de paire, produits dérivés, etc.).

- Certaines des techniques de hedging les plus populaires en Trading sont disponibles sur la majorité des meilleurs courtiers et brokers de Trading.

Risques de la couverture en Trading

- Certains produits financiers utilisés pour couvrir un portefeuille peuvent être complexes à comprendre.

- Tous les outils ou les techniques de hedging ne sont pas disponibles avec tous les courtiers en bourse.

- La couverture peut augmenter le coût global de Trading d’un Trader.

- La possibilité de mal anticiper un potentiel mouvement correctif peut limiter ses performances, voire augmenter ses pertes.

- Le fait d’utiliser une stratégie de hedging ne signifie pas que ses fonds ou ses positions seront totalement protégés.

La stratégie de couverture en Trading, ou hedging, est couramment utilisée par les investisseurs institutionnels et professionnels pour protéger leurs portefeuilles contre les fluctuations du marché défavorables.

Cependant, cette technique de money management peut également être utilisée par les Traders individuels pour mieux gérer le risque de perte lié à leurs transactions.

Il est important de noter que la couverture en Trading peut aussi réduire les gains potentiels parmi d’autres risques. Les bénéfices réalisés sur une position peuvent en effet être annulés par les pertes subies sur la position de couverture.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.