Tout savoir sur l’arbitrage en Trading

Alors que beaucoup de Traders se concentrent sur l’anticipation de la direction des prix pour faire des profits, il existe une autre méthode pour faire des gains en Trading : l’arbitrage.

C’est quoi l’arbitrage en Trading ? Comment fonctionne-t-il ? Quels sont les effets de l’arbitrage ? Quels sont les différents types d’arbitrages en Trading ? Quels sont les avantages et les inconvénients de cette technique ? Comment se lancer dans l’arbitrage ? Explications.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (Futures, Options, CFD…) et de supporter des risques élevés, dont des pertes supérieures aux dépôts.

Qu’est-ce que l’arbitrage en Trading ?

Arbitrage : Définition

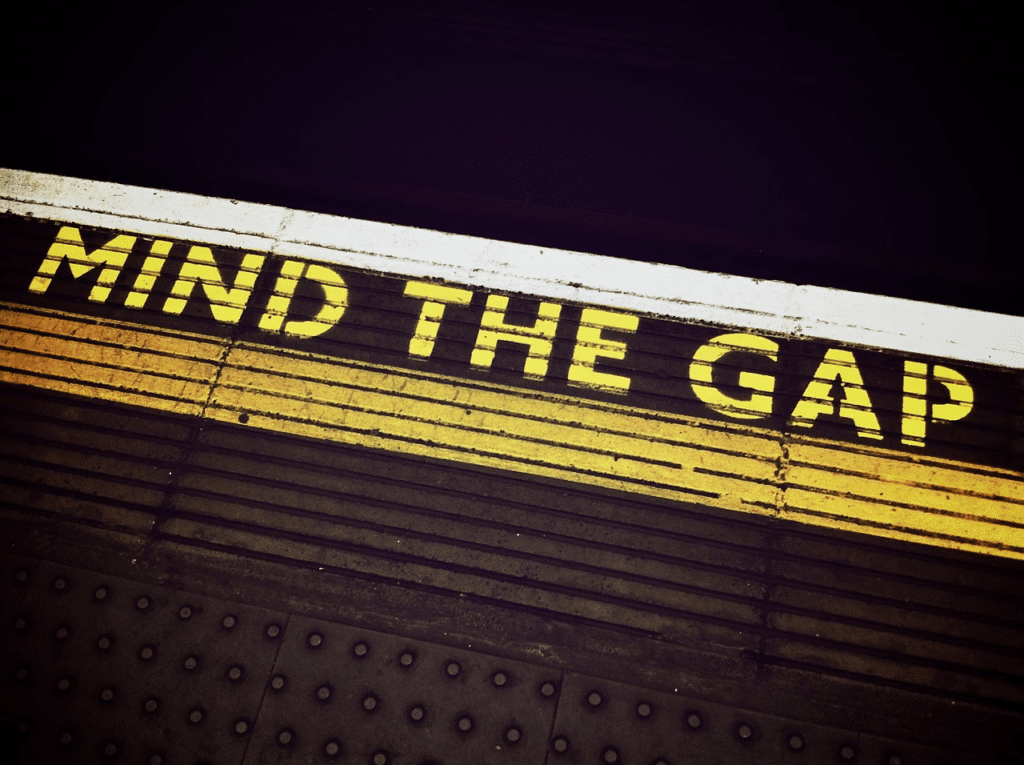

L’arbitrage est une technique utilisée par les Traders pour tirer parti des différences de prix entre deux marchés ou plus. Il consiste à acheter un actif sur un marché où il est sous-évalué et à le vendre simultanément sur un autre marché où il est surévalué pour réaliser un profit grâce à la différence de prix.

L’arbitrage survient généralement lorsque les marchés sont inefficients. L’inefficience des marchés est une situation où les prix des actifs ne reflètent pas leur valeur fondamentale ou les informations disponibles.

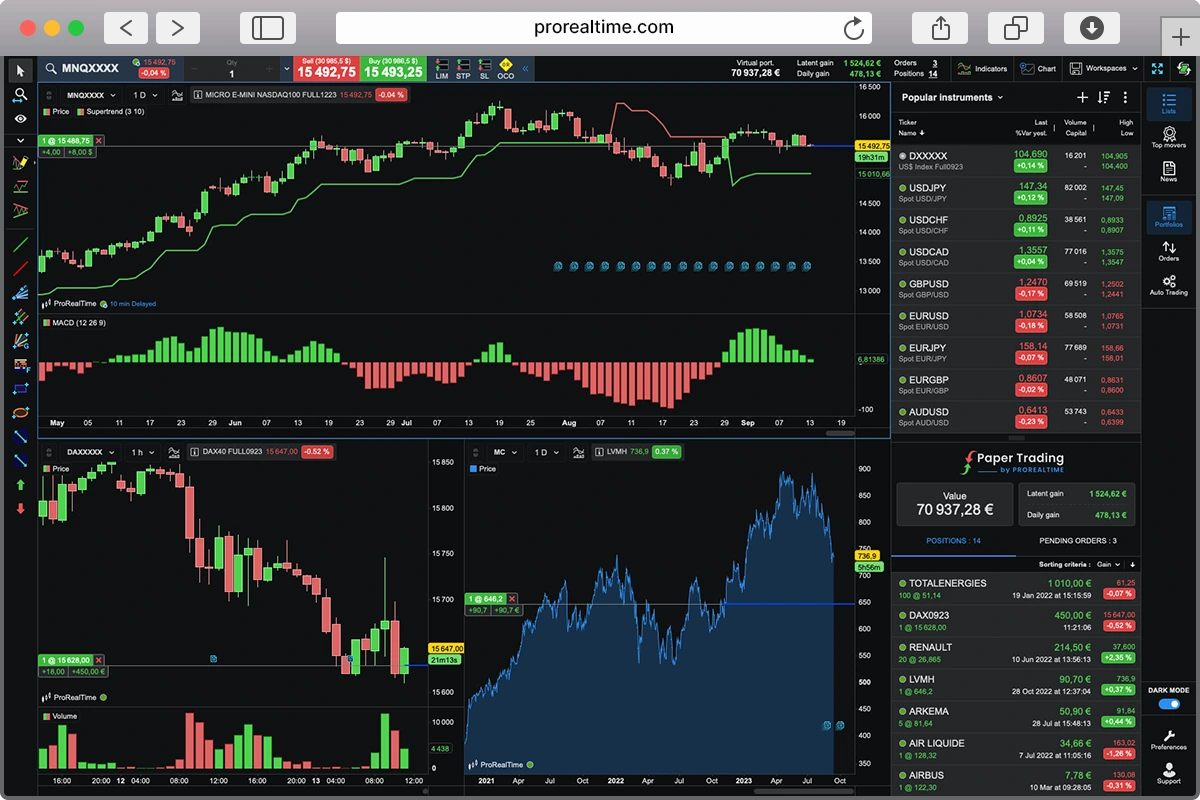

Il est possible d’utiliser l’arbitrage sur quasiment tous les marchés comme les actions, les obligations, le Forex ou les crypto-monnaies. Vous pouvez aussi utiliser différents produits financiers avec l’arbitrage en Trading comme les futures, les options ou les CFD.

Arbitrage et l’Hypothèse d’efficience des marchés

D’après l’économiste américain Eugène Fama, un marché est considéré comme « efficient » ou « parfait » lorsque le cours des actifs financiers reflète en tout temps toutes les informations pertinentes disponibles.

L’hypothèse d’efficience des marchés considère donc que les investisseurs et les Traders sont rationnels et qu’ils traitent les informations de manière objective.

Ainsi, il serait impossible de battre le marché.

Puisque l’arbitrage est une stratégie de Trading qui exploite les inefficiences du marché, de nombreux partisans considèrent qu’il contredit l’hypothèse d’efficience des marchés.

D’autres au contraire considèrent que l’utilisation de l’arbitrage par les Traders peut contribuer à renforcer l’efficience du marché.

Comment ?

Tout simplement en corrigeant les anomalies de prix et en augmentant la liquidité du marché.

Il est aussi intéressant de souligner que l’hypothèse d’efficience des marchés ne stipule pas que les prix sont toujours exacts. Elle considère qu’ils reflètent toutes les informations disponibles à un moment donné.

Dans ce cas, l’arbitrage peut contribuer à réduire les écarts de prix en faisant converger les prix vers leur valeur fondamentale ou moyenne.

Quelles sont les différentes formes d’arbitrage en Trading ?

Arbitrage pur

L’arbitrage pur ou véritable est l’arbitrage dans sa forme la plus classique.

Il s’agit d’acheter et de vendre un même actif sur deux marches différentes pour profiter d’une différence de cotation entre deux places boursières ou deux intermédiaires financiers.

Il est par exemple possible qu’une action soit cotée aux États-Unis et en Europe et que, même en prenant en compte le taux de change, la valeur de cette action diffère.

Vous pouvez alors acheter l’action sur la place financière la moins chère et vendre cette action sur la place où elle vaut plus.

Il est aussi possible de constater des différences de cotation sur les devises ou les crypto-monnaies entre deux courtiers ou plateformes d’échange.

Le principe est le même : acheter le moins cher et simultanément vendre le plus cher.

Vous pouvez aussi appliquer cette approche à deux actifs non identiques, mais similaires (ou corrélés) comme deux actions appartenant au même secteur d’activité.

Arbitrage sur les fusions et acquisitions

Dédié au marché des actions, ce type d’arbitrage implique de profiter des dysfonctionnements du marché qui entourent les fusions et les acquisitions.

Lors d’une fusion, la société absorbante doit acquérir les actions en circulation d’une société cible. Cela implique généralement le paiement d’une prime par rapport au prix du marché de l’action de la société cible au moment de l’annonce. Les actionnaires de la société cible voient donc généralement le cours de bourse de leurs actions augmenter.

Toutefois, le cours de l’action de la société cible correspond rarement au prix de l’opération et se négocie souvent avec une légère décote en raison du risque d’échec de l’opération.

L’arbitrage sur les fusions et acquisitions consiste à acheter des actions de la société cible à un prix réduit, puis à en tirer profit lorsque l’opération est menée à bien.

D’autres formes d’arbitrage de fusions et acquisitions peuvent consister à vendre à découvert des actions de la société cible si l’investisseur pense que l’opération risque de ne pas aboutir.

Les Traders utilisant ce type d’arbitrage en Trading se concentrent sur l’évaluation de la probabilité que l’opération de fusion/acquisition soit approuvée et sur la durée de sa réalisation.

Arbitrage sur obligations convertibles

L’arbitrage sur obligations convertibles vise à profiter des inefficiences du marché liées à la relation entre le prix d’une obligation convertible et le prix de l’action sous-jacente.

Une obligation donne à son porteur le droit de la convertir en actions de l’entreprise sous-jacente à une date ultérieure, souvent à un prix réduit.

Les Traders qui utilisent l’arbitrage sur obligation convertible cherchent à tirer profit de la différence entre le prix de conversion de l’obligation et le prix actuel des actions de l’entreprise.

Pour cela, il faut simultanément ouvrir une position longue sur l’obligation convertible et une position courte les actions sous-jacentes.

Arbitrage de volatilité

Si le niveau de volatilité anticipée et implicite d’un actif sous-jacent diffère, le prix des options sera affecté. Cela peut ainsi entraîner une différence entre le prix anticipé de l’option et sa valeur réelle sur le marché.

Profiter de cette différence fait partie d’une stratégie d’arbitrage de la volatilité.

L’arbitrage de volatilité vise donc à tirer parti de l’écart entre la volatilité future prévue du prix d’un actif, comme celui d’une action, et la volatilité implicite des options liées à l’actif.

Arbitrage triangulaire

Lorsque deux devises ont un taux de change égal en comparaison à une troisième devise, les taux de change des trois devises doivent correspondre pour qu’il n’y ait pas d’opportunité de profit.

En revanche, si les taux de change ne sont pas « synchronisés », une opportunité de profit peut se présenter.

Bien que cette situation soit peu fréquente, l’arbitrage triangulaire se produit lorsqu’il y a un écart entre les taux de change de trois devises permettant aux Traders de profiter des différences de prix.

Il suffit de trouver des moments où une devise est surévaluée par rapport à une autre tout en étant simultanément sous-évaluée par rapport à une troisième monnaie.

Currency carry trade

La stratégie de carry trade est une forme d’arbitrage qui profite du différentiel de taux d’intérêt sur le marché des changes.

Vous empruntez une devise à faible taux d’intérêt et vous investissez dans une autre monnaie à taux d’intérêt plus élevé.

Le but de cette stratégie est de réaliser un profit sur la différence entre les taux d’intérêt sans vraiment tenir compte de l’évolution du taux de change.

Cette différence de taux d’intérêt appliqué dans ces deux économies est considérée comme un écart de prix pouvant être exploité pour réaliser des gains.

Exemples d’arbitrage

Supposons que les actions de la société XYZ soient cotées à 35,70 euros sur la Bourse de Paris.

L’entreprise est également disponible au Trading sur la Bourse de New York. Elle est alors cotée en dollars américains. Ses actions sont alors cotées à 40,03 dollars.

Une action de la société XYZ de la Bourse de Paris en dollars américains vaudrait 39,83 dollars avec un taux de change EUR/USD de 1,11575.

Si vous avez une position à la vente sur la Bourse de New York et une position à l’achat sur la Bourse de Paris au même moment, un profit est possible.

Vous pourriez en effet réaliser un profit de 0,20 dollar par action ou de 0.17925 euro par action XYZ avec la différence de prix des actions cotées en Europe et en celles cotées aux États-Unis.

Autre exemple, avec un arbitrage « au sens large » avec deux actifs similaires mais différents !

Imaginons que vous considérez que l’action Pepsi est sous-évaluée et que l’action Coca-Cola est sur-évaluée.

Vous allez alors ouvrir une position longue sur Pepsi (acheter) et ouvrir une position courte sur Coca-Cola (vendre à découvert ou shorter) pour profiter de cette décorrélation.

Avantages et limites de la technique d’arbitrage en bourse

Pourquoi faire de l’arbitrage en Trading ?

Voici les avantages d’utiliser l’arbitrage en Trading :

- Profiter des écarts de prix pour réaliser un bénéfice et maximiser ses profits.

- Réduire le risque de marché en utilisant l’arbitrage pur sur des actifs identiques via des transactions de courte durée.

- Utiliser plusieurs formes d’arbitrage en fonction des opportunités.

- Trader avec l’effet de levier possible pour augmenter son potentiel de gain et profiter d’une meilleure exécution.

- Utiliser des stratégies de Trading automatisé pour profiter des inefficiences des marchés de manière plus efficace et plus rapide.

Quels sont les inconvénients de l’arbitrage ?

Bien que la technique de l’arbitrage soit considérée comme peu risquée, toute activité de Trading comporte un risque et a des limites :

- Pour profiter de l’arbitrage en Trading, il est nécessaire d’avoir un capital de Trading important, car vous profitez de très petites différences de prix.

- Si vous utilisez le levier en bourse, les pertes peuvent être importantes.

- Il est nécessaire d’être extrêmement réactif, d’avoir un matériel informatique robuste et rapide, et d’utiliser une connexion Internet puissante pour minimiser le risque d’exécution.

- Les pertes en capital sont aussi possibles si vous subissez un slippage lors de votre passage d’ordres.

- De plus, il est possible que le taux de change d’une position puisse varier et annuler le gain que vous auriez pu faire avec l’arbitrage en Trading.

- Il faut aussi considérer les frais de transaction qui peuvent également peser (voire annuler) vos profits.

- Il existe aussi un risque de liquidité.

- L’arbitrage est majoritairement réservé aux Traders professionnels et institutionnels.

L’arbitrage en Trading peut permettre aux Traders de profiter des écarts de prix entre différents marchés ou produits financiers pour réaliser des gains potentiels. Cependant, il faut aussi considérer les coûts et les risques liés à cette stratégie afin de minimiser les pertes éventuelles.

De plus, il existe plusieurs types de Trading d’arbitrage qui peuvent être utilisés comme l’arbitrage sur les fusions et acquisitions, l’arbitrage sur obligation convertible, l’arbitrage de volatilité, l’arbitrage triangulaire ou encore le currency carry trade.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.